昨晩、米CPIで急低下してドル円相場ですがFOMCで反発。

そして今夜の米PPIで再び上値が重くなっています。

※ドル円15分足 上がったり下がったり忙しい

FOMCは年内利下げ見通しが 3月FOMCの3回から1回へと減っていましたが

概ね想定されていた結果であり、大きなサプライズではありませんでした。

しかし、細かく見ていくと経済金利見通しの修正はいろいろありましたね。

【米6月FOMC】

・FRBは政策金利を5.25〜5.5%に7会合連続で据え置き(予想どおり)

・年内の利下げ予想は参加者の中央値で3回から1回に減少

・来年、25年は4回の利下げを予想、これまでの3回予想から増えた。

・PCE物価 24年2.4%→2.6%引き上げ、25年2.2%→2.3%引き上げ

・コアPCE 24年2.6%→2.8%引き上げ、25年2.2%→2.3%引き上げ

・中立金利(FF金利長期見通し)2.56%(2.6)→2.75(2.8)%へ引き上げ

・失業率25年 4.1%→4.2%へ引き上げ(自然失業率も4.1%→4.2%に引き上げ)

・GDP見通しは3月FOMCと変わらず、長期見通しは1.8%

・声明では文言を一部修正。

ここ数カ月に「委員会が目指す2%のインフレ目標に向けては

緩慢なる一段の進展が見られた」

従来は「一段の進展は見られていない」としていました。

この文言修正は、4月と5月の物価上昇ペースが減速したことを

示すデータが増えてきたことに対応したものと思われますが

基本、声明文はほぼ前回のものが踏襲されほぼ変わらずでした。

しかし、FOMCメンバーのインフレ見通しは引き上げられています。

今回のポイントは市場が予想していたようにタカ派的なFOMCだったということ。

長期の失業率見通しが引き上げられ、中立金利が引き上げられていたことで

労働市場に関しては悪化させることが前提で

高金利政策を長期に維持、と読めます。

3月FOMCでパウエル議長は

失業率が予想外に上昇すれば利下げに踏み切る可能性があると表明していました。

労働市場は配慮し、労働市場が減速すれば利下げする、と言っていたのです。

ところが今回は自然失業率と中立金利を引き上げ労働市場への配慮が後退、

3月FOMCから労働市場を支援するというスタンスを後退させています。

パウエル議長の会見も決してハト派的ではなかったとみえ、

FOMCを受けて、為替市場ではドルの反発が続きました。

直前のCPIでドル円急低下していたのに一体なんなんだ・・・

昨日のCPI低下に加え今夜発表されたPPI(生産者物価指数)も緩んでいました。

インフレは着実に鈍化しています。

今夜はPPIでドル円が崩れる瞬間もありました。

■米PPI、5月は前月比で予想外の低下-前年比やコアも減速

https://www.bloomberg.co.jp/news/articles/2024-06-13/SF0QV5T0G1KW00?srnd=cojp-v2

生産者物価指数 (前年比) 結果 2.2% (予想2.5% 前回2.3%)

生産者物価指数 (前月比) 結果▼0.2%(予想 0.1% 前回0.5%)

生産者物価指数 (除食品&エネルギー) (前年比) 結果 2.3%(予想2.4% 前回2.4%)

生産者物価指数 (除食品&エネルギー) (前月比)結果 0.0%(予想0.3% 前回0.5%)

インフレは着実に鈍化傾向にありますが、

しかし、FOMCは利下げには慎重です。

労働市場は4.2%の失業率でも均衡としたのです。

こうしてなかなか利下げに踏み切らず、高金利政策を続けることで

ある時突然、取り返しがつかない急激な失業率上昇がくるかもしれません。

ソフトランディングではなくハードランディングとなる可能性も?

面白いのは市場はFOMCの見通しをあまり信じていない、ということです。

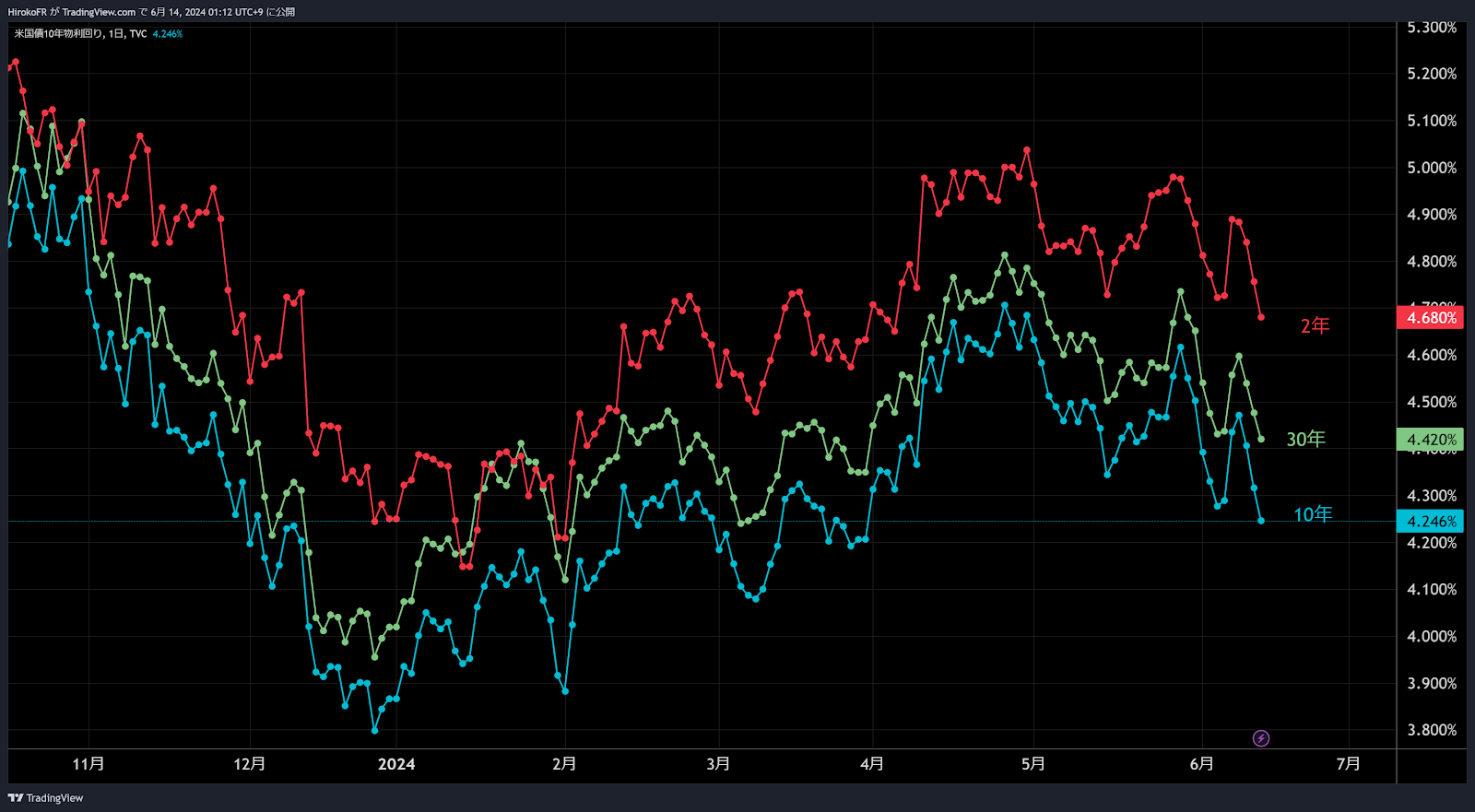

FOMCはタカ派的だったのですが、市場金利は下落が続いています。

※米国債利回り

またCME FED WATCH、9月と12月の利下げを織り込んだままです。

ゴールドマンサックスはFOMCを受けた後でも

FRBは9月に利下げを開始し12月に2回目の利下げを予想。

モルガン・スタンレーに至っては9月利下げ開始で

年内3回の利下げ予想を維持したままで

その後も25年年央にかけては毎回のFOMCで利下げを実施するとみているとのこと。

■米利下げ年内予想 ゴールドマン2回、モルガン・スタンレー3回維持

https://moneyworld.jp/news/05_00130798_news

まー確かに、FOMCの度に見通しは変化しますし、

去年11月には

今にも利下げを始めるようなメッセージを市場に送っていましたね。

それを今年に入ってから修正し、結局はまだ利下げできていないのが実情。

というわけで、ドル円がどこまでも上がるというムードでもありません。

米金利、上がっていないんだもの。

※ドル円日足

ただし、明日には日銀が控えています。

昨日の夜中、AM2:00にも日経新聞からリーク記事が出ました。

■日銀、保有国債を減額へ 「量」も正常化へ一歩

https://www.nikkei.com/article/DGXZQOUB1262K0S4A610C2000000/

これまでの経緯から、直前の日経新聞のリーク記事は

ほぼ記事の内容通りの政策変更が行われるほどに正確でしたので

今回もおそらく、国債買い入れ額の減額は検討されアナウンスされるのでしょう。

一部メディアに会合の内容が漏洩し続けていることは問題ですが

この流れが正されるムードは全くないようですね・・・

FOMC直前に出てきたこのリークに市場は全く反応しませんでした。

そりゃそうですね、CPIで大きく下げていましたし、

FOMC控えたタイミングでしたから。

しかし、国債買い入れ額減額がほぼコンセンサスとなるなか、

日本の金利も全然上がってきません。

米金利が急低下していますので、それに引っ張られているのだと思いますが

政策変更の可能性が高い割に日本の金利が上がらないというのはどういうことか。

※日本国債利回り

すでに国債買い入れ額減額はすっかり市場に織り込まれてしまって

サプライズではなくなっているということだとすると、

逆に、明日の日銀でそれが発表されても円高とはならず

むしろ材料出尽くしで円安方向に走り出す可能性もありそうです。

仮に、国債買い入れ額減額を見送って現状維持、政策変更なしなら

やはりそれも円売り材料とされるでしょう。

会見で植田総裁がバランスをとらねばまた4月の日銀後のドル円急騰、

160円まで駆け上がるというような事態の再来もあるかもしれませんね。

前回は4/26(金)の日銀で円安加速、週明け4/29(祝)に160円到達、

介入実施という経緯がありましたので、今回も円安加速には注意が必要です。

そんな事は決してないと思うのですが、市場には日本はもう介入ができない、

と見ている向きもあるようですので・・・。

ただ、足元では米国の経済指標~FOMCで乱高下しているものの

ドル円はレンジ内に収まっており、このレンジから飛び出るリスクは

大きくないと思っていますが、念の為。

---------------------------

やっぱりユーロは下がってきました。

昨日の米CPI受けてのユーロ急騰(ドル安となったため)は売りの好機でした。

1.0844ドルユーロショートは継続します。

169.03円のユーロ円ショートは、

ずっと持っていれば今頃利益なんですけどね、

今日170.13円まで上昇しているんです。

終値で一目均衡表の転換線を超えなければポジション維持

のつもりでしたが、ものすごい勢いで転換線を超えていたので

169.50円超えで損切りしちゃいました・・・持ちきれなかった。。

で、今、168.47円ですよ。う~悔しい。

※ユーロ円日足 何この上ヒゲ。

明日の日銀でドル円が動くと思いますので

ここからクロス円に手を出すのはやめておきます。

ドルストレート通貨でのユーロ売りを継続するとします。

☞ひろこのX

➽ブログRANKING~

➽いつもご覧いただきありがとうございます。