先週までは日本株、ドル円、大きく下げました。

今週は日米の金融政策会合がありますが、事前コンセンサスと

大きく乖離しないようなら、ドル円、日本株は

一旦リバウンドする相場がありそう。

ただ、本格上昇ののろし、というわけではありません。

どこまで戻せるかという相場で、

その後再度売りになるリスクはまだ残っていると思います。

先週は注目された米インフレ指標であるコアPCE、やや強い内容でしたが

ドル金利は上昇せず、ドル円もむしろ下落に転じました。

■米PCEコア価格指数、6月は前年比2.6%上昇-予想2.5%上昇

https://www.bloomberg.co.jp/news/articles/2024-07-26/SH76TJT1UM0W00?srnd=cojp-v2

・6月コアPCE価格指数:前年比+2.6%(予想:+2.5%、5月:+2.6%)

前月比+0.2%(5月:+0.1%)

~コアPCEは前年比、前月比ともに予想を上回る

・6月個人所得:前月比+0.2%

(予想:+0.4%、5月:+0.4%←+0.5%)

~個人所得は予想を下回る

・6月個人消費支出(PCE):前月比+0.3%

(予想:+0.3%、5月:+0.4%←+0.2%)

コアPCEが予想をやや上振れたものの、

ディスインフレトレンドには変化がない、というのが市場の反応でした。

米金利は低下、ドル円も結局下落しています。

※ディスインフレ=インフレ状態からは脱却したものの

デフレではない状態。金融引き締め策が効いて

物価が鈍化傾向にあることです。

※米国債利回り 長期から短期ゾーンまで低下

利下げ開始時期が近いことが織り込まれているということでしょうか。

さすがに今回のFOMCでの利下げ織り込みは6%程度に過ぎないのですが

9月FOMCの利下げ織り込みは100%です。

今回のFOMCで9月利下げに向けた布石があると考える投資家が多いということでしょう。

(声明文やパウエル議長の会見などから)

※ドル円15分足 PCEの数字はやや強かったが、結局ドル安の反応

ドル円相場、先週木曜のブログで下げ止まる水準、

リバウンド狙いとしましたが153.32円のロングは

結局買値においた逆指値に引っかかって消滅。

戻りが鈍いですね。

やはり米利下げ観測が台頭し、日銀による利上げ観測もある中で

(利下げ、利上げの時期は今回ではないにしても)

日米金利差が意識される相場となっており、円キャリー・トレードが

再び旺盛になるというよりは、これまで積み上げてきた

ドル円ロングを整理する動きのほうが強いということではないでしょうか。

IMM通貨先物ポジション Forexwatcher

7/9 18.2万枚もの円のネットショートポジ

ションが積み上がっていましたが

7/16 15.1万枚に減少

7/23 10.7万枚にまで整理されました。

この10万枚の円ネットショートがまだ整理されるなら

まだドル円の下落余地は十分にあるということです。

今週は日米の金融政策によってドル円は乱高下を強いられるでしょう。

もし、日銀の利上げがなく円売りドル買いが再開したとするなら

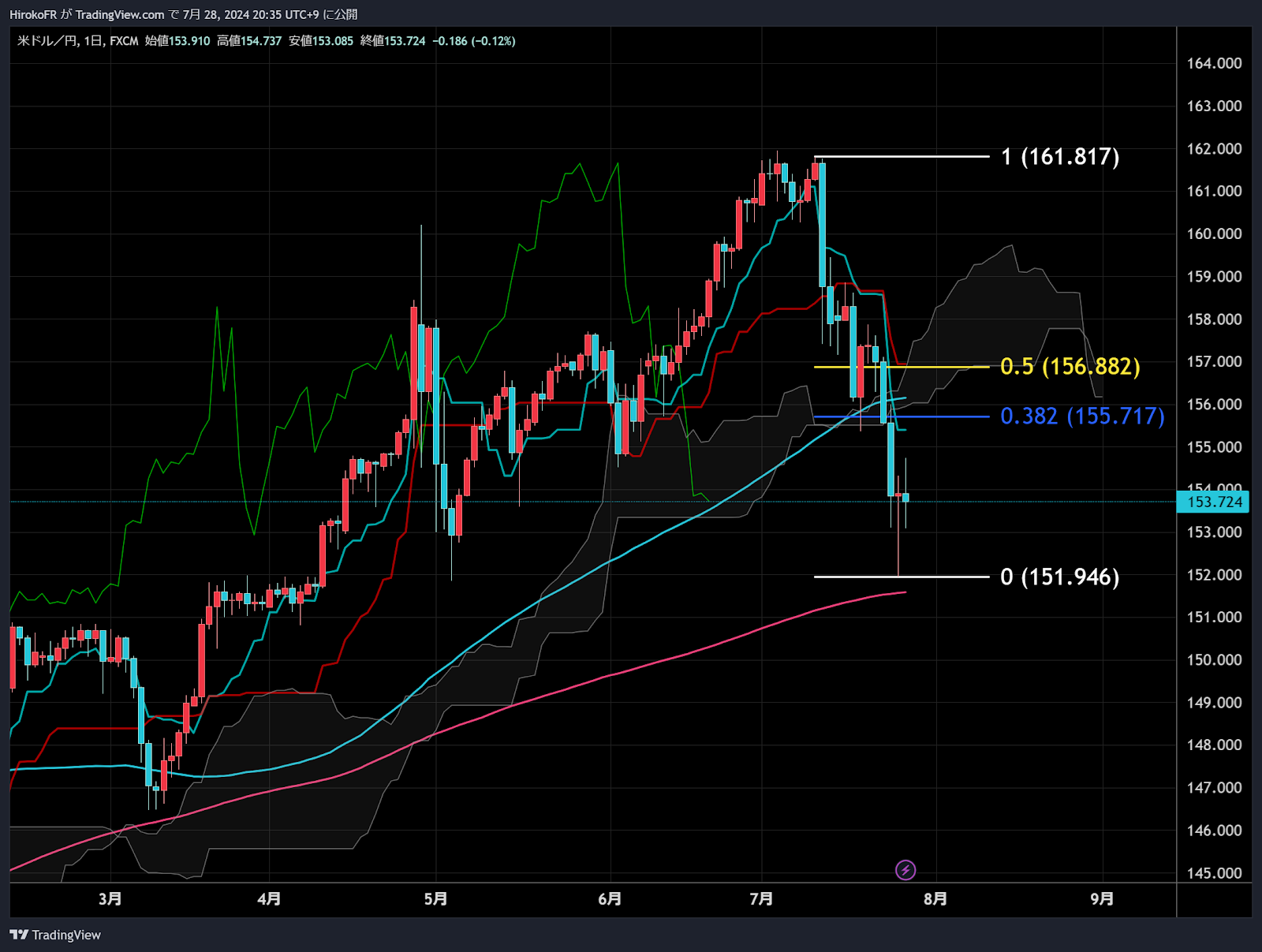

38.2%戻り水準~90SMAと一目均衡表の雲の下限が重なるレベルである

155.70~156円くらいまで反発するかもしれませんが、

(半値戻りまであるなら156.90円近辺)

そのレベルを超えて更に上昇できるファンダメンタルズ環境にあるか、

というとちょっと難しいような気がします。

そのレベルまで戻ったら売りを考えたいですが。。。

※ドル円日足

日米金利差縮小のトレンドにようやく反応し始めたところです。

※日米金利差とドル円

来週は日本、米国だけでなく英国の金融政策も。

英国は今回のフェーズにおける最初の利下げ開始が予想されています。

■FRB議長は利下げ示唆か-米国、日本、英国が金融政策決定会合

https://www.bloomberg.co.jp/news/articles/2024-07-28/SHBBIZT1UM0W00?srnd=cojp-v2

★FRB(米中銀):7/31は金利据え置き、

9月利下げ開始がコンセンサス(100%)

~7月利下げ予想は6%程度。

先週7/24、前NY連銀総裁のビル・ダドリー氏が

「FRBは今すぐ利下げが必要。

9月まで待つのは景気後退のリスク」と 発言したことで、

わずかながら7月利下げ思惑が浮上しているが

現状では6%程度の折込みにすぎず

今回利下げがあればサプライズ。

サプライズはむしろ金融市場にネガティブに働く可能性も。

FedWatch 9月:100% / 11月:68% /12月:63%

年内3回の利下げが織り込まれている

★BOJ(日銀):国債購入額、2年間で購入額を半減させる

というのがエコノミストコンセンサス。

:利上げ予想は30~40%程度。

■日銀、国債購入3兆円程度に違和感なし 利上げ時期は慎重に判断

https://jp.reuters.com/opinion/forex-forum/PJ5RJO45NJPPTHDBRZF3X2VWHI-2024-07-24/

★BOE(英中銀):8/1会合で4年ぶり利下げ開始予想。(50%程度織り込み)

ただし、利下げ織り込みはそれほど高くない。

利下げが見送られればポンドが買い戻されて上昇する可能性。

株式市場、今週は流石に下げ止まって反発のフェーズに入るでしょうか。

日銀が利上げを見送れば、猛烈に買い戻される可能性に期待。

自民党次期総裁候補らによる日銀への利上げ要請とも受け止められる

発言が必要以上に日本株下落を大きくした可能性が指摘されています。

仮に利上げがあれば、日本株はさらに下落、ドル円も再下落開始でしょう。

しかし日銀が早まらなければ、

日本株は安心感から買い戻されると思われます。

足元の利上げ織り込みは30~40%と比較的高いのが意外ですが

だからこそ、利上げがなければリバウンドできる。

※日本主要株価インデックス

ただし、物色されるセクターが半導体再び、

という相場ではないように思います。

岡崎良介氏が7/11CPI以降、米国の利下げが

強く意識される相場となったことで物色の柱は中小型株にシフト、

これまでそれしか買うものがないから、という理由で買われてきた

テック銘柄、半導体ではなくなっていくと指摘されています。

「ゲームチェンジ」だと。

※米国主要株価インデックス 金曜大きくリバウンド

米株市場、確かにナスダック、SOX指数は弱く

ダウ、ラッセル2000が強いですね。

実は今週31日の日米の金融政策だけではなく8/2(金)雇用統計があります。

こちらのほうが大きく動くかもしれませんね。

前回6月は

非農業部門雇用者数(NFP)が前月比+20.6万人、予想+19.1万人を上回る伸びも

5月分が+27.2万人⇒+21.8万人、

4月分が+16.5万人⇒+10.8万人に大きく下方修正。

直近3カ月平均で+17.7万人と2021年1月以来の低水準に。

失業率は5月4.0⇒6月4.1%へと悪化しており、

発表後ドル買いが優勢となっていましたが、

見た目ほど良くない結果だっとして23:00以降大きく崩れました。

※ドル円6月分雇用統計発表時の値動き

今回の予想は NFPが+17.5万(前回20.6万から悪化予想)

失業率は4.1%で前回と同じ予想

平均時給、前月比+0.3%で前回と同水準

前年比+3.7%で前回の+3.9%から伸びが鈍化見込み

特に失業率に注目しています。

これが4.2%に悪化していれば、

ドル金利低下、ドル売りが優勢となると思います。

サームルールからみれば4.1%でも景気後退確率はほぼ100%です。

サーム水準=過去12ヶ月の失業率の最低水準+0.5%

現在の場合、過去12ヶ月の最低の失業率は3.5%

これに0.5%を加えた+4.0%がサーム水準

サームルール=直近3カ月の失業率の平均がサーム水準を超えると景気後退。

現状、過去3ヶ月の失業率平均は4.0%で サーム水準と並んでいます。

今回、4.1%と前月と同じでも過去3ヶ月平均が4.06%に上昇してしまうため

サーム水準の4.0%を超えてしまいます。

つまり米国の景気後退は始まっているということになります。

4.0%に低下していたとしても、過去3ヶ月平均は4+4.1+4÷3=4.03で

サーム水準の4.0%を超えていることになりますが、この場合は誤差と

捉えられるかな?失業率は低下しているわけですし、、、

失業率が上昇、あるいは前月と変わらずであれば

ドル金利低下、ドル円の再下落リスクが高いと思われますので

ドル円再ショートのチャンスでしょうか。。。

まずは日銀、FOMCを経てドル円がどのレベルに動いて雇用統計を迎えるか、

という点も重要なのですが。

NOTE

■銅下落、投機マネーが流出 需要減退で在庫は高水準に

https://www.nikkei.com/article/DGXZQOUB185EU0Y4A710C2000000/

銅がこれだけ弱いということは中国景気はダメダメですし

世界景気も決して良くはないということです。

だから、欧州、カナダは利下げを決定しましたし

米国も利下げ時期を模索しているというわけですが。

■メキシコが原油輸入国へ、生産量激減で2030年以降=政府予想

https://jp.reuters.com/markets/commodities/27WM2K23AFJT7A3YQFLEYCWAAU-2024-07-26/

メキシコは産油国としても知られていますが

輸出国ではなくなる日が来る?!

********今週の主な予定**************

29日(月)

日米防衛相会談

日米豪印外相会合

30日(火)

国内自動車大手世界生産販売実績(6月)

日本雇用統計(6月)

ドイツGDP速報値(第2四半期)

ユーロ圏GDP速報値(第2四半期)

ドイツ消費者物価指数(7月)

★米求人件数JOLTS(6月)

31日(水)

外国為替平衡操作実施状況(6月27日-7月29日)

★★日銀金融政策決定会合

豪消費者物価指数・小売売上高(第2四半期)

豪月次消費者物価指数・小売売上高(6月)

中国製造業PMI・非製造業PMI(7月)

ユーロ圏消費者物価指数(7月)

米ADP雇用者数(7月)

★★米FOMC

1日(木)

中国財新製造業PMI(7月)

英中銀政策金利、四半期インフレ報告、議事録、ベイリー英中銀総裁 記者会見

★★米ISM製造業景気指数(7月)

米政権、中国電気自動車に対する輸入関税を25%から100%に引き上げ

2日(金)

スイス消費者物価指数(7月)

★★米雇用統計(7月)

☞ひろこのX

➽ブログRANKING~

➽いつもご覧いただきありがとうございます。