週末には米法務省から請求された和解金140億ドルが54億ドルへ減額されるかも?

という一部報道でドイツ銀行株が急速に買い戻され、米株も反発。

ダウ平均は164ドル高(ただし、18000-18500ドルのレンジに過ぎない)

ドイツ銀行リスクはドイツ政府が救済に乗り出すことを決めるまでは

何度でも蒸し返されるでしょうから、

まだリスク要因には変わりはないのですが、

リーマンショックの再来とというのはどうかと思うわ。

バロンズ:ドイツ銀行問題は、リーマン・ショックの再来か

http://blogos.com/article/192498/

リーマンは破たんさせましたが、その瞬間にすべてが終わりましたね。

後はFEDが登場して金融不安による世界株価下落は打ち止めになりました。

ドイツ銀行は破たんさせるわけにいかない、という点が

問題を長期化させるリスクではありますが、破たんがなければ

リーマンの時のようなドラスティックな下落もないと思うの…。

そして、上記バロンズ記事にもあるけれど

米法務省のドイツ銀行に対しての和解金請求額の140億ドルって、

EUがアップルに対して追徴税納付を支持した金額と同じなのね(笑)

なるほど、この応酬というわけか。

米国、海外利益課税の一部失うリスク-EUのアップル追徴課税で(8/31)

https://www.bloomberg.co.jp/news/articles/2016-08-31/OCQVE46JIJVH01

同額なので相殺しちゃえば?って、そんなわけにはいかないか💦

ただし、9-10月というのはアノマリー的に株価が下げやすいことを

考えると、まだまだこの時期油断はできないってことですが、

一方で、大統領選挙前に株価が大きく崩れるとトランプ候補誕生という

最悪のシナリオがリアリティを増してくるので、なんとかそれは避けたい、

という勢力が頑張るんじゃないかって、楽観も。。。。

その勢力というのはFEDね、あれだけボードメンバーにタカ派発言を

繰り返させておいて利上げしないということをすることで

ガス抜きをしながら、株価崩落を防いでいるとの指摘も。

大統領選、今週は10/4火曜の副大統領候補によるTV討論に注目

---------------------------------

さて、まだまだ積極的にリスクオンにはなれない相場なのですが、

今週から10月入りということで、いろいろ指標が出てきます。

ここからは年内利上げを巡って米指標の注目度が上がる時期。

まずは

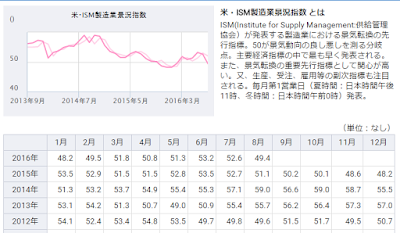

①10/3(月)発表される ISM製造業景況指数。

ソフトデーターと言って民間調査会社によるアンケートなのですが

主要経済指標の中で一番早く発表されることや、現場の受注、在庫管理などを肌身に感じている担当者らの実感であるため、実体が数字となって

確認されるよりも早く、そのセンチメントを敏感に反映すると言えるでしょう。その意味では非常に注目度が高いのですが、その推移を確認すると

6月をピークに急降下中。なんと8月は50を割り込んでいます。

チャートとデーター みんなの外為から

http://fx.minkabu.jp/indicators/01025

8月の数字が発表されたのが9月初旬ですから、これがFOMCでの9月

利上げを躊躇させる一因であったと言っても間違いではないでしょう。

50が分水嶺ですが、2014年夏場以降下落傾向が続いたのは

ドル高の影響です。製造業は輸出産業が多くドル高は歓迎できない。

この点は大統領選でも両候補が指摘しているところですね。

2016年にはいってから、

2015年12月利上げ前までに進んだドル高の是正により持ち直しを

見せていたのですが、7.8月と再び急激に悪化しているのです。

内訳をみると

営業・生産、新規受注、受注残、輸入などの分野で落ち込みが大きい。

為替市場で特にドル高が進んだということもないように思うのですが。

そしてもうひとつ

②10/5 ㈬に発表される ISM非製造業景況指数。

こちらのデーターも同じく6月ピークで7-8月と落ち込みが大きい。

まだ50の分水嶺を割り込むほどではないのですが、非製造業、

つまりサービス業分野も同様に落ち込んでいるんですね。

ドル高の影響とだけは言い難い。

6月がピークで7-8月の悪化の背景に何があったか、というのを

一体何の影響かを断定することは難しいのですが、考えられるのが

ブレグジットくらいしか…。

ただし米国が占める貿易の割合は英国は第6位くらいで

それほど大きくないので、ブレグジットの影響と決めつけるわけにも

行かないのですが、、、と週末セミナーで岡崎良介さん。

(世界第6位の韓国海運大手企業の倒産の影響とか

しかし、ドル円やユーロドル相場だけを見ていると特にドル高、

ということはなかったのですが、ブレグジットの衝撃で

対ポンドでは猛烈にドル高が進んでいます。

ポンド安ドル高、、、、この点が影響している可能性は否定できないかも。対米国の貿易量が最も大きいのはEU,次いで中国、カナダ、日本、

その後のメキシコ、英国という順番なんだけどね。

まだ、真相ははっきりわからないにしても、ISMの落ち込みは

米利上げに影響が小さくないので、今週はこの両指標に注目です。

あ、どちらも結構ドル円相場を動かしますよ。

こちらもみんなの外為さんからの引用ですが

※ISM製造業景況指数発表後の値動き

※ISM非製造業景況指数発表後の値動き

製造業は特に8月分発表の時に動いていますね。

50を割り込んだ衝撃でドル売りが大きくなったんでしょう。

利上げの思惑が著しく後退した、ということです。

ですから、今週のISMは50の分水嶺を回復してリバウンドすれば

12月利上げへの確信が強まりドル買いが加速するでしょうけれど

50を割り込んだままの数字となれば、ドル売りが加速すると思います。

2か月連続50割れだと、12月利上げは無理かも、ってムードが出そう。

ということで、個人的にはISMに注目しております。

その後の雇用統計も、6月ピークに7月8月とNFPが減少傾向。

まだ15万人レベルを保っているので、それほどの悲観ではないですが

今回も20万を超えられず、8月分の15.1万人を下回るようだと

3か月連続の減少となりますので、ちょっとネガティブなムードが

広がるんじゃないかなぁ。。。ちなみに予想は17万人程度。

--------------------------

それから、投機筋は円買いをやめてないのね~

9/27先週火曜日時点でのシカゴIMM投機建玉ポジション。

円ロングが 85117枚→97432枚に増加。

円ショート 26332枚→28540枚に若干増加。

ネットで円ロングが 58785枚→68892枚に増加しております。

過去最大の円ロングは 4/19の 71870枚。

ということで、過去最大規模に接近中。

これは、そのうちひっくり返されると思われ、

円安圧力が高まっているとも言えます。

ただし、4/19時点でのドル円相場は108-109円台。

その後5/30に向けて111円台までの円安はあったものの、

それ以降も円高は進んで6/24には98円台もありますので

決してこれだけで相場の大局の流れが決まるわけじゃありませんが。

ちなみにポンド売り越しも拡大していますね。

ポンドL 69233枚→48177枚へ大きく減少。

ポンドS 127919枚→135891枚へ増加。

ネットポンドS 58686枚→87714枚へ大きく増加しました。

過去最大のポンド売り越しは 13589枚ですのでまだまだ余地あり。

-------------------------

油断できない相場であることを覚悟しつつも

100.80円Lを持ったまま様子見です。

【人気ブログランキングへ登録しています。応援ありがとうございます。】