さあ、新年度入りです。

新元号も発表されます。ご祝儀相場はあるでしょうか。

今は日本独自の材料で日本株全体が上がる地合いにはありませんが💦

1995年から2018年まで

日経平均は15勝9敗、

ドル円は9勝14敗

1991年から2018年まで

ダウは21勝7敗

ダウは上昇確率が高い月。

日経平均も比較的上がります。

ただ、ドル/円相場は円高傾向が強いんですね。

これは統計でしかありませんが。

米株動向からみても4月上旬は強いんじゃないかと思っていますが、

その後、日本市場は10連休に向けてポジション整理から

ダレてくるかもしれませんね。

※ 上段 ダウ、日経、米長期金利、上海総合

下段 金、原油、VIX、韓国

ダウ、日経、上海など株価インデックスとVIX指数は

3月いろいろありましたが結局レンジなんですよ。

米長期金利は下落の一途をたどりましたが。

3か月TBと長期債イールド逆転に驚いて急落する局面がありましたが

結局レンジで再浮上する可能性は残っています。

VIXが沈静化している様をみると、ゴルディロックス再来とばかりにリスク資産に

資金が流れ込んでも不思議はありません。

原油などは3月上昇のトレンドの中にありました。

不思議なのは為替市場で、米金利下落トレンドなのに、ドル高なんですね。

そのほかの主要国が次々とハト派的になったため、消去法的に買われるのは

「今現在」高金利である米ドルだ、ということですね。

米国の政策金利は2.25~2.5%です。

日本と欧州はマイナス金利政策。円やユーロを買うと支払いコストが生じます。

豪州が1.5%、NZとカナダが1.75%。米国より低い。

2.25~2.5%の米ドルをショートするのが最もコストがかさむのです。

買っていればスワップ収入があります。

ということで、米金利はドンドコ下がるのにドルは下がらないという

摩訶不思議な相場ですが

金利が下がっていたのは米国だけではなくて、

他の国も同様に下がっていたってことでしょう。

4月から市場が落ち着くのであれば

ドル円ちょっと買ってみたいと思います。

せいぜい中旬までかな、というイメージですが。

-----------------------------------

ただし、不安要素は少なくありませんので、

ドル円を買うなら衝撃で下がったところがあればベスト。

例えば、、、

①3月31日(日)トルコの統一地方選挙。

大勢は、日本時間4月1日の早朝になるようです。

エルドアン大統領率いるAKPが敗れた場合に、

人気取りのためにバラマキ政策をさらに追加したり

中央銀行への介入などが出てくるようだと、

さらにトルコから資金が逃げる恐れがあるとして

警戒されているようです。3月はトルコリラ下落を阻止するために

外国人のリラ売りを制限したりして

むしろトルコ株が暴落するなどの混乱が見られました。

イスタンブール、アンカラ、イズミルの三大都市の市長選の注目が高い模様。

②4月12日までに英議会はブレグジット案をまとめられるのか

メイ英首相のブレグジット協定、3度目の否決 EUは4月「合意なし」想定

https://www.bbc.com/japanese/47752915

27日、メイ首相がEUとの間で合意したブレグジット案が

英議会でまたまた否決されました。

3回目です・・・・

今後のシナリオですが、

英離脱の多数派工作、最後の攻防 議会は1日に代替案検討へ

https://www.nikkei.com/article/DGXMZO43133930Q9A330C1EA1000/

4月1日、メイ首相の案に代わる選択肢を探す議員主導の検討を再開。

27日に議員からの8つの提案を採決した際には全て反対多数で否決され、

代替案を導き出せなかったが,1日はその採決で支持が多かった

「EUの関税同盟への恒久的な残留案」や「再国民投票案」を中心に

多数の支持を得られる修正ができないかなどを検討し採決する方針。

4月12日までにEUに今後の方針を示すため

英議会の過半数の支持を得る案ができるかどうか。

4月上旬に可決できれば、EUは特別に

欧州議会選前の5月22日までの延長を認める流れ。

過半数を形成する案ができなければEUに何も示せず

4月12日に「合意なき離脱」。

それ以前に4月10日の臨時EU首脳会議で

すべての加盟国が再延期に同意しなければ、

4月12日に「合意なき離脱」になるおそれも。

なんだけど~

こんなニュースもあるようで、、、

https://twitter.com/KS_1013/status/1112268550096314371

ジョンソン元外相やコーヴ環境相が主導した国民投票の離脱派キャンペーンであるVote Leaveは運動資金を違法に使用していたと告発されており、刑事訴訟を求める声が高まっているとのこと。国民投票の正統性を疑問視することになれば投票のやり直しの可能性もある?

国民投票のやり直し、このシナリオが濃厚となれば

ポンドは買いかな、と思いますが、今ポンドは方向感がないので決め打ち厳禁。

IMM先物ショートもずいぶん買い戻されたようで

ポジションの偏りは大きくありません。

再度売り込まれるリスクも高まっていると思います。

まだ合意なき離脱となる可能性は完全にゼロではないという状況ですしね。

ということで、急落があれば買い、ただし4月前半まで。

明日からの重要イベント

4/1(月)

8:50 日銀短観

10:45 中国 財新製造業PMI

11:30 新元号公表

16:55 ドイツ 製造業PMI 改定値 前回44.7

21:30 米国 2月小売売上高 予想 前月比+0.3% 前回+0.2%

23:00 米国 3月ISM製造業景気指数 予想54.3 前回54.2

4/2(火)

12:30 RBA 豪中央銀行 金融政策会合

前回3月会合で「次の政策変更は、利上げと利下げのいずれもあり得る」と

引き締めから中立にスタンスを変更しています。

これが、中立から緩和スタンスへとシフトすることがあれば豪ドル売りの可能性。

すでに市場では豪州の利下げを織り込み始めており、

3/19には短期金利はRBA政策金利(現在1.5%)を下回っています。

豪3年債利回り、中銀の政策金利下回る-年内の利下げ観測強まる

https://www.bloomberg.co.jp/news/articles/2019-03-19/POLEI46TTDS001

市場の方が先行して金利が下がってしまっている状態。

政策金利を下回ったのは2016年9月以来。

3/29時点では1.43%

10年債利回りも2%を割り込んでいます。

豪10年国債利回りまた低下、株式市場も暴落

https://www.nna.jp/news/show/1884886

~金融業界では、RBAが金利を引き下げるとの見方が広がっている。昨年10~12月の国内総生産(GDP)成長率が、市場予想を下回る前期比0.2%だったことから、エコノミストらはRBAに対し、金利を1.25%に引き下げるよう要求している。

とうことで、利下げが織り込まれて市場が先行して下げているのですから

今回の声明が緩和バイアスが強くなければ、

豪ドルは一時的には反発するかもしれません。

ただし、反発があればそこは売りかなぁ・・・・

4月に米中貿易協議もニュースとして材料視されてくるでしょうから、

安易に金融政策だけでトレードはできませんが。

3日(水)

23:00 米国 3月ISM非製造業景気指数 予想58 前回59.7

5(金)

22:30 米国雇用統計 NFP予想17.5万 前回 2万人

人気ブログランキングへ

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2019年3月31日日曜日

2019年3月29日金曜日

為替はノーポジなので気が楽ですが

個別株はいくつかロングを継続。

ドル円相場は円高論者が増えたように思いますが、どうでしょう。

株ロングなので、私は個人的にドル/円相場も大きく下がらないと

考えているということですが、、今日は気になるニュースをいくつか。

①銀行の外債運用岐路に 頼みの綱、米国債「逆ざや」

過去投資分も含み損に

https://www.nikkei.com/article/DGKKZO42984920X20C19A3EE9000/

~現在、米国債購入で為替変動リスクを抑えながら

ドルを調達するコストは2.9%程度。

長期金利は現在2.4%程度ですが、調達コストの方が高い。

2.4%の利回りを得るために2.9%のコストを支払う「逆ざや」状態。

つまり、現在新たに米国債を買うと、

その時点から損失を抱えてしまう状況にあります。

本邦銀行の外債運用がの主役である米国債ですが

調達コスト上昇で過去の投資分もコストが利回りを上回る状態に。

保有しているだけで損が膨らむ状況にあり、この環境がつづけば

損切りを迫られる銀行が増える可能性が。

19年1月時点で、国内銀行による米国債を含む外国証券の保有残高は

46兆6527億円。

ということで、この環境で外債投資が増え続けるとも考えにくく、

過去の投資分の損切などが出る可能性すらあります。

ただし、過去の外債投資は為替ヘッジをしているものが多いようですので

為替市場には直接影響はないかもしれません。

銀行などの損失にはつながりますが。

これはここから円安はあまり進まないと思わせるニュースですね。

③3カ月物TB金利が米10年債利回りを上回る逆イールド後は円安ドル高

1971年以降、3カ月物TB金利が10年債利回りを上回利逆イールド化したのは6回。

逆イールドが発生する前の月と、それが解消した月の

ドル円相場を比較すると6回すべてでドル高円安が進行。

平均上昇率は11%だった。

~三菱UFJモルガン・スタンレー証券 ストラテジスト 服部隆夫氏

直近は2006年8月から07年5月。ドルは115.71円から122.66円へ6%上昇。

先週金曜、ドイツのPMI悪化をトリガーに金融市場が大混乱に陥り

米3カ月物TB金利が米10年債利回りを上回る逆イールドが発生。

過去の経験則からは、この逆イールドが解消するまではドル高になる、

ということです。

この側面から見ると、ドル高円安が来そうなきもしてきますね。

③トルコで「貯蓄ドル化」進行、外貨準備が危機的低水準に

https://jp.reuters.com/article/turkey-dollarisation-idJPKCN1R907I

トルコリラを売ってドル資産に変える動きがトルコ国内で旺盛なようですが

新興国通貨の暴落が次の大きなショックのトリガーとなる可能性は

無きにしも非ず・・・・。

ゴラン高原問題から投機的なリラ安の仕掛けがあったようですが

31日がトルコの総選挙。選挙に向けては失敗は許されませんが、

外国人のリラ売りを制限するようなことをしたため

トルコ株式市場が暴落する事態に、、、。

新興国ショック発でのリセッションのリスクもありそうです。

ということで、どれもこれも直近のトレードに役立つニュースじゃ

ないので、ポジションは持たずに静観しております…。

どちらかというとドル円上昇目線。

人気ブログランキングへ

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2019年3月28日木曜日

年度末、期末で実需の特殊玉も交錯するでしょうし、

方向感が見極めにくいのでノーポジですが、

今日27日もっとも大きな値動きを見せたのがNZドル。

RBNZ、NZ準備銀行は政策金利を1.75%に据え置き決定、

これは予想通りでしたけど

オアNZ準備銀行総裁は

「次の政策金利の方向性は引き下げの可能性が高い」

「景気見通しのリスクバランスは下方に傾いた」とハト派姿勢を示したことで

キウイ売りが広がりました。

※通貨インデックス一覧 NZドルがドーンと下がった・・・

通貨安競争ですね、完全に・・・。

RBA・オーストラリアの中央銀行は2月会合で

引き締めバイアスから中立スタンスに転換していますし

(今後の金利政策がどちらになるかは明言を避けていますが)

カナダ中央銀行も3月会合で

追加利上げの時期を巡り「不透明性が増大」したとの認識を示していますし

ECBドラギ総裁は今日の講演で

必要ならば利上げをさらに遅らせる用意があると述べるとともに、

マイナス金利の副作用を和らげる措置を検討する方針を示しています。

日銀もしかり。

3月政府の月例経済報告で景気判断が下方修正されたことで、

4月24-25日の日銀金融政策決定会合での追加金融緩和への思惑も広がっています。

過去、景気判断が下方修正された後、日銀が追加緩和に動いているとか。

そして米国。

米連邦準備制度理事会(FRB)理事候補スティーブン・ムーア氏が

26日付NYT紙にて

「FRBは直ちに0.5ポイントの利下げを実施すべき」と主張。

スティーブン・ムーア氏は

トランプ米大統領がFRB理事候補に指名したコメンテーターです。

FRBに対し利上げを強くけん制しているトランプ政権の意向が

反映されるとの思惑が広がったとかで米金利には下落圧力です。

また、今朝の日経新聞が報じていますが

FRBは新緩和策を検討、早ければ年内に結論を出すとか。

6月にシカゴで大規模討論会で金融政策の枠組みを議論するそうですが、

なんと米国が長期金利をコントロールする政策を導入するかもですって。

日銀みたい…?!

FRBが新緩和策を検討 長期金利に上限、物価目標見直し

https://www.nikkei.com/article/DGXMZO42929580W9A320C1FF2000/

ということで米10年債利回りが2.36%台まで低下しているんですが

日本国債10年物の利回りも-0.1%台まで低下していて、

米国債利回り低下はドル安要因なんだけど

日本国債利回り低下は円安要因だから(マイナス深堀中よ)

ドラスティックにドル円が下がるかというと、そうでもなかったりします。

世界中のイールドが消えていく、、、、?!

先進国中央銀行がそろって緩和姿勢を明らかにする中、

メジャーカレンシーが投資しにくいからと言って

高金利通貨に手を出すのも考えものなんです。。。。

広瀬隆雄さんによると、10年債と3か月物Tビルスプレッドが逆転した

過去事例において、現在は1998年の時と酷似しているそうです。

1998年9月に一瞬逆イールドとなりましたが、一度持ち直し

2000年7月に再び逆イールドとなったのですが

この時の株価のピークは2000年8月で23か月後、

リセッション入りは2001年3月で30か月後でした。

そして、最初に逆イールド化した98年9月に起きたのがLTCMショック、

その発端はアジア通貨危機でありロシアルーブル危機でした。

つまり、98年と酷似している今、

新興国通貨、高金利通貨投資は危ないかも、ってことです。

じゃあ、何に投資すればいいの、、、って多分、株式なんですよね。

上記に記したように、逆イールドから1~2年は株は下がらないんです。

低金利です。イールド逆転ですぐに株が落ちるわけじゃないってことは

過去事例からわかっていること。今回も必ずそうなるってことじゃないんだけど

今、皆が弱気に傾いているからこそ、

大きく株が上がる可能性があるんじゃないかな…。

となると、あんまり円高にもならないんじゃないかという気がしますが

1月3日のフラッシュクラッシュのような瞬間ボラティリティが上昇し

大きく動くことがないとは言えませんので、決め打ちせず、

そんな値動きがあった場合には、安値を拾うスタンスでいようかと思います。

しかし、英国はブレグジットを決められない中でメイ首相への辞任圧力が

高まっているようで、何が何だかわかりませんが、

欧州の景気もひどいもので

イタリア政府が19年成長見通しを昨年12月の+1.0%から+0.1%に

引き下げる可能性が報じられています。

もはやイタリアネタでは市場は驚かなくなってきていますが。

年度末~新年度の特殊な時期ですので、ポジション持たずに様子見とします。

人気ブログランキングへ

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2019年3月27日水曜日

ああ、やっぱりね~って展開。

3か月、10年の逆イールドで景気後退リスクって、

皆が見てたのって2年10年じゃなかった?

それとドイツPMI悪化はわかるけど、米国PMIってこれまでみんな見てたっけ?

米国はISMでしょ、、、、とかなんとか、先週末のリスクオフ相場が

ピンと来なかったんだけど、日本株市場は配当優待権利取りの買いで下げ止まり、

米株市場も米金利が下げ止まったら、パニックは沈静化しました。

※米10年債利回り 下げ止まったとはいえ、チャートは下落のトレンド

ということで、カナダ円のスケベショートはコストで撤退。

金利のチャートみてると、じわりじわりリセッションが近づいている

という気もしますので、1日下げ止まったからといって安心できるわけじゃ

ないと思うんだけど、結局のところ過剰流動性相場ですので

Moneyは行く先を求めてまたリスク資産に戻らざるを得ないんですよね。

米国の利上げもFF金利2.5%までで、継続に懐疑的なムード。

欧州、日本はマイナス金利という状況です。

このまままた世界が景気後退期入りするの??って考えると恐ろしいわよね。

その前に最後のバブル的上昇があるような気がしていますが

決め打ちは禁物。流れについていきましょ。

結局、米株は上昇は止まったものの、トレンドは維持。

日経平均のチャートは決して良くありませんが、、、、

米株も日経も、そしてドル円、クロス円、ドルストレートと

為替市場もほぼレンジ相場に入ったようです。

方向感がない。

こんな時は、無理にポジション取るべきじゃないですね💦

クロス円一覧

唯一、カナダ/円が下落のトレンドに見えないこともないのですが、、、

ドルスト一覧

ポンドも膠着。

ユーロはどんなにドイツやユーロ圏の指標が悪くてもレンジから脱せず。

新年度を待ちますか。

人気ブログランキングへ

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2019年3月26日火曜日

週明け25日月曜の日経平均は 650円もの下落。

一時は700円を超える下落幅示現。

覚悟はしていましたが、日本株は下げる時派手ですよね・・・・。

日経平均のチャート形状はよくありませんので、安心はできませんが

上海総合指数は下落したとはいえ、高止まり。

今夜の米国株は下落して始まるもプラス圏で終わりそうです。

VIX指数も反落していますので、リスクオフ相場は一服か。

先週の波乱のトリガーとされるドイツ(製造業PMIが悪かった)ですが

今日はIFOの数字が予想より悪くなかったことでユーロ買いが入るなど

欧州時間からは比較的落ち着いた値動きとなっています。

・独・3月IFO企業景況感指数:99.6(予想:98.5、2月:98.5)

米特別検察官の捜査結果で、

トランプ陣営とロシアとの共謀は確認できなかったことが報じられ

トランプ大統領弾劾への警戒がなくなったことで、トランプ大統領は

任期を全う出来ることがほぼ確実となったことで

政治も動くだろうとの期待も。

今週、ムニューシン米財務長官とライトハイザーUSTR代表が中国を訪問、

閣僚級協議が再開することとなっており

米中貿易協議進展なども材料となってくるかもしれません。

ということで、過度な悲観は沈静化していますが

米金利は下落基調を続けており、円高警戒は払しょくされていません。

英国は英国でブレグジットを巡ってメイ首相が

「政府は依然合意なき離脱に向けた準備も継続している」と発言したようで

最悪のシナリオへの警戒からポンドが弱含みの推移。

米金利低下、逆イールド、ドイツ経済、ブレグジット警戒などなど

地雷はそこかしこにある中で、カナダ円Sをまだ継続しており、

もう一段下げを待っているのですが、

売りポジションを持っている立場からみると

ドル円、クロス円は思うように下げてくれない、、、わよね。

もう少し粘ります。

人気ブログランキングへ

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2019年3月24日日曜日

先週末、突然リスクオフの様相に包まれたマーケット。

22日金曜

ダウ工業株30種平均:25502.32ドル(▲460.19ドル)

ナスダック総合株価指数:7642.67(▲196.29)

10年物米国債利回り:2.44%(▲0.09%)

3か月物財務省短期証券:2.45%前後で高止まり

→逆イールド:長短金利逆転現象、12年ぶりの発生

ゴールド:1312.3ドル(+5.0ドル)

ドル円安値 109.74

ユーロ/ドル相場安値 1.1273

ユーロ円安値 123.82ドル円

トルコリラ円安値 18.77円

---------------------------------------

トリガーはドイツの3月PMI速報値とされていますが、

いろいろとリスクオフの背景とされるニュースがありましたので整理。

①独・3月製造業PMI速報値:44.7(予想:48.0、2月:47.6)

2012年8月以来の低水準 2か月連続で50を割る

独10年債利回り、2016年来のマイナスへ

https://info.finance.yahoo.co.jp/fx/marketcalendar/detail/11142

2017年12月の63.3がピークでダダ下がり

PMIは購買担当者を対象にアンケート調査するもので

新規受注や生産高、受注残、価格、雇用、購買数量などの指数に

一定のウエイトを掛けて算出。

景気実態を正確に映すとされており、50が好況、不況の分水嶺。

44.7って。落ち込み酷くない?!(;'∀')

ドイツは中国との貿易量が多く、中国景気の失速の影響なんじゃないかな。

1年前のニュースだけど。

https://www.afpbb.com/articles/-/3165822

②ユーロ圏・3月製造業PMI速報値:47.6(予想:49.5、2月:49.3)

ドイツだけじゃないわね、ユーロ圏でみても6年ぶりの低水準

③米・3月製造業PMI速報値:52.5(予想:53.5、2月:53.0)

米・3月サービス業PMI速報値:54.8(予想:55.5、2月:56.0)

欧州だけじゃなくて、米国のPMIも悪化。まだ50を上回っていますが、、、

米国はISMの注目度の方が高いですが

こちらも2017年4月来の低水準に沈んでいます。

④トルコ中銀が金融政策の突然の引き締め

1週間レポ年24%の資金供給停止し、

別の政策金利である翌日物貸出金利(25.5%)や

後期流動性貸出金利(27%)に切り替える

→使用する政策金利を切り替えることで利上げに近い効果を狙った?!

しかし、政策の透明性に欠け発表後もリラは下げ止まらず。

何故突然トルコ中銀は金融引き締め策を発表しなくてはならなかったか。

トルコリラが急落したからですね。

※新興国通貨対ドル相場チャート

ではなぜリラが急落を始めたのでしょうか。

⑤トランプ米大統領が21日、

イスラエルが1967年の第3次中東戦争で占領したゴラン高原について

イスラエル主権を認めると表明。

トルコはイスラエルと対立関係にあります。

トルコのエルドアン大統領は「地域に新たな危機をもたらす」と警告。

中東情勢や対米関係悪化への懸念からリラ売りが進んだとみられます。

リラ円市場では日本勢のリラロングが積み上がっていたことが警戒されていましたが

リラ円のストップがHITする形でリラ円下落が加速した側面も大きいでしょう。

そして、リラ円下落がクロス円下落を誘引したという面も。

---------------------------------------

米経済指標、PMIは決していい数字ではなかったものの

同日発表された中古住宅販売などは悪くありませんでした。

◆米・2月中古住宅販売件数:551万戸(予想:510万戸、1月:493万戸←494万戸)

昨年3月以降ほぼ1年ぶりの高水準を記録。

住宅ローン金利の低下が影響とみられます。

◆1月卸売在庫速報値:前月比+1.2%。

悪化予想に反して、伸びは12月の+1.1%から拡大。2012年9月来で最大となった。

卸売り売上高は前月比+0.5%と、4カ月ぶりのプラスに改善

しかしながら、先週末は米国債10年長期債の利回りと3日物短期債利回りが逆転、

逆イールドとなったことが嫌気され、

株式市場も大きく下落するリスクオフの様相となりました。

過去50年を検証すると、

10年と3カ月の金利の逆転状態が10日続いた場合、

平均で311日後に景気後退(リセッション)が始まるのだそうです。

チャートを確認しておきましょう。

※世界の主要株価

リスクオフの様相が強まったのは欧州時間からでしたので

日経、上海、韓国などアジアのインデックスは週明けからが心配ですね。

※ドルストレート

ドイツが震源地となったことで、ユーロ売りが大きいのですが

その背景に中国の失速があるとみるならオセアニアも安心できる状況にはありませんね。

ということで、豪ドルやカナダも下落が大きくなる可能性も。

※クロス円日足

トルコ円下落が効いた側面もあったと思われるクロス円。

クロス円下落はリスクオフですね。

また、米国の金融政策は年内利上げなしどころか、利下げまで織り込み始めており

欧州もまた、3月のECBでTLTRO9月再開を決め他だけでなく年内利上げなしを明言。

米欧が緩和姿勢を強固にしたところで、日銀は何かできるんですか?_!

新たなカードがないとなると、

他通貨安で結果的に円買いが旺盛となるリスクもありますね。

ドル円は年年初からのトレンドラインを下抜けてしまいました。

先週はカナダ/円ショートが踏みあげられて様子見していましたが

(クロス円の中で200EMAを下回ってるのがカナダ、豪ドル、ユーロ)

カナダ円下落に再度乗りました。

コストは82.49円。ちょっと出遅れましたが、、、、。

今回のリスクオフ相場、どこまで深押しがあるでしょうか。

米国のFF金利は2.25~2.50% です。

長期金利がこれを下回ってきたわけですから、やややりすぎです・・・。

市場は将来の利下げを織り込んでいるということになりますので

これが長期化するならFRBは利下げせざるを得ません。

市場金利の方が低いと金融機関は利ザヤを稼げませんし

そもそも、利下げしなくてはいけないってことは景気が良くないってことよね。

だから、これは一時的な現象に終わる可能性もあります。

昨年12月、クリスマスに向けた株の下落も

金利市場の異変が不吉なサインとなっていました。

12月3日、米5年物国債利回りと2年債利回りが逆イールドとなったのです。

(2007年6月以来、11年半ぶり)

これに驚いた市場は、FRBの出方に注目していたのですが

12月FOMCでパウエル議長がバランスシート縮小について問われ、

タカ派的スタンスを崩さなかったことで

Xmasに向けて、リスクオフが加速していった、、、のでした。

これは年明け早々にパウエル議長が利上げを急がない

慎重なスタンスを見せたことから解消され、

安心感からおよそ2か月に及ぶ猛烈な反発相場を演じたのですが、

今回は、Fedが超ハト化した後の事態ですので、

前回のようにパウエル議長が何か言ったからと言って

市場に安心感を与えることは出来ないのかもしれません。

ただし、市場が気にするリセッションシグナルは

10年債と2年債の利回りの逆イールドです。

これに関していえば、12月の時よりまだスプレッドは余裕があるんですよね。

12月の時は10年債と2年債の利回りは 一時0.1%を割り込みましたが

足下ではそこまで行ってませんね。

※10年債と2年債スプレッド

とはいえ、ほんの些少なレベルの話ですけどね・・・

※10年と2年逆イールドは05~07年に逆転、

住宅バブルが崩壊して08年から景気後退入り。

どっとコムバブル崩壊の01年の前年も逆イールドが確認されています。

逆イールドから1年後には注意が必要ですが、

現在まだ2年10年は逆転していないのです。

だから、本音では騒ぎ過ぎは無用かと思ってたりします。

カナダ円はショートしてみましたが、

また踏みあげられないようコストで撤退するつもりですし、、、。

週明けは幾分下落すると思いますが。

米株だけを見ていると、まだトレンドは崩れていないのよね。

中小型株のラッセル2000は崩れたかな、、、これは気になるけれど。

高値もみ合いとなる可能性はありますが、ショートは慎重に。

※米主要株価インデックス

本格下落は4月になってからじゃないか、って気もしてるんだけど、

予想するんじゃなくて、値動きについていきましょう。

-------------------

ポンドはよくわかんないですね。

欧州連合(EU)は21日のサミットで、合意なき離脱を回避すべく

英国に2週間の猶予を与えることを決めました。

29日の離脱期限までに英国議会がメイ首相の合意離脱協定案を支持しなかった場合、

4月12日まで合意なしで離脱するか、長期の延期を要求するかの判断をするよう提案。

次のヤマは4月12日か。

ポンドは方向感を失っており、手が出しにくいですね。

大きく売られたら買おうかな、という感じで見ていますが。。。

----------------

今週の注目イベント、あんまり重要なイベントはありません。

日本株市場は優待権利取りの買いが支えたりするのかしら?!

24-25日:エバンス米シカゴ連銀総裁講演

25日:ハーカー米フィラデルフィア連銀総裁、

ローゼングレン・ボストン連銀総裁講演

26日:デイリー米サンフランシスコ連銀総裁討論

3月コンファレンスボード消費者信頼感指数:予想132.1(2月131.4)

2月住宅着工件数:予想121.8万戸(1月123万戸)

27日:ジョージ米カンザスシティー地区連銀総裁講演

米1月貿易収支:予想-575憶ドル(12月—598憶ドル)

ドラギECB総裁講演

28日:ウィリアムズNY連銀総裁、

ブラード・セントルイス連銀総裁、ボスティック米アトランタ連銀総裁講演、

10-12月期GDP確定値:予想前期比年率+2.4%(改定値+2.6%)

10-12月期個人消費:予想前期比+2.6%(改定値+2.8%)

29日:カプラン米ダラス連銀総裁講演、

クオールズ米連邦準備理事会(FRB)副議長講演

米1月PCEコア:予想前年比+1.9%(12月⁺1.9%)

英国ブレグジット期限(延期見通し濃厚)

人気ブログランキングへ

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2019年3月20日水曜日

あららら、食事会で飲んでる間にカナダ円ショートが消滅していました😞

ロスカットです。

英国ブレグジットを巡ってのショートカバーもそろそろ息切れかな、、、と

ポンド円ロングを降りたまでは良かったですが、リスクオフ相場がくるかも?!

とクロス円ショートに回るにはまだ早すぎましたね。

20日にメイ首相とEUが決めたブレグジット案の

3回目の採決があるとみられていましたが

バーコウ英下院議長が

「変更点がない限り、これを3度目の採決にかけることを認められない」

としたことで、採決が流れました。まあ、当然と言えば当然なんだけどね。

これを受けてポンドが下落。

しかしながらその後、EU高官が

「EUの首脳はブレグジットの延期に前向き」と発言したことが伝わり

ポンド買いと,方向感のない動きとなっています。

ブレグジットを巡っては目まぐるしく状況が変化するので、

英国のニュースを追いかけるのが大変ですが、

結局、英議会でEUとのブレグジット案の承認ができなかったため

メイ首相は29日のブレグジット期限を6月末まで延期し、

離脱を最大2年間先送りする選択肢を求める書簡を

19日中に送付するようです。

その後、EUがこれを受け入れるか否か、、、ですね。

ポンドもまだ大きく崩れているワケでもないし、

今夜のダウ平均は勢いよく窓開け上昇、今も上昇を続けていますので

(AM1:00 130ドル高)

リスクオン相場は続いているとみていいのかもしれません。

上海総合も高止まりですね。

ただし、為替相場はどの通貨ペアも膠着状態でレンジですね。

このレンジの中バタバタして、

資金を失いたくないので、ノーポジで様子見とします。

明日に控えたFOMCもありますしね。

FOMCでこれと言って新味のあるニュースが出るとは思えませんが

膠着相場では、何でも値動きのトリガーになり得るので、

まあ、無理をしないことね。

年度末です。決算対策の売りもレパトリも一巡したと思いますし

企業も決算の数字を大きく動かすような無茶はさせませんから、

自己売買ディーラーもほぼ様子見に回っているでしょう、

キャプテンがそうであるように。

人気ブログランキングへ

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2019年3月19日火曜日

さすがにポンドは買い材料は出尽くしかな・・・・?!

先週買い直したポンドドル1.3250ロングですが。撤退😢

1.3220で切りました。。。。

先週13日、英議会は合意なき離脱の回避を選択しましたが、

離脱強硬派は、それを望んでたわけです。

このまま離脱協議の交渉期間が延長されれば、

一部で盛り上がってきた「2度目の国民投票」の可能性が台頭してくる恐れがあり

その場合、英国民はブレグジット止め~!を選択する可能性も否定できません。

これは離脱強硬派が最も避けたいシナリオ。

今週3月20日までに

メイ英首相がEUとの間で合意した離脱協定案について

3度目の採決を行うようですが、過去2回否決されたこの案が3度目で可決される

ことなんかあるの??と疑問に思うのですが、ハモンド財務相によれば

今回「かなりの人数の保守党議員が首相のBrexit案の支持に回っている」

とのこと。

これがにわかには解せないんですが(笑)💦

離脱強硬派はこのまま交渉が長引いて国民投票に持ち込まれると

ブレグジットそのものが消滅するリスクが出てくるため、

内容はともかく、離脱案を通してしまうことで

EUを離脱することだけは確定させたい、という思惑が広がっているみたいですね。

21日(木)~22日(金)に開催されるEUサミットで

英国は交渉期間の延長を要請する流れですが

その前に英国が離脱案合意してしまう可能性がちょっとだけ出てきたようです。

これで、もしメイ首相のブレグジット案を英議会が承認すればポンド高に弾みが?!

と思ってみていたのですが、どうも週明けのポンドは重いですね。

ドイツ内相が

英国のブレグジット期限延長の要請に反対する国があり、説得することは困難なことで

承認は難航する見込み と述べたことや

EU議会側ではイタリアやハンガリー等の国が交渉延長に反対しているとの報道も…。

これで、今夜はポンド売りが加速しているようですね。

EUサミットでは27カ国全会一致で

英国のブレグジット交渉期限延長を承認する必要があります。

もし1カ国でも反対国があれば、英国は3月29日(金)に合意なき離脱となる・・・・?!

ということで、

3回目のメイ首相がEUとの間で決めたブレグジット案の採決が否決されれば

ボールがEUサミットに渡るわけで、ひょっとするとひょっとするかもしれない、、、?

リスクがあるわけね。

先週はなんやかんや言って英議会内の話でしたが、

3回目の採決でも否決されるとEUサミットが

どのような厳しいこたえを出すか不透明だということで

ポンドを継続保有するのはリスクが大きいかな、と思いまして

ポンドロングはあっさりやめることにしました。

これがもし、マーケット全体のリスクに波及すれば、

ドル/円相場もいったんは深押しの可能性も?

と慎重な気分になってきたので、111.08円ロングを111.38円で手仕舞いました。

こちらは微益ですが利食いです・・・。

ドル円は買い遅れていた本邦勢が年度末まではドル買いするだろう、、、

という思惑もあるのでショートは作りません。

ましてポンドは何がどう出てくるかさっぱりわからないので

再上昇する可能性も捨てきれません。

売ると踏みあげられるリスクがあるので様子見。

しかし、リスクオフ時に何もないのも寂しいので

(完全にポジポジ病思考ですね、いかんいかん💦マネしないでね。)

カナダ円をチャートのみで83.78円でショートメイク

200EMAを突破できずに再下落のパターンで、売り妙味が大きそうに見えます。

※カナダ円日足

キウイと豪ドルは今週21日に指標が出るので触らないでおきます。

なんか今日は上海総合指数がめっちゃ強くて、

豪ドル強含みで推移する局面がありましたしね。

ということでポジションはカナダ円ショートになりました。

分が悪いと見ればすぐ切ります。

人気ブログランキングへ

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2019年3月17日日曜日

先週、北朝鮮が米国との核協議停止を検討と北朝鮮高官が発言し

ドル円相場がスコーンと下落する局面がありました。

111.90円近くまでドル高円安が進んでいたのですが、NY時間には

111.38円まで落ちており、若干円高のセンチメントで先週終了。

また、米中貿易協議も今月中にはまとまらないようです。

米中首脳会談、3月末に開催されず=米財務長官

https://jp.reuters.com/article/usa-china-meeting-idJPKCN1QW01C

先週は政治ファクターからはあまりいいニュースがなかったのですが

英国のブレグジットを巡る下院採決で、合意なき離脱が回避され

期限延長がほぼ確定的となったことが好感された

という側面が大きかったのでしょうか。

先週の株式市場はリスク選好ムードでした。

特に米株は、

この半年で2回も墜落機を出したボーイングの影響でダウは上値が重かったものの

GAFAなどハイテク関連株がしっかりで

ナスダック総合指数やS&P500インデックスは年初来高値更新。

※米主要指標

上昇が止まった上海総合指数だって、テクニカルが悪化したわけじゃない。

高値持合いをこなして、再上昇の可能性も残っています。

※上海総合指数

日本の株式市場は、3月の優待配当権利取りの動きがどう出てくるか、って時期ですが

今年は29日金曜が最終営業日で権利確定日ですから

27日㈬が権利付き最終日ですね。

例年年度末には機関投資家らの益出しの売りが出て陰線引けとなるのですが

それまではしっかり推移することが多いので、

まだこの段階で売り向かうには気が早いでしょう。

また、4月はダウ平均の上昇確率が最も高い月で

1990年から2018年までの4月の騰落を検証すると

上昇21回、下落8回で72%もの上昇率を誇ります。

このままダウも新高値更新というところまで行くかもしれません。

ということで、111.03円ドル円ロングは継続中ですが、

今週は19-20日にFOMCが開催されます。

現状維持が見込まれており、それほど注目度が高いわけじゃありませんが

パウエル議長がさらにハト派的発言を行えば金利がさらに低下し

ドル安となると思われ、ノイズはあるでしょう。

ドル高とはなりにくい週かな、、、という気もしますが、

本邦機関投資家勢のドル買いはまだ続くとみて、ドル円ロングは継続とします。

それと、11日に発表された2020年度予算教書を受けて、

来期の予算交渉が始まりますが、トランプ大統領は

メキシコとの壁予算に86億ドルを要求。

国防費は、前年度の7160億ドルから5%増加の7500億ドル規模。

財政赤字は1兆ドルを超える内容です。

ならドル安なんじゃないの、、、という気がしないでもないですが

ECBもBOEもRBAもみーんな弱気だから、

結局FF金利を2.5%まで上げることに成功している

米国のドルが最も長期保有の優位性が高いということで

リスク選好ムードの相場となるならドル高基調が強まる、

と考えていいと思ってます。株下落でリスクオフになると積み上がったドルロングが

手仕舞われるので、ドル安になる、ということに気を付ける必要がありますが、、、。

ドル円ロング、コストまで落ちれば撤退します。

----------------------------------------

先週は英国ブレグジット週間でしたが、

英下院は14日、今月29日に迫っていたブレグジット期日の延期を

賛成412、反対202の賛成多数で議決。

メイ首相は20日までに実施される予定の英議会で3度目の協定案採決予定。

20日までに離脱協定案で合意できれば短期の延期(6月30日か?)

合意できない場合は長期の延期をEU側に要請する事となる模様ですが

EUのトゥスク大統領は14日、少なくとも1年に及ぶ長期の延期を想定しており、

21日のEU首脳会議で延期を巡り検討するよう求める考えを示しています。

先週の3日に及ぶ下院採決で、合意なき離脱を回避、期限延期を決定したことで

ポンド相場は大きな波乱が生じることなく推移しました。

多少乱高下し、ボラは荒かったですけど、暴落は免れた。

実は、先週のこの下院採決を巡っては、すべて市場が予想していた通りの流れで

サプライズがなかったため、最後の14日の延期を決める採決後は

事実売りが出てポンドが売られるんじゃないか、

と思ってポンドロングを外していたんだけど

下がるということもなく、特に波乱がなかったので、ポンドロング再構築。

ポンドドルを1.3250ドルLエントリーしています。

これもボラが荒いので、粘らずコスト割れでやめるつもり。。。

-------------------------------

オセアニア

3月21日、日本は祝日ですが豪州、NZで注目の指標発表が。

①豪州 2月雇用統計 https://fx.minkabu.jp/indicators/AU-UER

雇用環境は意外としっかりしてるんですよね。

RBAは2月、それまでの引き締めバイアスから中立スタンスに転換し

これが豪ドル売りのトリガーとなりましたが、

ロウ総裁は景気の先行きを楽観視しており、

その理由として堅調な労働環境を上げています。

基本的にRBAの年内利上げ確率はほとんどなくて、

むしろ利下げの可能性を市場は織り込んでいるのですが

雇用統計だけは強い可能性があるので、ここで豪ドルが買われるようなら

高値をショートするのもありかな。。。。と考えていたりしますが、

米中貿易協議の結果如何では豪ドルが大きく買われる可能性も秘めていますので

今のところは手出し無用かな。

②NZ・実質GDP https://fx.minkabu.jp/indicators/NZ-GDP

金融政策に関し「次の一手は利上げと利下げのいずれもあり得る」とのスタンスのRBNZ

その意味ではGDPの悪化は、利上げバイアスが強まるとの思惑を呼ぶため

キウイ売りとなる可能性が大きいかもしれません。

7-9月期GDP成長率は前期比+0.3%と、5年ぶりの低成長でした。

RBNZは2月の金融政策報告で10-12月期を前期比+0.8%と予想しています。

0.8%から下振れが大きかったらキウイ売りとなるリスクですね。

でもその場合、キウイは拾ってみようかな、、、と思っていたり。

どの通貨ペアもレンジに入っちゃってるので

レンジブレイクなどの高値追い、下値追いは禁物です。

下がったら買う、上がったら売るの相場ですね、今。

人気ブログランキングへ

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2019年3月14日木曜日

しかしドル円はレンジだし、

ECB後に急落したユーロ/ドル相場も戻りが入って結局膠着。

為替市場動いてるのはポンドだけですねぇ。

今夜の「合意なき離脱」を問う英国の下院投票を前にポンドが再浮上。

11日月曜の高値越えレベルにおいていた

ポンド円146.50円逆指値がHIT

ポンドロングを再構築中です。

今夜の下院投票の結果、ノーディールブレグジットという最悪の結果となれば

ポンドは暴落するでしょうから、ストップを145円に置いて寝ます。

150円近くまでの上昇を狙ってのポジションのつもり、、、。

今夜はボーイングが持ち直し、ダウが強い。

決してリスクオフ相場という感じでもないのよね。

でもドル円は上値が重い・・・・。

ドル円ロングも継続ですが(^-^;

今夜は米国民間原油在庫が予想外の減少となっていたことから

原油が強含み、ゴールドも強く、銅価格も堅調。

ということで、コモディティも足元堅調。

CRBインデックスも上昇トレンド入りできるか?って感じになりつつあり

悲観に執着するとやられそうなセンチメントよ。

人気ブログランキングへ

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2019年3月13日水曜日

ポンドが乱高下。

12日、東京時間に出たこのニュースで、ポンドが吹き上がりましたが

英・EU、ブレグジットめぐり「法的拘束力ある変更」で合意

https://www.afpbb.com/articles/-/3215223?cx_part=top_topstory&cx_position=1

英政府、EU離脱案の「修正」確保と発表 土壇場で合意

https://www.cnn.co.jp/world/35134029.html?ref=rss

今夜の英議会下院採決でこれが可決されるかどうかは不明。

土壇場でEU側との修正案合意にこぎつけたメイ首相の仕事は素晴らしいですが

議会がこれをどう判断するかは不明。

東京~ロンドン時間にこれを好感して買われていたポンドですが

コックス英法務長官が

「英国にとっては法的リスクは変わらない」と発言。

採決前にこんな発言がでちゃったことで、今夜、この修正案可決か??

という最善のシナリオが期待できなくなった、、、ということでしょうか

ポンドが急落、なかなかのボラですね💦

英国がバックストップから逃れられないリスクが残っているという趣旨の発言で

この案に賛成票を投じる議員は多くなさそうです。

まあ、そもそもEUとの修正案合意がサプライズだったので

驚くようなネガティブ材料ではないのですが、、、

しかしながら、チャートは悪化しました。

ポンド円144.75円ロングは145.57円で手仕舞っておきます。

メイ首相がEUとの合意とのサプライズでは

147.80円くらいまで高値があったのですが一筋縄ではいきませんね💦

いいところで利食うことはできませんでした。。。

今夜の採決は否決でしょう。

そもそも予想していたことですが、サプライズの上昇があっただけに

その分のプレミアム剥落はありそうです。

ポンドはちょっと距離を置きます。

再上昇の折には、逆指値置いて買うかな。

11日の高値146.50円超えあたり。

ドル円ロングは継続。

キウイドルに関心が出てきたのですが、詳細はまた明日にでも。

人気ブログランキングへ

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2019年3月11日月曜日

経済指標は良くないものばかり、、、ですが、

相場が先週の下落を引き継いで下落を続けるというムードでもありません。

※日経平均日足 ⁺99.5円 21125.10円

センチメントは良くないのですが下げ止まり?!

大和証券の木野内栄治氏のレポートによると

先週までの日経平均の下落には「日経平均の入れ替え発表」に対する

警戒感があったのではないか、とのことで

村田製作所(6981)が採用されると今週5000 億円程度の

資金捻出売りが懸念されたのですが、

実際にはオムロン(6645)が採用されたことで、

需給悪は四分の一程度に小さくなったため

過度な警戒が後退したということもあるようです。

そしてトップアウトしたかに見える上海総合指数ですが

今日はしっかりとした陽線引け。

※上海総合指数

こんなニュースがあったにもかかわらず、です。

中国新車販売1~2月は14%減 乗用車の低迷続く

https://r.nikkei.com/article/DGXMZO42310840R10C19A3FFJ000?s=1

中国人民銀行の易綱総裁が、

景気減速には金融緩和で対応する考えを示したことが好感された模様。

というころで、日経、上海の株がしっかりでしたけれど

ドル円が上値が重い1日でした。

110.80円台には買いオーダーがあるようで、下値は支えられましたが

上値追いできず、、、欧州時間から軽くなり111.30円台まで上昇したのですが

どうも、今週はドル安傾向が強いですね。

先週の雇用統計が効いているのか・・・。

加えて今夜の1月の米小売売上高ですが、1月単月でみれば予想を若干上回ったものの

前回分12月が下方修正です。

米・1月小売売上高:前月比+0.2%(予想:0.0%、12月:▼1.6%←▼1.2%)

マイナス1.6%って。。。。

国内総生産(GDP)算出に用いられる自動車・建設を除いた小売売上高は

前月比+1.1%で予想の+0.6%を上回り12月の▼2.3%からプラスに転じています。

ただし、こちらも、12月分は▼1.7%から▼2.3%へ下方修正されており、

10-12月期の成長を抑制する可能性が出てきました。

米国経済は7割を消費が占めていますので、軽視できません。。

これを受けて、ドル円相場111円台を再びテストの下落となっていますが、

まあ、110.80円を割らない限り、ドル円ロングは様子見としましょう。

水星の逆行期ですからね。

それと、やはり世界景気は曲がり角のようです。。。

欧州、ドイツの数字も目を覆うばかり、、、。

独鉱工業生産、1月は予想外のマイナス 自動車が落ち込む

https://jp.reuters.com/article/de-auto-idJPKBN1QS10K

だからと言ってユーロが売られるかというと、、、そうでもないので

為替はホント難しいわね。

特に今週の為替市場は、英国のブレグジットを巡る様々な採決に関心が高いので

ユーロポンドなどは特に、個別の経済指標よりはブレグジットが材料でしょう。

NY時間に欧州側がバックストップに関して譲歩案を出したとのニュースがあって

ポンドが上昇、ポンド円も上昇、クロス円もつれ高となっていて

リスクテイクムードにつながるか?というような流れも見えてきました。

10日にエチオピア航空のボーイング737型機が墜落事故を起こし

これが昨年10月にも同型機が墜落事故を起こしていたことから

今夜のNY市場ではボーイングの株価が懸念されていますが

(中国民用航空局は安全性が確保されるまで

同型機の運航を停止するよう国内航空各社に通知)

ハイテク銘柄がしっかり推移しており、

ダウが暴落するようなムードはありません。

※ダウ平均 11日の足はまだ途中。下ヒゲですが大引けでどうなるか。。。

経済指標からは買える相場ではないことは承知していますが

だからと言って、暴落がすぐ来るかというと、これはまた別の話なので

3月年度末に向けては、先週までの下落が一服して買い戻される相場じゃないか、

と考えています。ブレグジット関連ニュースも、

結果はマーケットにポジティブじゃないかな。。。

111.03円台ドル円ロング継続。

雇用統計受けての安値を割らない限り、、、。

そして狙っていたポンドの再ロングですが、

ポンド円を週明けのギャップダウンの窓を埋めて下落したところからの

再上昇の強さを見て、144.75円でロングしています。

※クロス円 15分足 週明け11日はギャップダウンで始まりましたがしっかり。

人気ブログランキングへ

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2019年3月10日日曜日

先週の株安、クロス円安、ドル円下落のリスクオフ相場が今週も継続するでしょうか。

年度末という特殊月であるため、相場分析は難しいのですが、

雇用統計の数字には驚きましたが、ドル/円相場、意外と底堅かったですよね。

1月のフラッシュクラッシュの後遺症で円高恐怖があり、なかなかドル買いができなかった

機関投資家らが年度末に向けて買わなければならないドルをせっせと買っているようで

下がればそれらの買いに支えられてしまうという相場つきは、変わらない気がします。

だから雇用統計の後、ドル円をロングしたのですが、

ただ、株式市場が続落して上昇トレンドを下抜けてしまったら、

ドル/円相場も下がるでしょうから

油断はできないのですが、週末金曜の東京の空売り比率は

過去最高レベルに膨れ上がっているのも気になりますね。

そう簡単に一方向に下落する地合いでもないように思っています。

ポジショントークですが💦

米中貿易協議ですが、中国人民銀行総裁が10日記者会見で

「通貨切り下げ回避で合意」したと述べています。

米中「通貨切り下げ回避で合意」 中国人民銀総裁

https://www.nikkei.com/article/DGXMZO42273010Q9A310C1FF8000/

ハノイの米朝首脳会談のこともありますので楽観は禁物ですが、、、。

トランプ大統領は8日、

「米国にとって非常に良い取引でなければ、受け入れるつもりはない」

と強調しています。

合意内容重視というのは米朝会談の再来を予見させますが

他方、クドロー米国家経済会議(NEC)委員長は8日、

貿易協議の決着を目指す米中首脳会談について

「3月下旬か4月上旬にできるかもしれない」と語っており、

4月にずれ込む可能性に言及しています。

これは、合意前提で作業しているという風にもとらえることができますので

マーケットにはポジティブなんじゃないか、という気もしますね。

それと、にわかに日銀の追加緩和の可能性がマーケットで話題にっていますが

(2月の朝日新聞の黒田総裁インタビューがきっかけかな)

https://www.asahi.com/articles/ASM2P5217M2PULFA015.html

4月に追加緩和の観測台頭も 日銀、景気と物価に悩み

https://www.nikkei.com/article/DGXMZO41840470X20C19A2EN2000/

15日、日銀の金融政策決定会合が開催されます。

現状維持が想定されていますし、現状では緩和は必要ありませんが

こうした追加緩和観測が一部で広がっていることから

黒田さんが何をおっしゃるかって意味では注目度は高まっているかな、

という気もします。

勿論、引き締めバイアスが強まるようなことを言える状況にはないので

円高リスクは大きくないと考えていますが、、、。

ということで、ドル円ロングは

トレンドラインを明確に下回らない限り継続です。

今週の注意ポイントは

11日 21:30(夏時間に!) 1月小売売上高 予想 0%

12月がまさかの▼1.2%で(゚Д゚;)驚愕させられましたが

持ち直しているのかしら?

予想が0%とハードルは低いのですが、12月のクリスマス商戦時期の数字を

1月上回ることができるのか。

12日 2月 CPI 予想2.2% 前回2.2%

15日 2月米鉱工業生産指数 予想0.6% 前回▼0.6%

鉱工業生産も1月マイナスだったんですよねぇ。

回復できないと米金利が低下しドル円も下落圧力かな。

----------------------------------------

そして今週のもう一つの注目は英国。

ブレグジットを巡っていろいろな下院投票が実施されます。

3月12日(火)(メイ首相の)離脱協定案を問う下院採決

→反対が多く、1月に否決されている(賛成202票 反対432票)

※メイ首相がEUとすでにまとめた離脱協定

ブレグジット後の期限内に

英・EU通商協定がまとまらなかった場合でも、

アイルランドと北アイルランドの間で厳格な

国境審査を復活させないで済むよう

「バックストップ(防御策)」と呼ばれる条項が含まれている。

EUは修正を拒否。

メイ首相は、法的拘束力のある変更を加えたい考えも

目に見える進展なし。

多分否決されます。

1月の結果を覆すだけの進展なし。

1度否決されているので2回目が否決されても、

進展なしという現状が変わらないだけです。

期限が近づいているという意味で全くよろしくないのですが、

再国民投票の可能性も浮上しており、

1度否決されたものが再否決されたとしても

マーケットが急転直下の下落になるほどの材料ではなさそうです。

13日 合意なき離脱(ノーディールブレグジット)を問う下院採決

→合意なき離脱は誰もが避けたい最悪シナリオ。

これが可決されたらポンド暴落です。

順当に考えれば否決されます。

BOE,イングランド銀行は合意なき離脱となった場合

・英国経済が1年以内に8%縮小

・ポンドは25%下落して米ドルと等価になる

などと警鐘を鳴らしています。

14日 離脱期限の延期を問う下院採決

→ 合意なき離脱が否決されたなら、

今月29日までの離脱協定案を作成するには

どう考えても時間がないことは明らかなので。

これは可決されるはずです。

つまり、3/29ブレグジット期限は延長される、

というシナリオになることが見込まれています。

メイ首相は延期期間を2~3か月という短期とすることを

主張していますが、2~3か月で本当に離脱協定案をまとめて

議会の承認がトリルけられるかナゾです・・・。

この離脱延期の期限が長くなればなるほど、

市場に安心感をもたらすとされています。

ポンドが戻りを試す相場になっているのは

2/18に野党労働党の7議員が離党、その後も離党者が出て

「9議員が離党」する事態に。

コービン労働党党首が「再国民投票」を支持する側に転向したことにあります。

自民党はもともと再国民投票を支持。

そして、今回労働党が再国民投票を支持する側に回りました。

保守党は60vs40 で離脱派優勢ですが、

コービン党首の方品変更は大きかった。

どうも英国にはブレグジットの再国民投票気運が高まりつつあり、

これがポンドの買戻しにつながっていたのですが

今週、様々な採決が相次ぐことから、足下ではポンド高も一服しているようです。

ポンドも先週末にかけて押し目形成となっていることから、

今週の結果如何では、再上昇する可能性もあるかなと思っています。

再エントリーも考えようかな。

人気ブログランキングへ

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2019年3月9日土曜日

米、2月雇用統計は予想を大きく下回る結果に。

N F P 非農業部門雇用者数 +2万人(予想+18.0万人:前回+30.4万人)

失業率 3.8% (予想3.9%:前回4.0%)

平均時給 +0.4% (予想+0.3%:前回+0.1%)

平均時給 +3.4%(予想+3.3%:前回+3.2%)

これに驚いた為替市場はドル安へ。。。。

と思いきや、ドル/円相場は110.80円近辺で下げ止まりました。

こうしてみると、あら、いい押し目。

※ドル円日足

ということで、雇用統計後のリバウンドを見て

ドル円を111.03円でロング。

ドル円がリバウンドするなら、クロス円も下げ一服かな?と

ユーロ円とカナダ/円ショートを手仕舞いました。

ユーロ円126.81円S→124.73円

カナダ円84.15円S→82.71円

3月年度末なのに、機関投資家が全然ドルを買えてないような話があります。

だからドル円はクロス円と比較して底堅い。

テクニカルに忠実にいくなら、再上昇も、、、

と期待していますが、楽観はしていません。

株式市場が気になります。

※日経平均日足 8日は 430円安の21025円

日経平均は昨年末までの急落に対して半値戻りを達成したものの

滞空時間はわずかでした。

200EMAも一瞬超えたのですが、またその下に叩き込まれました。

50%戻り水準と200EMA水準がほぼ同じでしたね。

ただこれも、ざっくりトレンドラインを引くとまだ下落に転じたとも言い難く、、、

株式・ETF・REIT・新株予約権証券の売買取引における空売り比率は

今日8日、50.3と5割超え。やや売り過ぎな気もしますね。

かといって、まだ株を買う気にはなれません。

昨日のECB理事会は、ややサプライズでした。

TLTRO導入が決定したのです。議題に上がるとは思っていましたが、、、。

ECB理事会、ドラギ総裁の踏み込んだ提案にハト派も驚き=関係筋

https://jp.reuters.com/article/ecb-policy-surprise-idJPKCN1QO2GY

政策金利を据え置くとともに、

利上げの時期を来年に先延ばしすると発表しました。

今年の夏以降には、、、、という話だったのですが、先伸ばし。

期間2年の貸出条件付き長期資金供給オペ(TLTRO)の第3弾

(TLTROーIII)を9月から実施すると発表しました。

これで、ユーロが大きく売られましたね。

ユーロ円ショート大勝利です!

ただし、ECBが大きくハト化したにもかかわらず、

株式市場がこれを好感しないとはどういうことか、、、という懸念も。

「驚き」消えた株式市場、指標の下振れ、株安招く

https://www.nikkei.com/article/DGXMZO42197400Y9A300C1EN1000/

~低金利が支える「適温相場」が再来したかにみえたが、市場はむしろ「経済成長の鈍さ」と向き合わなくてはならないとみる。

1月初旬からの株価の戻りを支えたのは、米連邦準備理事会(FRB)をはじめ世界の中銀の引き締め路線からの転換と、景気の先行きに対する過度な悲観の後退だった。だが、欧州中央銀行(ECB)が年内の利上げ断念を発表した7日は世界的に株価が下落した。

確かに、今夜の雇用統計も驚きの数字でしたし

12月の米小売売上高なんかひどい物でしたし、

日本も景気動向指数が3か月続落で

すでに景気後退局面入りしているのではないか、なんて言われていますね。

日本はすでに景気後退局面に入っている

https://toyokeizai.net/articles/-/270011

消費税導入、止めた方がいいと思うわ。

そして、米中貿易交渉の進展期待、そしてバラマキ政策からの

景気浮揚期待の高まる中国ですが上海総合指数も上昇が止まりました。

※上海総合指数

こちらも半値戻り達成し、上昇続くかと期待されたのですが

下げる時の勢いって大きいですよね、今日の陰線で半値戻りレベルを下回っています。

上海総合が売られた背景は、8日発表された中国貿易統計。

1〜2月累計の世界全体に対する輸出入貿易総額は、

前年同期比3.9%減の6627億ドル(約73兆8千億円)。

輸出入ともに随分力がなくなっていますが、これが貿易摩擦の影響?!

と、8日の市場がこの数字を嫌気したのは事実です。

ただし、ソニーフィナンシャルホールディングスの

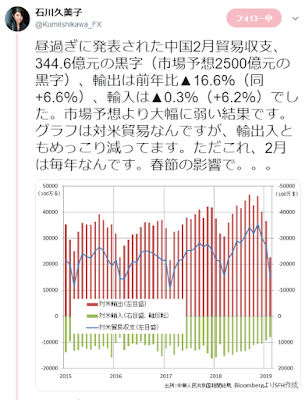

石川久美子さんのつぶやきを見ると、、、

https://twitter.com/KumiIshikawa_FX/status/1103923948096372736

2月は例年春節の影響で減少するサイクルがありますね。

だから2月単月ではなんとも、、、。

ただ、中国は社債のデフォルトがリスクとしてくすぶっており

「グレーリノ」と言う言葉が、中国リスクのワードとなりつつあります。

ブラックスワンは知っているけど、グレーリノ?!

「灰色のサイ」目立たずおとなしいサイは暴れ出すと手が付けられないのだそう。

これは高い確率で存在する大きな問題だが、そのニュースに慣れちゃて

軽視されがちである事象のこと。

例えば社債デフォルトが連鎖するとヤバイんじゃないの、、、。

桁違いの衝撃、中国最大の民営投資会社がデフォルト

https://headlines.yahoo.co.jp/article?a=20190228-00055622-jbpressz-int

すでにデフォルトしてます。

年初からは当局のバラマキ政策、そして今週の全人代に向けて

株価が上昇基調にありあまりクローズアップされませんでしたが、、、

加えて不動産関連債権の償還も2019年は4026億元規模(2018年の2倍)

第1四半期だけでも2263億元以上?

いつこれがマーケットに響いてくるのか、

その時期がはっきりわからないからこそのグレーリノなんでしょうね。

ただし、中国当局は減税バラマキ政策で実体経済ではなく株式市場だけが

上昇するのを警戒しており、

今日の下落は、当局承認の上でのある証券会社の弱気見通しによるものである

可能性が指摘されています。

中信証券は同社株が「著しく割高」であり、

今後1年で50%余り下げる可能性があるとして売りを顧客に勧めた、

というものですが

「このような売り判断は当局の承認を受けたに違いない」と

西蔵隆源投資のファンドマネジャー楊巍氏。

当局がうまく市場を、そして景気を支えることができるかわかりませんが、

少なくとも、実体経済からは株なんか買えませんね。

それは、日本株市場にも同様のことが言える状況になりつつあるのかも、、、😞

ということで、ドル円ロングは3月中という短期的視点。

株がこのままダダ下がりで落ちていくようならすぐに撤退。

来週は反発するような気もします。。。

あ、来週は英国でブレグジット関連の採決が相次ぎますので

また日曜にでもまとめます。

人気ブログランキングへ

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2019年3月7日木曜日

6日発表されたOECDの世界経済成長見通しですが、

2019年は3.5%から3.3%に引き下げられました。

2018年は3.6%ですので減速する見通しです。

19年の米国は2.6%、中国は6.2%予想し、どちらも0.1ポイント引き下げ

日本は19年が0.2ポイント引き下げられ0.8%。

ユーロ圏の域内成長率は19年が1.0%、20年が1.2%などとなっています。

イタリアは19年にマイナス成長に転落予想。

ということで、今株価が高くても先行きは決して明るくはありません。

上値が重くなってきた株式市場は、

米国の利上げ停止を織り込んでしまっていると思われ

更なる上昇には、緩和に転換、、、

つまり利下げでもなければ難しいんじゃないか、という気もします。

もし利下げがあれば最初は効くと思いますので、

史上最高値更新も期待できるとは思いますが。

今年それもありそうですが、足下では上値が重くなってきた日米株式市場、

相応の押し目、、、調整が入りそうな気もします。

上海総合指数が元気すぎるので、なかなか売りにくい環境でもありますが。

※上海総合指数 大引け高値引けで上ヒゲを凌駕する上昇に💦

ただし、今夜のダウは150ドル余り下落しており、3日続落となりそう。

クロス円売り目線でイイと思ってますが、なかなかドカンとは下がりませんね。

ユーロ円、カナダ円ショート継続です。

カナダと言えば今日はBOC,カナダ中銀の金融政策で金利は1.75%に据え置気発表。

BOC声明は・・・

「政策金利が中立レンジを下回ることが正当化されると判断」

「潜在的な成長を下回る持続性とインフレ見通しへの影響を評価するには時間がかかる」

「コアインフレ率は2%近くにとどまっている」

「1月のCPIインフレ率はガソリン価格の低下を主因として1.4%まで低下した」

「2019年の大半を通じてCPIインフレ率は目標の2%をわずかに下回ると予想」

ということで随分ハト派的でした。

これで利上げ期待はほぼ消滅。

カナダドルは売り優勢です。

カナダ円ショートがいい感じに利が乗ってきました。

明日3月7日は、、、 足下弱い豪州の経済指標、それからECB理事会に注目。

9:30 豪州 1月貿易収支 予想29.00億豪ドル 前回36.81億豪ドル

9:30 豪州 1月小売売上高(前月比) 予想0.3% 前回-0.4%

14:00 日本 1月景気先行指数(CI)・速報値 96.0 97.5

14:00 日本 1月景気一致指数(CI)・速報値 98.9 101.8

19:00 ユーロ圏 10-12月期GDP、確定値(前期比)予想 0.2% 0.2%

19:00 (前年同期比)予想1.2% 1.2%

21:45 ユーロ圏 欧州中央銀行(ECB)政策金利 予想0.00% 変わらず

22:30 ドラギ欧州中央銀行(ECB)総裁、定例記者会見

22:30 カナダ 1月住宅建設許可件数(前月比) - 6.0%

2019年3月6日水曜日

ドル独歩高です。

◆米2月ISM非製造業景況指数

総合ビジネス景況指数:59.7(予想57.4)3カ月ぶり高水準

景況指数:64.7(1月59.7、6カ月平均62.8)

新規受注:65.2(1月57.7、6カ月平均61.9)

◆米12月新築住宅販売件数 62.1万件

(予想 60.0万件 前回 59.9万件(65.7万件から修正)

7か月ぶりの高水準。

米指標が悪くないこともありますが、

かといって米金利上昇が続いているわけではないので

他通貨安が大きいかな。

特に、一両日中の話題は豪ドル。

昨日5日、RBA豪州中央銀行は政策金利を1.50%据え置き発表。

声明では、豪経済が2018年下期に減速した可能性を認めた上で、

企業投資の増加や政府支出の拡大、刺激的な金融政策が後押しする形で

今年の経済成長率が3%程度まで加速することに期待感を示すものでしたが

・豪・10-12月期GDP:前年比+2.3%(予想:+2.6%、7-9月期:+2.8%)

今日6日発表された豪州の第4・四半期国内総生産(GDP)は

前期比で0.2%増、前年比で2.3%増、

いずれも市場の事前予想を下回っています。

ロウ豪準備銀総裁は、住宅と経済に関する講演の中で

「今年利上げを行るシナリオは考えにくい」発言。

金利先物市場は年内に豪州の政策金利が1.25

%まで引き下げられる確率を

86%織り込んだ水準にあると、ロイターが報じています。

今日は今夏(7・8月)に豪準備銀RBAは利下げの見通し”

とのレポートが出回っている模様。

ということで、豪ドルインデックスは

三尊形成でネックライン割れとなるか??というところまで下落。

通貨インデックス一覧 米ドル独り勝ち

豪ドルには、中国リスクも懸念されますが全人代がスタート。

第13期全人代第2回会議が5日開幕。

李克強首相が行なった政府活動報告では、

2019年のGDP成長率目標を6−6.5%と幅を持たせる数字に。

都市部の新規雇用者数1100万人以上

都市部の調査失業率5.5%程度、

都市部の登録失業率4.5%以内

消費者物価指数の上昇率は3%前後

国際収支の基本的均衡、輸出入を安定させつつ質的に向上させるなどなど。

国防費は7.5%増やし20兆円。これはこれで気になりますね・・・・。

過去2年間のGDP目標は6.5%でしたので、引き下げられた格好ですが

6%割れは何としてでも避けたい、その裏には

「20年のGDPを10年比で2倍にする」という長期目標があり、

19~20年に平均6.2%の成長が不可欠だということのようです。

そのためにはバラマキも。

中国、背水の経済対策 6%成長維持へ減税33兆円

https://www.nikkei.com/article/DGKKZO42057140V00C19A3MM8000/

33兆円減税とか、すさまじい規模。

それを好感してか、長い上髭をなぞって上昇するかに見せた上海総合。

しかし、上値の重さが感じられるようにもなってきています。

※上海総合指数

さらに、3月中には米中首脳会談実施の見込みで

合意が近いとの楽観が蔓延している米中貿易協議ですが、

トランプ氏は背を向ける、中国とのディール完璧でなければ-国務長官

https://www.bloomberg.co.jp/news/articles/2019-03-05/PNWJKK6JTSED01

ということで楽観が広がっているだけに心配ですね。

そろそろ株価下落の調整入りか、、、と作った

ユーロ円S、カナダ/円Sは継続です。

豪ドルもショートしたい気分。

人気ブログランキングへ

【人気ブログランキングへ登録しています。応援ありがとうございます。】

※本レポートにて豊トラスティ証券株式会社が提供する投資情報は、あくまで情報提供を目的としたものです。したがって銘柄の選択、売買価格などの投資にかかる最終決定は、弊社の重要事項説明を十分にお読みいただき投資家ご自身の判断でなさるようにお願いします。

※また、本ブログ内にて提供される情報は豊トラスティ証券株式会社が信頼できると判断した情報源をもとに弊社が作成したものですが、その内容および情報の正確性、完全性または適時性について、豊トラスティ証券は保証せず、また、いかなる責任を持つものではありません。

※ブログ内容についてその表現や記述、データその他に関しましては、著作権法などの法令により保護されており、個人の方の私的使用目的以外での使用や他人への譲渡、販売コピーは認められていません(法律による例外規定は除きます。)。

以上の点をご了承の上、本ブログをご利用下さい。