昨晩(5/30木1:30)NY時間に 157.70円まで上昇したドル円相場、

東京時間に急落しました。

※ドル円15分足

縦の点線で示した部分が東京株式市場の時間帯。

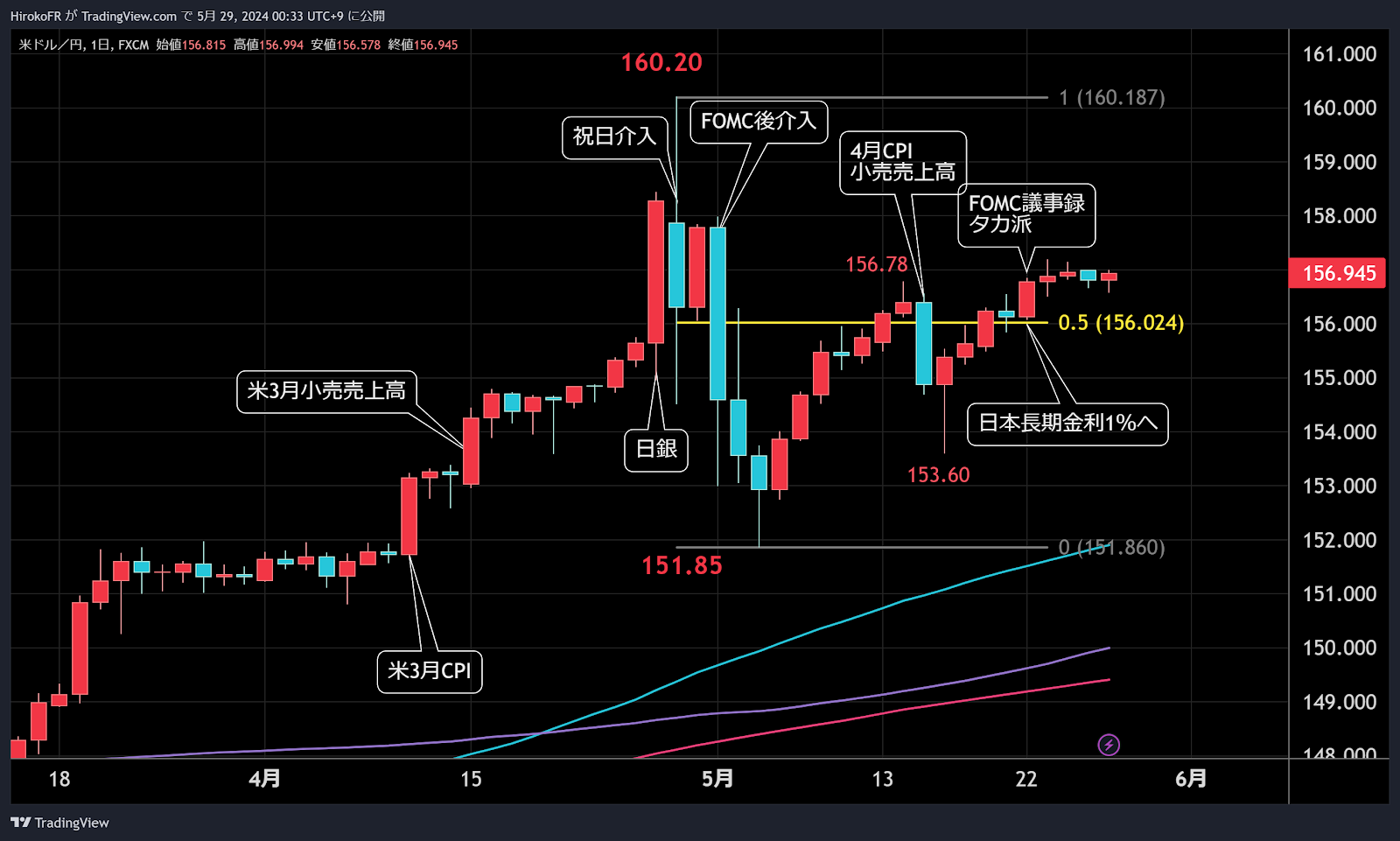

というわけでドル円日足

158円台に突入してしまうと、介入警戒も強まるかと思っていましたが

介入せずとも下落してくれて日本の通貨当局もホッしている?

ドル円下落は、日本株の大幅下落が効いたようです。

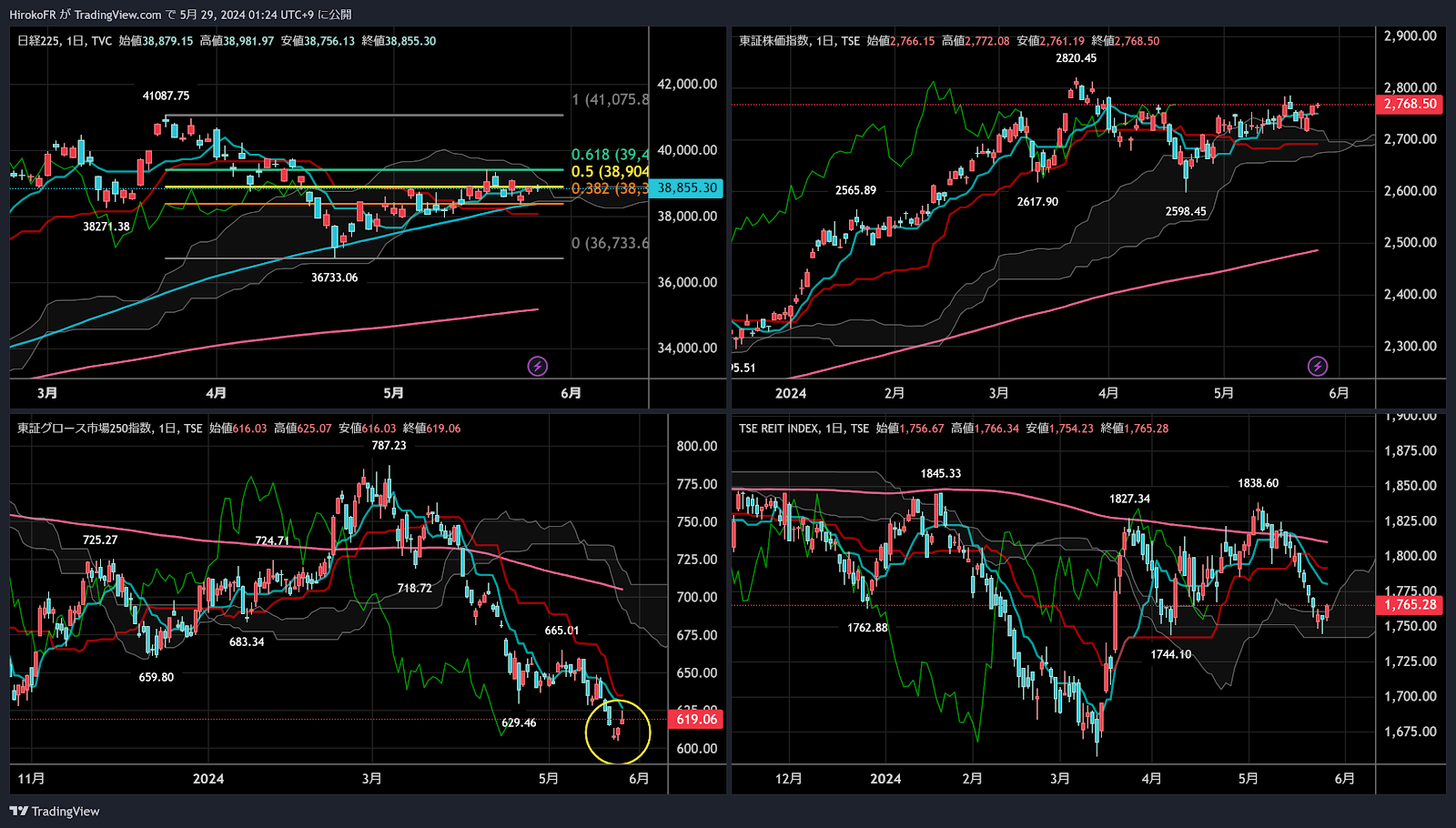

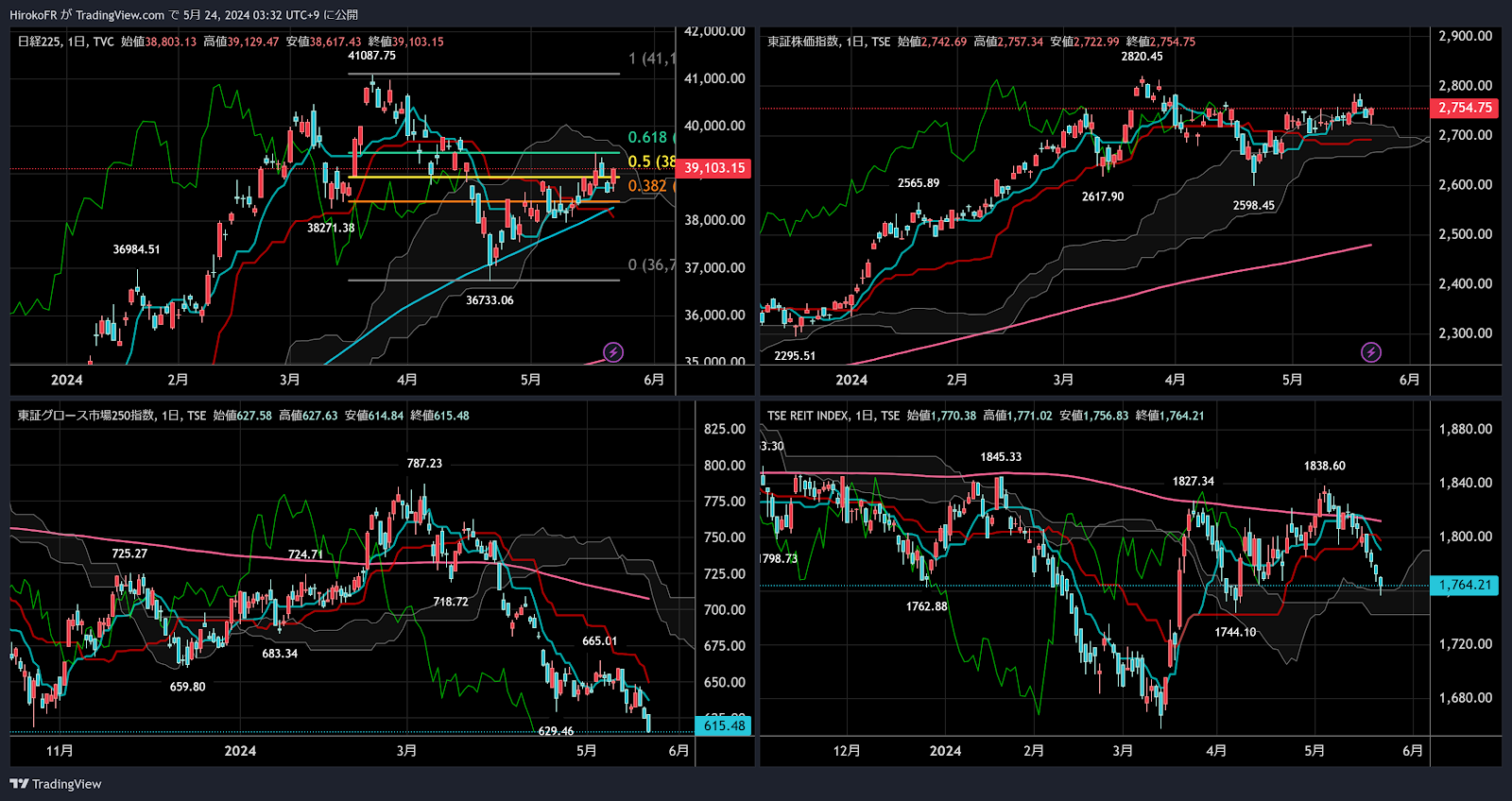

※日経平均 38054.13(▼502.74)

一時900円安の局面が。

一目均衡表の雲の下限、90SMAも下抜け。

1月からの上昇のトレンドラインも下抜け。

チャート形状はよくありません。

なぜ日本株が今日こんなに大きく崩れたか。

一つに今朝、日本の長期金利は1.1%台まで上昇しました。

※日本長期国債利回り この5日間の値動き

■長期金利は一時1.1%に上昇、日銀政策修正を警戒-2年債入札は無難

https://www.bloomberg.co.jp/news/articles/2024-05-29/SE7WWRT0G1KW00

もう一つは、金利上昇で米株市場、ダウ平均の下落が大きくなっていること。

NY引け後に発表された米セールスフォース決算も

嫌気されたという指摘もありました。

■セールスフォースが決算受け大幅安 成長鈍化への懸念を煽る=米国株個別

https://kabutan.jp/news/marketnews/?b=n202405301070

※CRM株価

※米主要株価インデックス

S&P500もナスダック総合指数も上値が重くなってきましたね。

米経済の減速の兆候はそこかしこに出始めていますが

今夜の指標にも。

■米新規失業保険申請件数、前週比0.3万件増の21.9万件-予想21.7万件

https://www.bloomberg.co.jp/news/articles/2024-05-30/SEATGPGFA9Z400?srnd=cojp-v2

失業保険の悪化は失業者増加を示すものですから米景気減速を示すものです。

■米GDP、1-3月は1.3%増に下方修正-個人消費の伸び鈍化

https://www.bloomberg.co.jp/news/articles/2024-05-30/SEATP9T0G1KW00

速報値ではなく改定値ですのでインパクトは大きくありませんが、

1-3月期の米GDPは

・+1.6% ⇒ +1.3% に下方修正されました。

10-12月期は+3.4%でしたので、

今年に入って急減速していることが確認できます。

GDPの8割を占めるとされる個人消費も

・+2.5% ⇒ +2.0% とは下方修正。

今日、岡崎良介氏は明日のPCEは価格指数ではなく

「実質個人消費」の数字に注目しているとお話されていました。

これが4月のGDPの行方を占うということです。

米国のGDPの8割は個人消費ですものね。

今夜は珍しくFED高官からハト派トーンの発言。

■FRBの現行政策、物価目標達成に「適切」=NY連銀総裁

https://www.newsweekjapan.jp/headlines/business/2024/05/500387.php

「金融政策が景気抑制的であるという十分な証拠ある。

利上げは自分の基本シナリオではない」

こうした背景から、今夜の米金利は低下。

※米国債利回り一覧

こうして金利が自然に低下していくなら、

米株下落も大きくならずに済む可能性はありますが、

もう一つのリスクシナリオとしては日本の金利上昇によって

円キャリートレードの巻き返しが起こり始めている、という指摘。

低金利だからこそ、円を借りて米株などリスク資産に投資してきた向きが

キャリーコスト上昇でこうした取引を閉めていく、というものです。

まだ本格的に円キャリの巻き戻しが起きているとは思いませんが、

日本の金利上昇はマクロ金融を崩すリスクでもある、

という指摘は一理あるように思います。

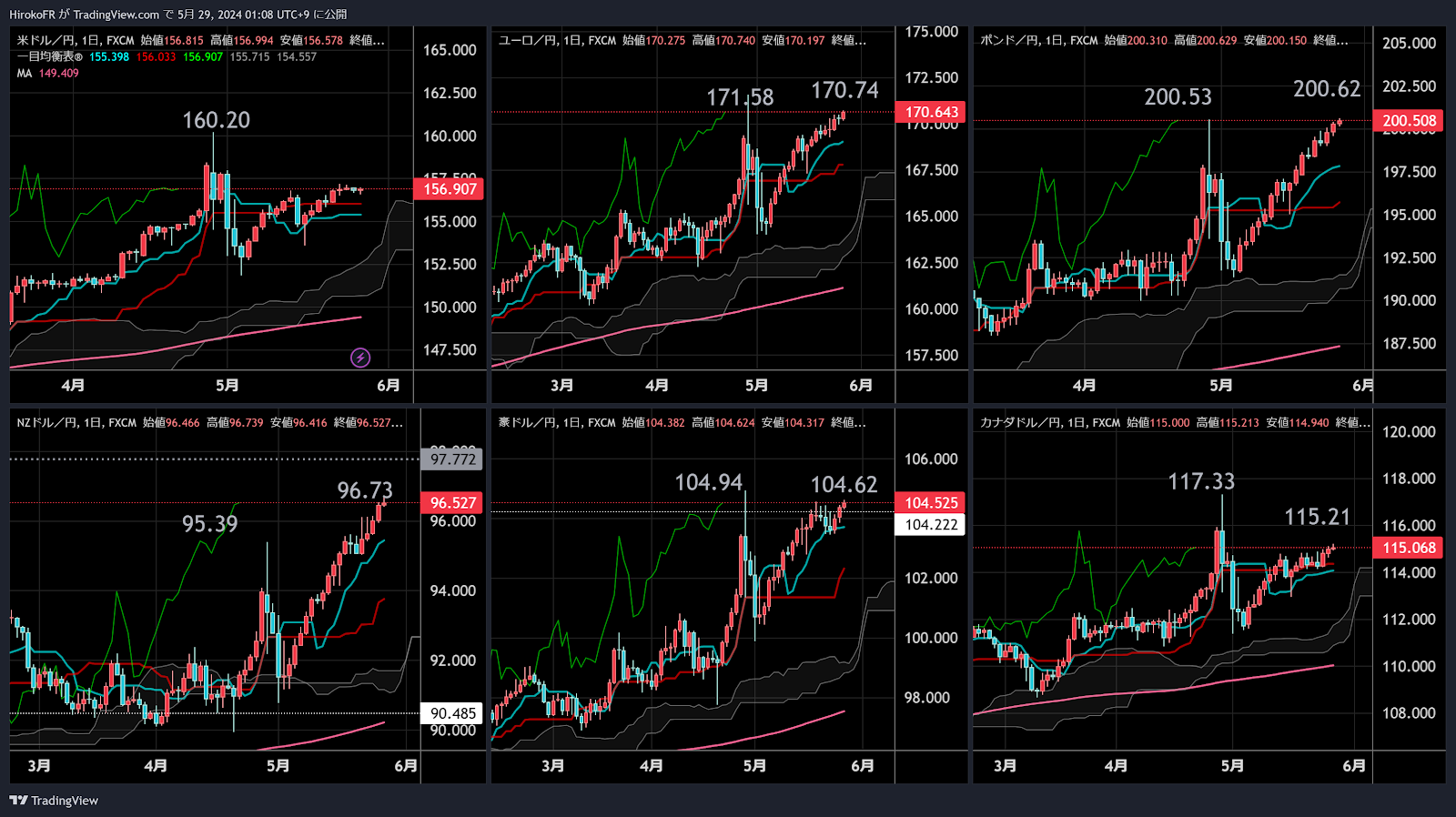

昨日のブログでクロス円のショートが効いてきそうと書きましたが

今日午前、ユーロ円、豪ドル円をショートし、夕方以降のリバウンドを見て

買い戻すというデイトレをやりました。

そして今、再び豪ドル円を104.07円で売り直したのですが

下がってくれるでしょうか。

明らかに一目均衡表の転換線を大きく下抜けているので

豪ドルは弱いと思うんですよね。

※今日はクロス円が軒並み下落したが、、、

株式市場の下落が続くようならクロス円ショートはワークすると思いますが

米株が持ち直せば再びキャリー取引が始まり、

今回の下落はいい押し目だった、ということにもなりますので

その場合は粘らず撤退しないとですね。

☞ひろこのX

➽ブログRANKING~

➽いつもご覧いただきありがとうございます。