日経平均、一旦は下げ止まって反発しても良いところまで

落ちてきたように思うのですが、どうでしょうね。

週末米国株市場で半導体銘柄が崩れているため、

半導体インデックスとまで言われるようになった日経平均は

もう一段安のリスクもあるのですが、、、

19日金曜 ▼1,011.35円 37,068.35円 3年2ヶ月ぶりの下落幅

※日経平均日足

90SMAで止められていること。

11月からの上昇幅に対し38.2%レベルで下げ止まっていること。

テクニカル的には今週反発してもいいように見えます。

19日金曜日の急落のトリガーは地政学リスクへの警戒でした。

イスラエルがイランに攻撃したとのBBCなどが報道。

イラン国内の複数の場所で爆発があったと伝わりました。

ただし、この報復はイスラエルの攻撃対象はイランの軍事施設に限られ、

核施設を対象とはなっておらず被害は限定的だった模様。

またイラン側は「報復の計画はない」としています。

■イラン、イスラエルへの報復ないと示唆 戦火の拡大回避か

https://jp.reuters.com/world/security/SBMWBOGIBRNPVONBYYPQDEHT6U-2024-04-19/そもそも18日のTSMC決算でTSMCなど半導体銘柄が下落しており

日本株市場もその流れを引き次いで脆弱な地合いとなっていたところへ

大規模戦争に発展しかねないイスラエルの報復という

ニュースが入ってきたため売りが売りを呼ぶ展開となりました。

金曜日というのも良くなかったですね。

週末、この地政学の緊張がどのように悪化、発展してしまうかわからない

という状況では株式というリスク資産はとりあえず週超えで持ち越したくない、

という投資家によるリスクを回避の売りが出てしまうのは否めませんでした。

しかし、イランは報復の意思を強く示していません。

実のところ、イランもイスラエルも本気で戦争などしたくはない、

だから限定的な攻撃に抑えているのだ、というのが一般的な見方で

国内世論を抑え込むためのパフォーマンスの応酬を

しているということのようです。

ここからは地政学リスクを材料にした売りはもう考えなくていい、

と考えられます。

ところが、別の問題が発生。

米国株市場で決算を嫌気したテック企業の下落がナスダック、S&P500など

株価インデックスを大きく下落させてしまったのです。

ネットフリックス(NFLX) ▼9.02%

17日引け後に発表された決算。

予想を上回る第1四半期決算と、有料会員純増数を示したものの、

第2四半期の売上ガイダンスが予想以下で、加入者純増はQ1を下回ると

ガイダンスされたことから、成長鈍化のフェーズ入りと懸念されたと見られます。

スーパー・マイクロ・コンピュータ(SMCI) ▼23.05%

第3四半期決算を4月30日にすると発表するも

事前の暫定決算の数字を公表しなかった。

前回1月は第2四半期(10-12月期)の暫定決算を発表しており株高を演出。

今回は、まだ決算発表していないにも関わらずこの売られ方。

不安心理だけでこれだけ下がるということは、

単純に買われすぎていたのだ、ということを示しています。

エヌビディア(NVDA) ▼10.12% なんの理由もなく売られた。

エヌビディアに至っては、別段売り材料がなかったのに10%も下がりました。

足元のAIバブルの修正が来ていると見られます。

これを受けてS&P500とナスダックは6営業日続落と、

2022年10月以降で最長を記録しています。

※ナスダック総合

う~ん、ナスダックまだ下げ余地ありそうね。

90SMAを下抜け。秋からの上昇に対し38.2%までまだ下げていない。

今週は米決算にも注目でしょう。

■「マグニフィセント・セブン」過半が決算発表=今週の米株式市場

https://jp.reuters.com/markets/us/2D56OAQL4ZKCZACEQP4YOE6ASM-2024-04-21/23日テスラ

24日メタ

25日アルファベット、マイクロソフト

TSMCは決算内容もガイダンスも悪くなかったのですが

半導体市場見通しを下方修正していましたね。

ASML受注が予想を下回ったこともあって、

半導体セクターの上昇トレンドには陰りが見えてきた、との指摘。

だとすると、まだナスダックや日経平均の下落余地はありそうです。。。

半導体市場の先行きを弱くしている原因はわかりませんが、

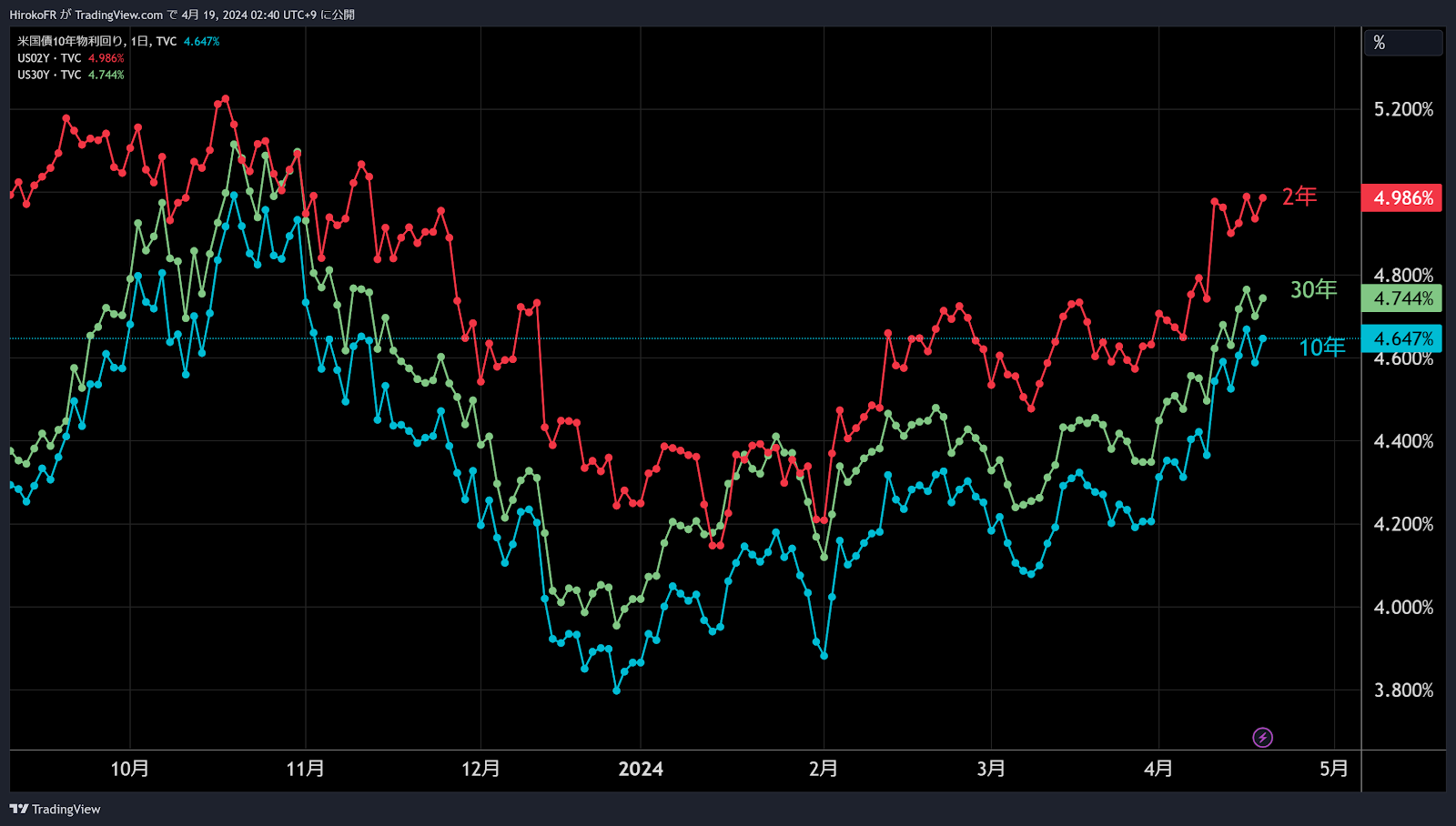

そもそも、米金利が高いことも

株価下落のトリガーである可能性は否定できません。

※米国債利回り一覧

米株が大きく下げる局面から「株から債券へ」

資金逃避があっても不思議はないのですが、米金利が下がりきらない。

長期金利も結局下げ渋って上昇して引けています。

そりゃそうでしょう、FRB高官らがこぞってタカ派発言を繰り返し

早期利下げの可能性は著しく後退してしまいました。

18日ウィリアムズNY連銀総裁

「利下げの緊急性は感じていない。」

「利上げは基本シナリオでないが、指標が正当化するならあり得る」

Fedウォッチは、とうとう年内の利下げの可能性は1回に。

9月に1回利下げして終わり?!

米国株は昨年11月に急にハト派転換したウォラー理事やパウエル議長の

発言に気をよくして、「利下げ期待を織り込む形」で

ここまで上昇してきました。

その利下げがいつになるかわからない、

指標が強ければ利上げだってある、との要人発言は

株売りにつながった可能性も。

米金利を占う、という意味では今週は金曜日に

PCE価格指数が発表になりますね。

ここで予想より強い数字が出れば米金利はさらに上昇。

ドル円相場はいよい夜155円を突破してしまうかもしれません・・・

■PCE価格指数予想

PCEデフレータ 前月比 予想+0.4% 前回+0.3%

前年比 予想+2.6% 前回+2.6%

PCEコア 前月比 予想+0.4% 前回+0.3%

前年比 予想+2.7% 前回+2.8%

CPIコアは自動車保険料が突出して上昇していたことなどで

大きく上振れましたが、PCEはその比率が低いようですので、

意外と弱めの数字が出て、米金利が低下してくれるかもしれませんが。

その場合、株は持ち直すでしょう。

一つ注目は先週末、ダウ平均だけはプラス圏で引けていたこと。

ハイテクからバリューへと資金循環がある?もしそうなら

何もかも売られる全面安、完全リスクオフではありませんので

ドル円相場の円ショートを積み上げているリスクテイカーが

動じないのもわかりますね。

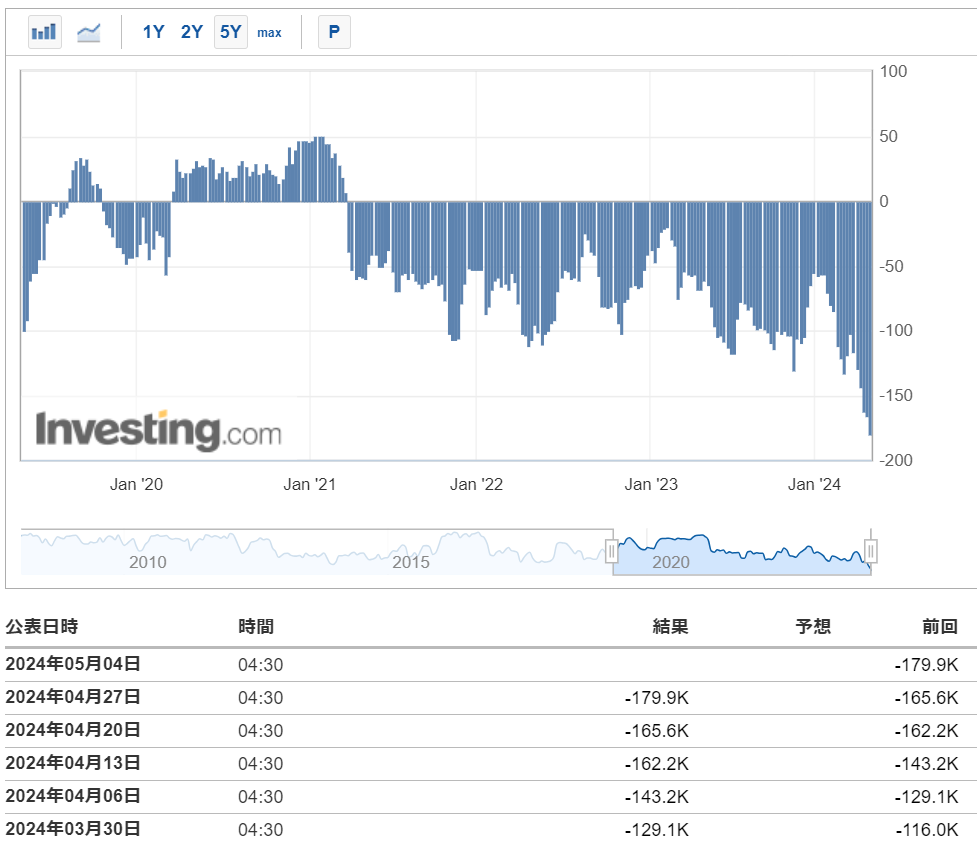

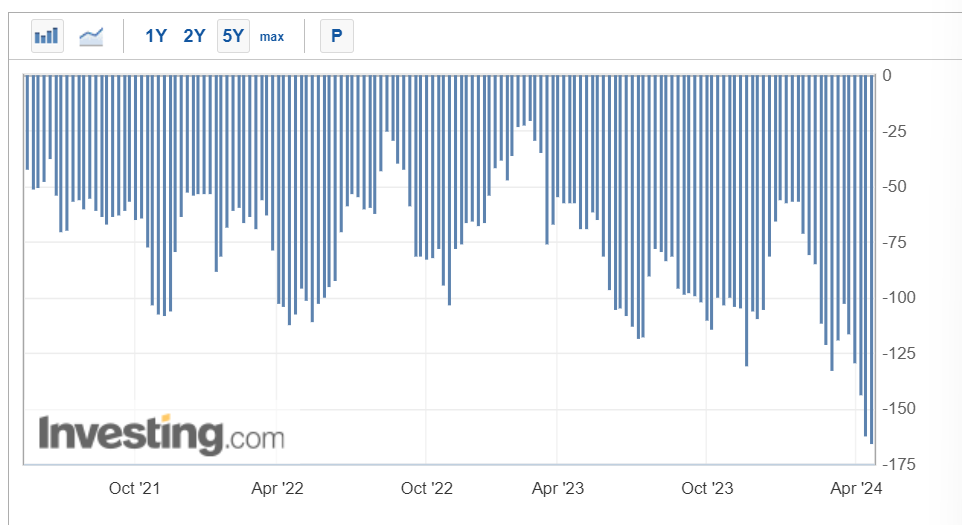

投機筋の円ショートポジションは積み上がったまま。

全くリスクを落としていません。

※IMM通貨先物ポジション 16.5万枚まで円売り(ネット)拡大

ドル円相場、地政学リスクの高まりで

日本株が売られた瞬間は円高になったのですが、

※ドル円 15分足

被害が限定的であることとイランが報復する計画がないことなどで

直ぐに買い戻されてしまった。

結局は「絶対的な金利差」がドル円の買いにつながっています。

今週は155円をトライする動きが見られるか?

※ドル円日足

金曜日は日銀の金融政策決定会合がありますね。

18日、植田総裁は円安進行に伴う物価高について

「無視できない大きさの影響が発生した場合は、

金融政策の変更もありえる」と発言しており、

追加利上げの可能性と派手に報じるメディアもありましたが

⬇️

■植田日銀総裁「追加利上げ」示唆 変動型住宅ローン金利に影響 物価高受け「金融政策の変更あり得る」と前倒しの可能性

https://news.yahoo.co.jp/articles/07c701bced501c2e55c9f2b4e73bb41d45e75505?source=sns&dv=pc&mid=other&date=20240420&ctg=bus&bt=tw_up

マーケットはほとんど反応していませんね。

前提として「無視できない大きさの影響」が何を指すのか具体的でなく

実際にはやらない=できないだろうと市場は見ているということでしょう。

月額6兆円規模で買入を行う、としている量的緩和策についても

⬇️

■緩和的な金融環境は当面継続、国債買い入れはいずれ減額へ-日銀総裁

https://www.bloomberg.co.jp/news/articles/2024-04-20/SC7O5NT0AFB400ということで、今回4月の日銀では政策変更はないものと思われます。

年内の利上げや量的緩和縮小について、わかりやすい形で

市場にコミットすることがあればドル円の上値を抑制するかもしれませんが、

何もなければ、逆に安心感から円売りが加速してしまう可能性がありますので

イベントリスクは結構高いような気もします。

前回はマイナス金利解除でも円が売られましたので・・・。

そしてその夜に米国市場でhPCEが発表になる、ということで

今週金曜日は荒れそうです。

場合によってはいよいよ155円を抜けて「介入」が実施されるかもしれません。

あ、154円台でショートしたドル円、ロスカットヒットで消滅しています。

なかなか崩れてくれませんね・・・。

為替はノーポジ、やりにくい相場です。

22日(月)

中国最優遇貸出金利(ローンプライムレート、LPR)

23日(火)

月例経済報告(4月)

日銀「基調的なインフレ率を捕捉するための指標」

中国全人代常務委員会(26日まで)

英製造業PMI・非製造業PMI速報値(4月)17:30

ドイツ製造業PMI・非製造業PMI速報値(4月)17:00

ユーロ圏製造業PMI・非製造業PMI速報値(4月)17:00

米製造業PMI・非製造業PMI速報値(4月)22:45

米新築住宅販売件数(3月)23:00

24日(水)

豪消費者物価指数(第1四半期、月次ベース3月)

米耐久財受注 21:30

25日(木)

米GDP速報値(第1四半期)21:30

26日(金)

日銀金融政策決定会合、展望リポート公表、植田日銀総裁 記者会見

東京都消費者物価指数(4月)8:30

米個人所得支出(3月)

米PCE価格指数(3月)21:30

米ミシガン大学消費者信頼感 確報値(4月)

27日(土)

中国工業企業利益(3月)

☞ひろこのX

➽ブログRANKING~

➽いつもご覧いただきありがとうございます。