日銀、国債買い入れ額減額と追加利上げ、セットで決定しました。

事前にそのような観測報道はありましたが

この経済状況で利上げまで決めるか…

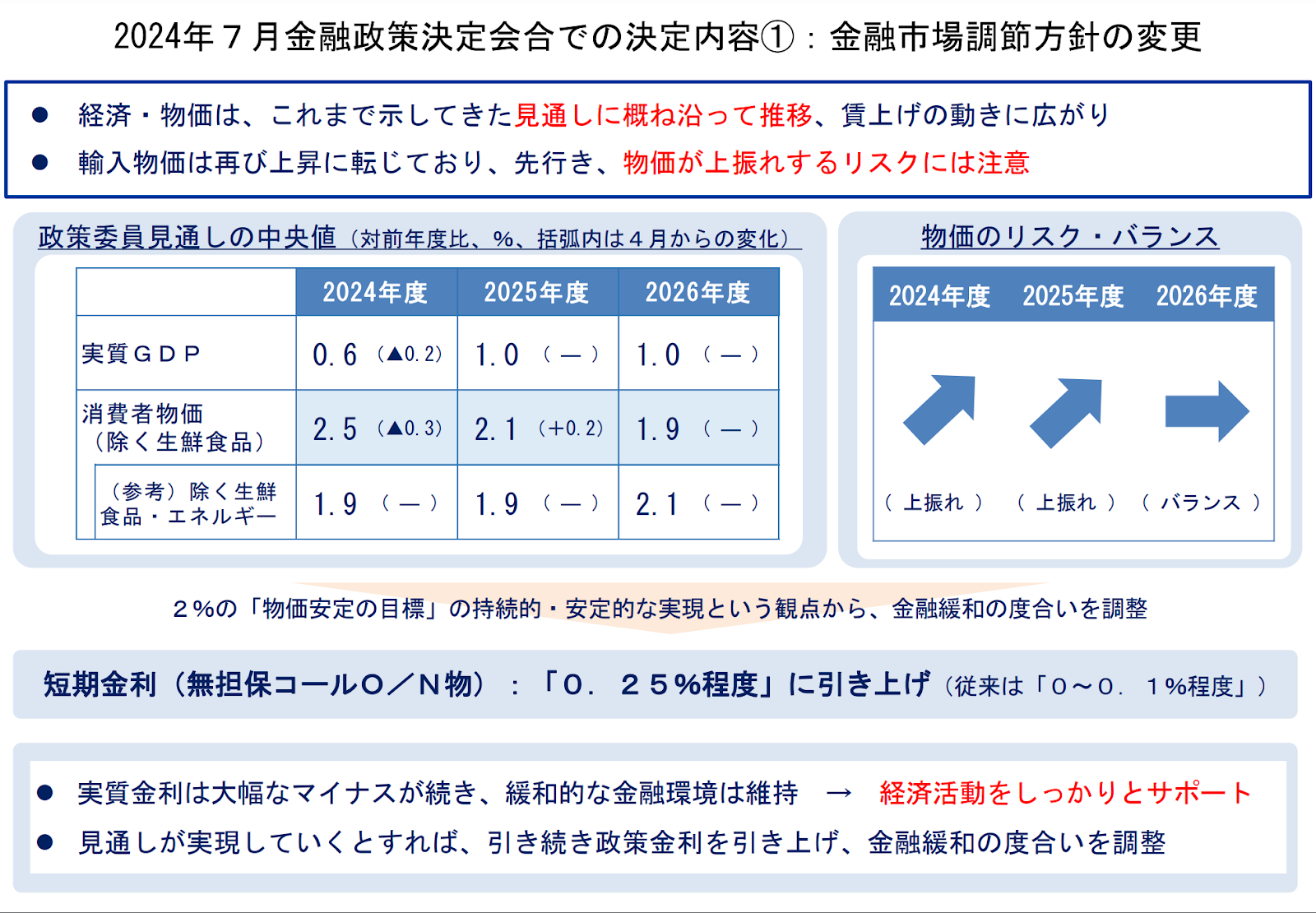

■金融市場調節方針の変更および長期国債買入れの減額計画の決定について

https://www.boj.or.jp/mopo/mpmdeci/mpr_2024/k240731a.pdf

1【0~0.1%の政策金利⇒0.25%へ(0.15%利上げ)】

・無担保コールレートを0.25%程度で推移するよう促す。

安達委員、中川委員、高田委員、田村委員。

反対:中村委員、野口委員。

2【長期国債買入れの減額】

月間の長期国債の買入れ予定額を、

原則として毎四半期 4,000 億円程度ずつ減額し、

2026 年1~3月に3兆円程度とする計画を決定した。(全員一致)

昨晩のNHK,日経新聞のリーク記事通りです。

毎度毎度決定内容がほぼ正確に、特定のメディアに漏れているわけですが

繰り返し追加利上げへの布石報道があったためか

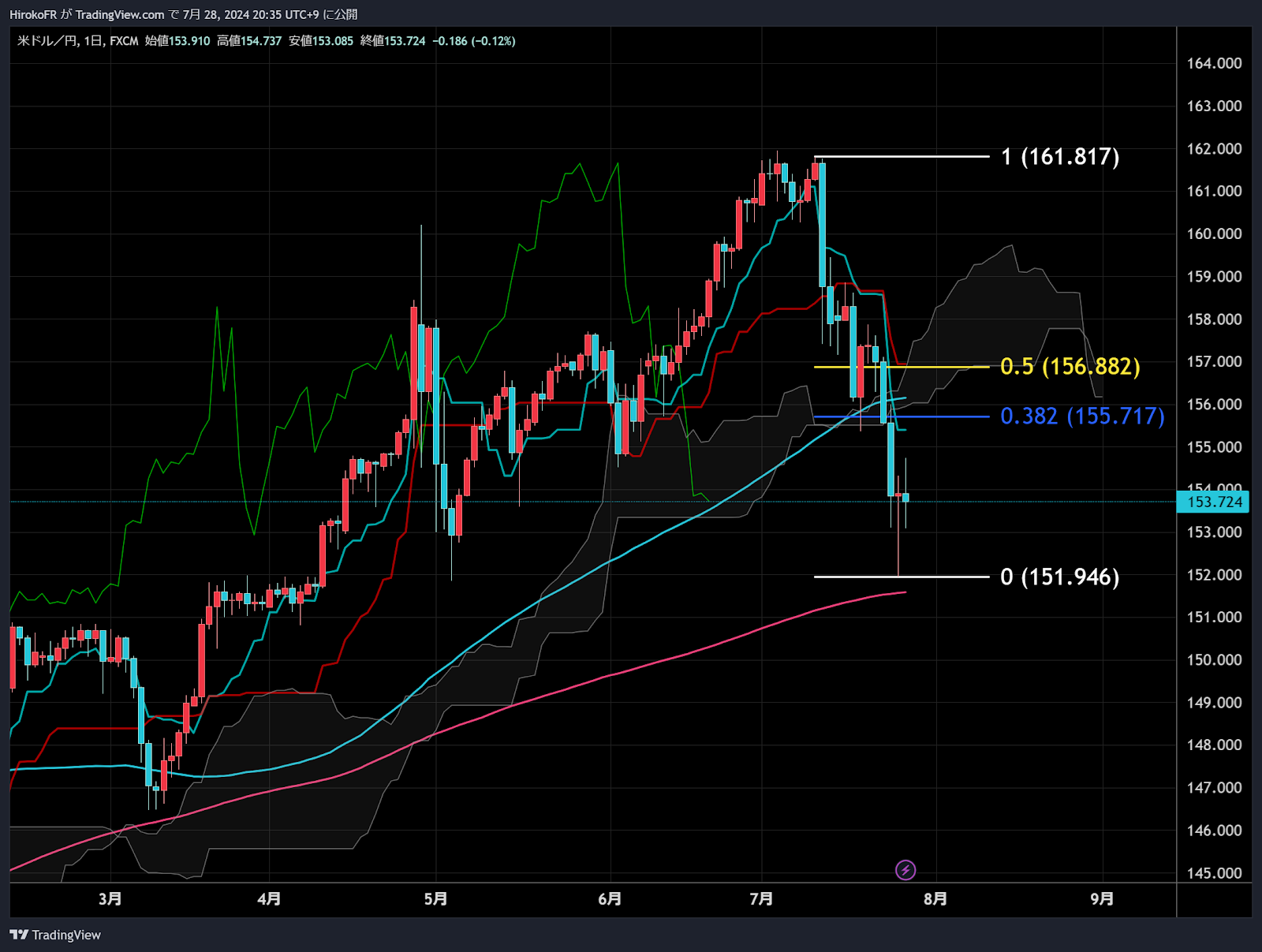

政策決定発表直後、ドル円相場は乱高下するも決して

一方的に円高方向に走ったわけではありませんでした。

むしろ日本株市場は利上げ決定後でも半導体主導で買い戻し優勢、

植田総裁会見前までは日経平均先物も大きく上昇していました。

※日経平均 利上げでも後場から上昇、日本株への影響は軽微?!

※ドル円15分足

円高が加速したのは植田総裁の会見からです。

4月の会合の時はあれほどハト派的だったというのに

(お陰で円安が加速した)一体どうしたというのでしょうか。

■植田日銀総裁が利上げに積極姿勢、タカ派発信で年内追加観測も浮上

https://www.bloomberg.co.jp/news/articles/2024-07-31/SHGUKVT1UM0W00?srnd=cojp-v2

「足元の金利水準は非常に低い」

「利上げは景気に大きなマイナスの影響を与えることはない」

「経済・物価の情勢が私どもの見通しに沿って動いていけば、

引き続き金利を上げていく考えだ」

・政策金利0.5%の壁も「特に意識せず」

年内さらなる利上げがある可能性までは市場も織り込んでいなかった、

ということでしょうか、政策金利が0.5%超えても問題ないとの

植田総裁の発言に市場は驚いたというわけです。

しかも、東京市場後場に日本株が大きく上昇したのは

日銀の金融政策とは別の材料によるものと考えられます。

■日本とオランダ、米国の新たな対中半導体制限から除外-関係者

https://www.bloomberg.co.jp/news/articles/2024-07-31/SHHEC6T0G1KW00

※日経平均先物 植田総裁会見で上げ幅は随分削ってしまいました

バイデン政権の半導体の対中輸出規制ですがオランダ、韓国、日本は除外する、

という報道があったため、対中輸出比率が40%もあることで売り込まれていた

東京エレクトロンなどが猛烈に買い戻されたという経緯が。

ただ、さらなる利上げリスクには無防備だったと見え、

植田総裁会見で上げ幅を削ってしまいました。

しかし、今夜米国ではFOMCが開催されます。

米国株市場は全面高です。日本株も米国株の堅調に救われるか?

先物市場、やや買い戻されていますね。

今夜の7月FOMCは利下げはなし、

9月利下げ開始に向けた布石が打たれるというのがコンセンサスで

大きなサプライズはないと思われますが、

週末の雇用統計の発表を控え、今夜出てきたADPの結果に

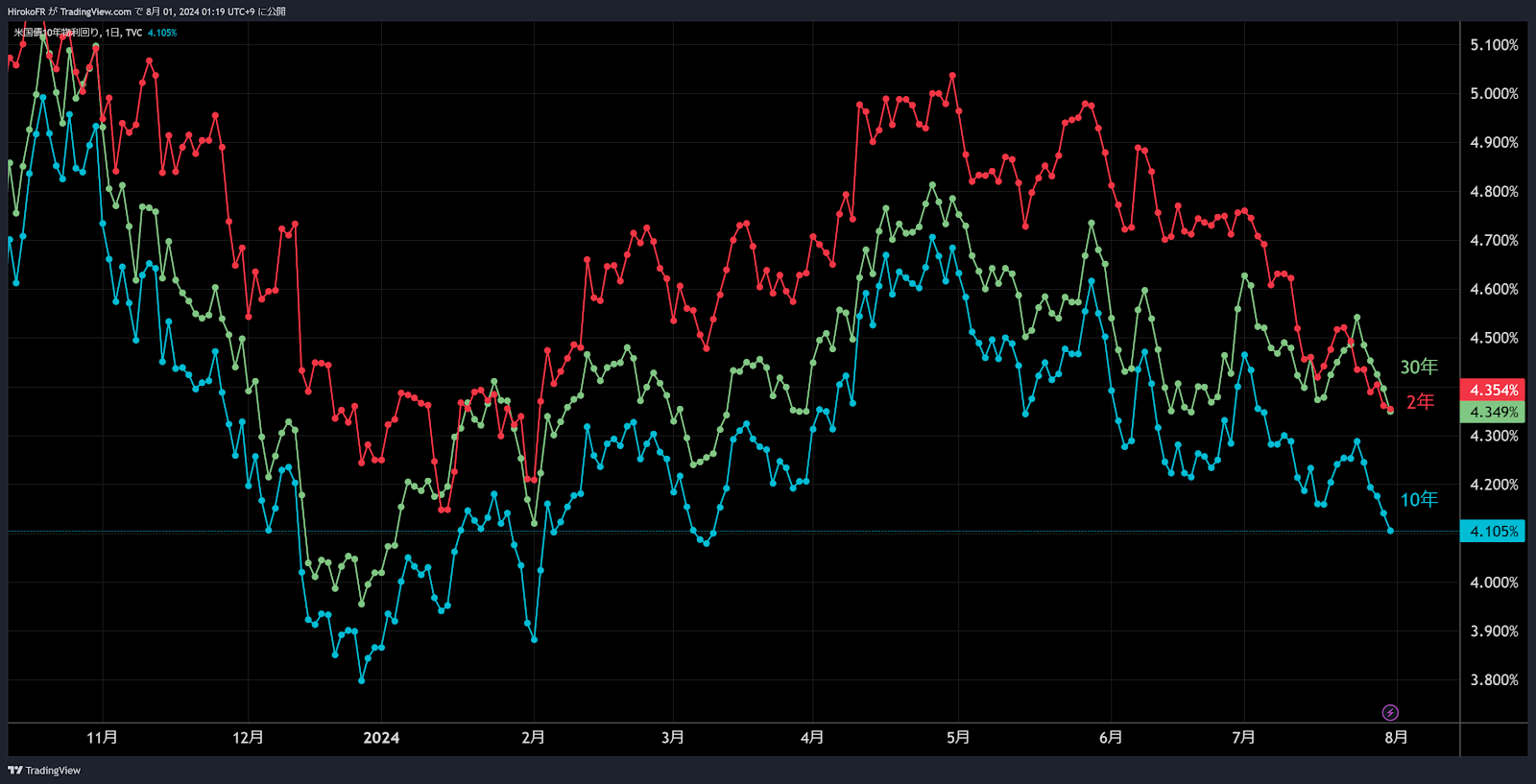

ドル金利は一段安となり、ドル円の下落がさらに加速しました。

■米ADP民間雇用、7月は12.2万人増で予想下回る 6月は上方改定

https://jp.reuters.com/markets/japan/funds/YPBJCKJR75JLDJCJD5H2YZWJPY-2024-07-31/

※米国債利回り

米金利下がり続けていますね。。。

今夜のFOMC通過で事実の買い戻しが来るでしょうか。。。

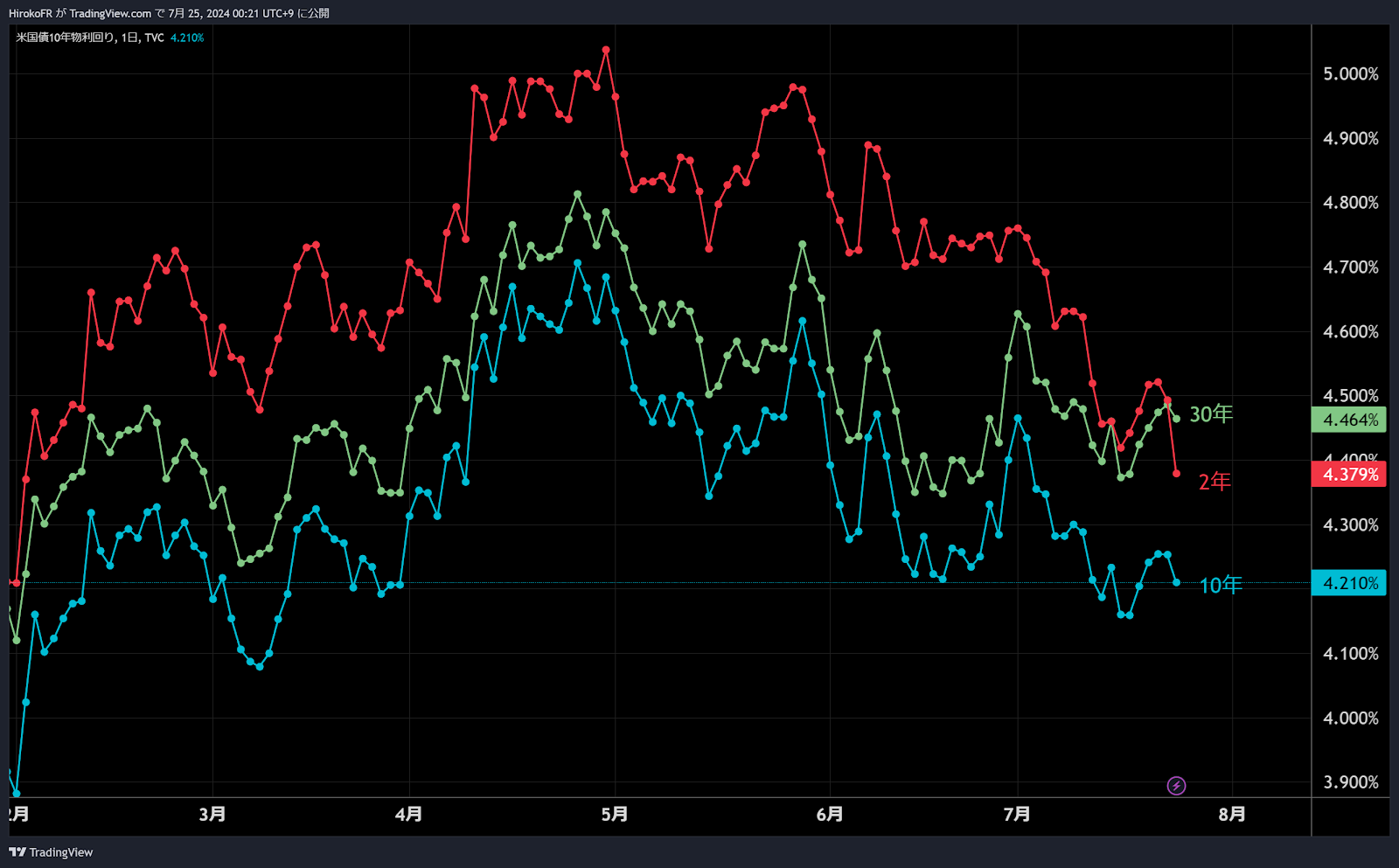

日本の利上げ、米国の利下げという政策の転換点を迎えるとあって

日米金利差は(10年)は5月以降縮小が続いていますが、

ドル円レートもようやくこの日米金利差縮小を猛烈に追いかけて

下がりだしました。

しかし、200SMAを大きく割り込んでいますので、

雇用統計に向けて一旦は下げ止まりリバウンドするような気もします。

200SMAを超えられず再下落するリスクは大きいですが。

昨晩売り参戦した

ドル円154.11円

ポンド円197.75円ショートポジションは

日銀会合前に一旦買い戻し、総裁会見後に再度売り直しました。

それをFOMC控えて先ほど再び買い戻してノーポジです。

ドル円

154.11 ⇒ 152.73買い戻し

152.35再ショート ⇒150.43円買い戻し

ポンド円

197.75 ⇒ 196.28円買い戻し

195.68再ショート ⇒ 193.20円買い戻し

今夜は米株が市場が大きくリバウンドしており

リスクテイク気味です。

下げすぎたドル円、クロス円の戻りがあるかもしれないということで

利食い千人力ですね。

雇用統計前に大きくリバウンドするようなら再度売りを狙おうかなぁ

などと考えていますが、値動き次第です。

NOTE

■政府・日銀の為替介入、5兆5348億円-29日までの1カ月間

https://www.bloomberg.co.jp/news/articles/2024-07-31/SH06K6T0G1KW00

2007年10月にスタートした「ひろこのボラタイルな日々」は本日が最後です。

ブログをご愛読くださいました皆様、誠にありがとうございました。

17年もの間ブログ執筆をご支援いただいた

豊トラスティ証券様にも心より感謝申し上げます。

☞ひろこのX

➽ブログRANKING~

➽いつもご覧いただきありがとうございます。