週末12月1日金曜日、米株は大きく上昇して取引を終えました。

米金利が一段安となったためです。

トリガーはどうやらパウエル議長がアトランタで行った講演ですが

パウエル議長、FRBは「慎重に」行動-追加引き締めの選択肢維持

https://www.bloomberg.co.jp/news/articles/2023-12-01/S4ZWGOT0G1KW01?srnd=cojp-v2

利下げへの早期転換を「議論は時期尚早だ」とけん制していますし

追加利上げの選択肢も維持するとも述べており

それほど「ハト派」的な印象はありません。

それでも市場は

「金融引き締めの効果はまだ十分に表れていない可能性が高い」

と、利上げによる影響がこれから出てくる可能性に言及したことや

今後の政策運営について「慎重に行動する」との発言を

追加利上げはない、というサインと受け止めたようです。

※米金利 2年10年30年 更に低下

カレンダー要因(シーズナリティ)から相場が上がりやすい時期でもあり

今は何でもポジティブに受け止めるセンチメントなのかもしれません。

バフェットが現金比率を高めている、という話もあるようですが、

年末まで、とは言いませんが雇用統計、、、FOMCくらいまでの

欧米勢が本格的なクリスマス休暇にはいるまでは

リスクを取る投資家が踏み上げを狙って買い上げていきそうなムード。

ただ、年末~年始の何処かで手仕舞いに動けば

大きな調整もありそうで、この高値を買っていくには勇気が要りますね。

※ダウ平均日足

ダウは今年の高値を超え、22年1月の史上最高値まで

これと言った抵抗がなさそうではあるのですが、

しかし、パウエル議長が牽制するように、

流石に来春3月の利下げを折込むには早すぎる。

前のめりに上昇している米株は、ダウの最高値36934ドルに面合わせとなる

ところまで上がるなら、そのあたりが利食い場でしょうか。

新規で売る向きもでそうです。

あまりに前のめりな利下げ期待で上がりすぎと言う気がします。

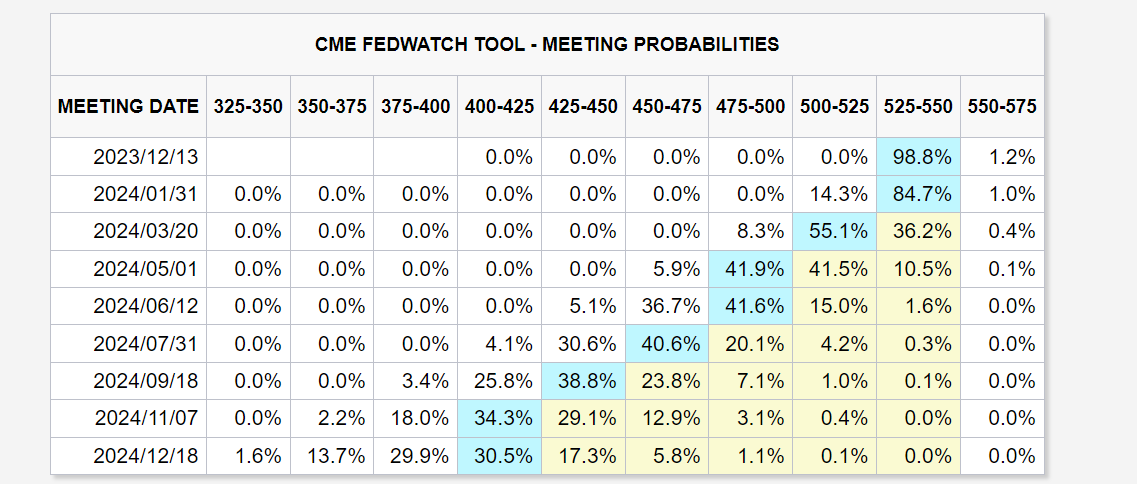

※FEDウォッチ なんと3月FOMCでの利下げを織り込んでいる

来年5回も利下げすることを織り込んでしまっています。

0.25%✕5回=1.25% 現在のFF金利が5.25-5.5%なので

4.0-4.25%までFF金利が下がる想定。

だから2年金利(政策金利と相関する)が4.5%まで落ちてきたんですね。

そりゃドル円も落ちますって。

--------------------------------------------------

Gold River(@Goldriver2020)さんのツイートから。

明日12/4(月)9:30~18:00には(日銀の)

「金融政策の多角的レビュー」に関するワークショップが開催されます。

https://twitter.com/Goldriver2020/status/1731319173664620671

興味深い考察。

早ければ1月のマイナス金利解除。

明日のワークショップが外堀が埋められていくトリガーとなるか。

為替市場では投機筋の円キャリートレードが話題ですが

円キャリーは円金利が安いがために流行しているわけで、

日銀による異次元の金融緩和政策が

最後の世界の流動性供給を担っているとするなら

日銀の正常化は過剰流動性相場の終焉を意味し、

リスクとってる場合じゃない、的な展開となるかもね、

って話はチラホラ聞こえてきますが

日銀のマイナス金利解除はタイミングの問題だけであり

いずれにせよ来年春までには決定されるだろうから

すでにマーケットには織り込まれているとする見方もあり、

私にも金融市場がどう反応するかは予想はできません。

ただ、一つ言えることは過剰に楽観的になり株が上昇しすぎていれば

きっかけは何でも手仕舞い売りを呼ぶ材料とされることはあると思いますので

(今回パウエル発言が楽観的に受け止められたように)

その時の市場のセンチメント次第かな、と。

現状では投機筋はややリスクテイク気味ですので

ポジションの整理が出てもおかしくはないと思っていますが・・・

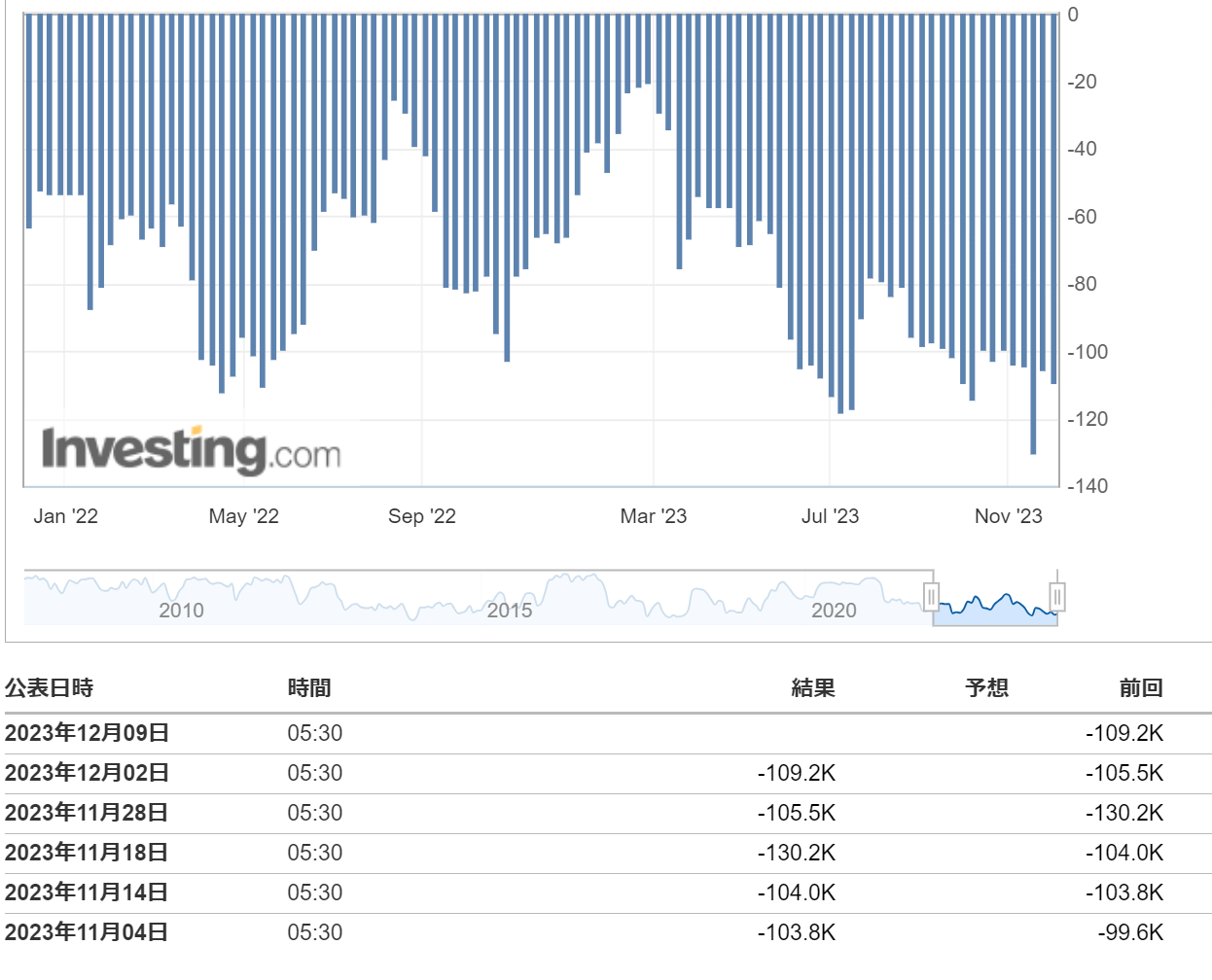

投機筋は円キャリーポジションをまた増やしていましたね。

最新のIMM通貨先物ポジション(11/28先週火曜日までの時点のデーター)で

投機筋はその前の週の10万5500枚から10万9237枚まで

やや円ショートを増やしています。

(今サイクルのMAXは11/18の13万2000枚、

過去最大は2007年 18万8077枚)

やはり日米金利差、スワップ収入は大きいということもあり

先週はドル円相場が上昇する局面もありました。

11/30に148.52円まで上昇、90SMAを超えるか、ということろまで上がりましたが

一目均衡表の転換線に阻まれ、12/1は米金利低下とともに叩き落されています。

再び90SMAを割り込んでいますので、トレンドは下です。雲も下抜けましたね。

※ドル円日足ここからは終値で転換線~基準線を超える、

あるいはフィボナッチのターゲットまで到達するというところまでは

ショート継続でいいと思っていますが、、、

株高でリスクテイクした投機筋は手仕舞ってくるか?

株高でリスクオン、さらに円ショートのリスクポジションを

増やしてくるかに注目です。

12/12-13がFOMCですので12/2(土)からブラックアウト期間に入りました。

今週からFOMCまでは要人発言による相場変動はありません。

今週は雇用統計ですね。

⬇雇用統計の予想記事

前回はかなり弱め、今回は改善期待=米雇用統計

https://fx.minkabu.jp/news/283716

米金利低下に歯止めがかかるか?

ポジションは149.53円ドル円ショート継続。

0.60965ドルのキウイドルロング継続。

******今週の予定***********

4日(月)

日銀第1回ワークショップ「非伝統的金融政策の効果と副作用」

(金融市場、金融システム、金融政策、日銀バランスシートについて議論)

ラガルドECB総裁、金融政策に関する会議出席

5日(火)

東京都CPI:消費者物価指数(11月)

中国財新非製造業PMI(11月)

RBA:豪中銀政策金利

ECB消費者インフレ予想(10月)

米求人件数(10月)

米ISM非製造業景気指数(11月)

6日(水)

豪州GDP(第3四半期)

英中銀金融安定報告、ベイリー英中銀総裁 記者会見

米ADP雇用者数(11月)

カナダ中銀政策金利

第4回米共和党候補者討論会(トランプ前大統領は欠席)

7日(木)

中国貿易統計(11月)

ユーロ圏財務相会合

8日(金)

日本実質賃金指数(10月)

米雇用統計(11月)

米ミシガン大学消費者信頼感、1年先、5-10年先インフレ期待(12月)

9日(土)

中国消費者物価指数・生産者物価指数(11月)

☞ひろこのTwitter

いつもご覧いただきありがとうございます。

人気ブログランキングへ