あらら~ドル円相場、もう114円台です。

昨晩ブログを書いた時点では112円台だったのに…

踏み上げ相場が続いている模様。

日本株より少し遅い上昇なので、ドル円は弱いと決めつけて

売りから入った向きは踏まされてしまったようです。

私は今朝9日㈫早朝4:00くらいに113円台でドル円に飛び乗りました💦

(正確には、113円台を超えてしまったのを見て、

113円ジャストに指値を置いて下がるのを待った)

かなり悩みましたが、その葛藤はTwitterでつぶやいてます。

https://twitter.com/hirokoFR

ポジションを取ったとか仕切ったとか、こっちで書く方が早いです~

113円台への上昇は一目均衡表の雲を明確に抜けることと、

フランス大統領選へのリスクヘッジ解消はまだ済んでいないだろう、

と思われたこと、そして、この記事も気になっていて背中を押されました。

生保マネー 背水の脱・国債依存

2017年度

①6社がヘッジを付けずに為替リスクをとる「オープン外債」を増やすと回答

為替の水準次第で前向きに検討するところも含めると10社全て。

(2016度は期初時点で5社のみ)

②財務省の対外・対内証券投資によると、生保は2月、3月と外債(中長期債)を売り越している。4月はフランス大統領選などの情勢を見極めたいとする投資家が多かった。実際に生保の外債投資が本格化するのは大型連休明けとみられる。生保がいよいよ円売りに動き出したときが、今年の相場の転換点になるかもしれない。

ということで、時期的には本邦機関投資家勢が動き出すタイミング

ピッタリで動き出したドル円、買い遅れると責任問題!

112円で買えたものが、たった1日で114円になっています(;'∀')

買い遅れた向きの買いが一斉に出ているということもあるんじゃないの?

つまり、ショートカバーだけではなくて新規投資も始まっての

クロス円上昇です。米債だけじゃなくて欧州債や、豪州債とか

とにかく海外の債券投資です。円売り材料ですね。

そしてもう一つ。。。

「リスクオン円安」信じぬ個人

http://www.nikkei.com/article/DGXMZO16121040Z00C17A5000000/

QUICKが週次でまとめる店頭FXの建玉状況によると、円買い・ドル売りの建玉は8日時点で約27万枚(1枚は1万通貨単位)と前週に比べ2割増え、昨年末以来の高水準に達している。円売り・ドル買いの建玉が8%増の約40万枚にとどまったのと比べると、個人が目先の円高に期待してドル売り・円買いのポジションを積み上げている構図が鮮明~9日午前でも同様の傾向が続いている~

※QUICKドル円ポジション集計

QUICK集計のIMM先物、店頭FX個人、くりっく365の個人ポジション総計を

見ても、全然ドル買いが増えてませんよね。

まだまだ買い余地はあります。

ということで、目指せ115円。

ポンド円ロングも継続。

今日はユーロ円も123.92円でロングも追加。

*********************

豪ドルは弱いですね。。。

今日は、豪3月小売売上高が発表されたのですが

前月比▼0.1%(予想:+0.3%)

Q1は前期比+0.1%(予想+0.5%)

豪ドルドルは下落基調にあるため、ドル円が大きく上昇していても

豪ドル円はあまり妙味がありません。

このところ、原油や銅などのコモディティの下落も気がかりで

資源関連には資金が流れてきません。

*************************************

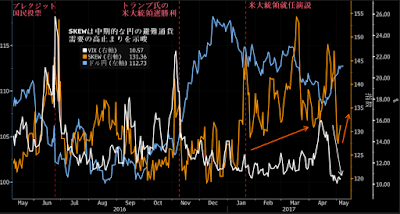

今日、VIX指数「恐怖指数」が 9.7を示現。

10を割り込み1993年来で最低水準に沈んだ、というのが投資家らの間で話題となっていました。

実に23年4カ月ぶり水準に低下していることになります。

VIX指数というのはシカゴ・オプション取引所CBOEが、

S&P500を対象とするオプション取引のボラティリティを元に

算出している指数で数字が高ければ投資家らの不安が高まっている、

ということを示しています。

通常は10から20の間で推移していますが

株価暴落時には30や40に跳ね上がります。

リーマンショックの時は96まで暴騰、直近ではチャイナリスク時の

50台までの上昇が記憶に新しいですね。

しかし、、、これが23年ぶりの水準にまで下がっているということは

投資家らの不安は小さく、リスクを取っているということですが、

ここまで下げてしまうと後は上がるだけ、、、という考え方もあります。

VIXだけを見れば、現状はリスク警戒が薄いということなのですが、、、

もう一つ気になる指数があります。

もう一人の仏大統領選の勝者は日銀か

https://www.bloomberg.co.jp/news/articles/2017-05-08/OPM46Q6JIJUQ01

この記事の中に

S&P500の下落リスクの高まりを示す

SKEW(ブラックスワン指数)というのが出てきます。

スキュー指数とも呼ばれていますが正確には

「米シカゴ・オプション取引所(CBOE)が算出する

S&P500のOTM(アウト・オブ・ザ・マネー)のオプション価格から

市場の歪み(スキュー)を指数化した指標」を指します。

100が平常状態

100より上であれば警戒心・リスクが高まっている事の表れ。

プット・オプションが買われている状態で、

プット・オプションのボラティリティが上がっている状態です。

オプションは急落時の備えとして使われることが多いので

プットの方が多くなりやすく、

スキュー指数が100を切ることはほぼない、というものですが、

この記事では

「株価の大幅下落確率が、大幅上昇確率よりどの程度大きいか」

という株価急落のテールリスクを示すと記事では解説されていますね。

このスキューが

米大統領選前の過去1年間の平均を上回る水準で推移していることに

留意しておきたい、ということ。

Twitterでツイートを参考に勉強させていただいている

「旧姓みみ男 @dfkvs」さんが興味深いツイートをされています。

https://twitter.com/dfkvs

「 114円、2万円で盛り上がっているところになんですが。SkewとVIXの90年以降。毎日Skewは確認しているつもりですが、指摘されて初めて、過去比で相対的に高いSkewと低いVIXの組み合わせな事を知りました。これがまた、約30年弱でリーマン前と一緒っていうのがなんだなぁ~と。」

スキューは高めなんですよ、対してVIXは低い位置に。

これが次にどんな事態をもたらすか。。。。

喫緊のリスクということではありません。

明日どうなる、という話じゃないんですが、

今年中盤から来年という中期的スパンでは暴落のリスクに留意して

ポジション管理をしておく必要がありそうってことです。

もし、大きな株価下落があるなら、その時から米株(個別株含め)投資を本格的に

始動するつもりで米個別株口座を開設、待機資金も入金済みです。

【人気ブログランキングへ登録しています。応援ありがとうございます。】