日本株、岸田首相、高市政調会長らの発言で反発してくれるでしょうか。

岸田首相:金融所得課税、当面は触ることは考えていない

https://www.bloomberg.co.jp/news/articles/2021-10-10/R0QGBZDWX2S001

・金融所得課税「当面は触ることは考えていない。まずやるべきことをやってから」

やるべきことはたくさんある、、の中に、

具体的な成長戦略がないのが懸念されるところですね。

増税議論が当面棚上げされたからといって、日本が大きく変わるという

成長のイメージが沸かないというのが岸田内閣の弱いところ。

新自由主義からの脱却=「新しい日本型資本主義」を掲げていますが

ひふみ投信の藤野氏や楽天の三木谷氏などが

新資本主義=社会主義 だと懸念を示しています。

※三木谷氏のツイート

財務事務次官の論説に対してです。

文藝春秋「このままでは国家財政は破綻する」

矢野康治財務事務次官が“バラマキ政策”を徹底批判

https://bunshun.jp/articles/-/49082

この事務次官は経済成長だけで財政健全化するのは「夢物語」としています。

成長な気まま増税を繰り返して財政健全化が成し遂げられるというのでしょうか。

また、脱炭素研究費捻出に「地球温暖化対策税を充てる」ことを提案し

菅首相に叱られた、とも書いています。

インフレ目標も達成できず、数十年賃金上昇のない日本経済を顧みず

増税を提案していたとは。。。菅さんが窘めるのは当然ですが

岸田さんなら・・・・という想いでもあっての

このタイミングでの寄稿なんでしょうか?

選挙前のこのタイミングで財務省の役人の増税提案アドバルーンには

首をかしげてしまいますが、こんどは高市さんに窘められています。

高市氏、財務次官は「失礼」 「デフォルト起こらない」

https://www.nikkei.com/article/DGXZQOUA100PT0Q1A011C2000000/

こうして新内閣下で増税機運が醸成されることを丁寧に潰していかないと

海外投資家が日本から逃げ続けて行きますよ・・・・。

9月第5週、海外投資家が日本株を1兆7569億円売り越し=現物先物合計

https://bit.ly/3oOzVqL

さすがに日本株も衆院選に向けては戻りを期待したいですねが、

こんなデーターがあります。

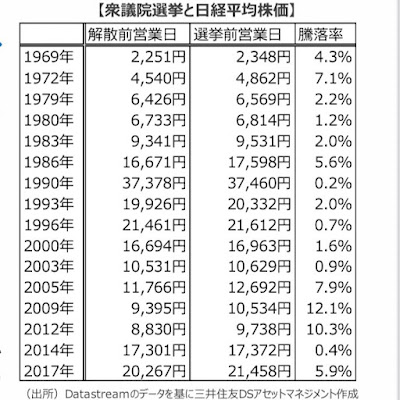

衆院選挙と日経平均、解散前日から選挙前日までの騰落率

バブル崩壊時でさえ、わずかに上がっています。

三井住友DSアセットマネジメント

ここからの戻り相場に期待しましょう。

日経平均CFD27410円L 継続です。

しかし、一難さってまた一難?!

今度は米金利上昇の勢い加速。

この金利上昇に米株が怯えだすと日本株だけが上がることも期待できません。

今のところ、それほど米株は金利上昇には怯えているように見えませんが…

※米長期金利 1.6%台に上昇

雇用統計の数字がネガティブサプライズだったのに、、、です。

雇用統計(9月)

N F P +19.4万人(予想 50.0万人 前回 36.6万人(23.5万人から修正

失業率 4.8%(予想 5.1% 前回 5.2%)

平均時給 +0.6%(予想 0.4% 前回 0.4%(0.6%から修正)前月比

NFP予想50万人増に対し19.4万人。

前回8月分は23.5万人から36.6万人に上方修正されましたが

そもそも前回も+80~100万人予想に対しての36万ですからね。

2ヶ月連続予想に対して結果が悪かった、ということになります。

(ただし、例年8~9月の雇用統計は予想を下振れする癖があります。

先週番組でお話をうかがった竹内のりひろ氏によると

1サマーバケーションで人事担当が休んでいる

2夏は労働意欲が湧かないため

3 ハリケーンシーズンでメキシコ湾岸に上陸する時期

2015年以降6回続けて9月NFPは予想を下回る結果に

ちなみに8月においては過去10回のうち8回が予想を下回る結果)

しかし、市場はこれでテーパリング開始が遅れるとは思っていないようです。

米国債利回り、売り誘発のレンジ入り-11月テーパリング確実との見方

https://www.bloomberg.co.jp/news/articles/2021-10-10/R0QIR0DWLU6P01

賃金も上がっており、

投資家はインフレ加速が一時的との見方に懐疑的になっています。

気になるのは、記事内の「住宅ローン担保証券(MBS)に絡む

「コンベクシティヘッジ」による売りを誘発するレンジに入った。」記述。

今年2月の日経の記事にわかりやすい解説があります。

米金利急上昇の裏に「コンベクシティ・ヘッジ」

https://www.nikkei.com/article/DGXZQOGD264O10W1A220C2000000/

コンベクシティ・ヘッジ

MBSを保有する市場参加者が金利の急変動時に、

自身のバランスシートに含まれる資産と負債の償還期限のズレを調整すること。

金利上昇時には資産を圧縮し、低下時には買い増しながら

資産と負債の償還期間を一致させ、金利リスクを調整する管理手法。

つまり金利が上昇すると、住宅ローンの借り手は借り換えメリットが薄くなり、

MBSの繰り上げ償還が滞るとの見方が浮上、保有債券のリスクが拡大するため

債券のリスク量を減らすためにMBSの代わりに米国債を売る=金利上昇の流れ。

金利が上がるとさらに金利が上がるスパイラルが発生するということね。

雇用統計は、労働参加率も低下しちゃってるのが気にはなりますがますが

失業率も下がっていますのでテーパリング開始を遅らせるような内容では

ないと思われますが、利上げ時期に関して議論するにはまだ早いという数字です。

しかし、債券市場の需給から金利上昇が加速し続ける可能性がある、ということね。

まだ米長期金利は今年の高値を更新しているわけではないですし

JPモルガンも長期債利回りが2.5~3.0%以上に上昇しない限り

市場全体の反落は起こらないとしているように、絶対値がまだまだ低いので

(だってインフレ率は5%超えですよ)

それほど心配はしていませんが、上昇のスピードに株式市場が驚くようだと

株は大きく崩れなくても停滞する可能性があるとは思っています。

また、世界の電力不足も懸念材料ですね。

中国の電力不足、iPhoneからトヨタ車まで影響波及-供給に新たな難題

https://www.bloomberg.co.jp/news/articles/2021-10-08/R0MR5BT0AFB801

中国は対立する豪州から石炭を購入を再開するようです。

[FT]電力危機の中国、豪州炭の輸入をひそかに解禁

https://www.nikkei.com/article/DGXZQOCB060PR0W1A001C2000000/

そしてインドもいよいよ計画停電がスタート。

インドも石炭不足で燃料が足りないのです。

Rajasthan: Power cuts in 12 districts, including Jaipur, from today

https://timesofindia.indiatimes.com/city/jaipur/two-discoms-announce-power-cuts-from-today-due-to-shortage-of-coal/articleshow/86879143.cms

停電となれば経済がとまりますから

最高値圏にあるインドSENSEXの動向にも留意が必要です。

そもそもコロナ禍のボトルネック現象でインフレが警戒されているのに

エネルギー価格高騰、世界の電力危機が加わってさらにインフレが加速しそう。

景気が良くてインフレになるのならいいんです。

ボトルネックや電力不足など別要因でインフレが進むということは

景気が良くないのにインフレ=スタグフレーションです。

景気が良くないのに金利があがれば企業業績も伸び悩むこととなります。

この場合、株なんか買えません、、、、ってことになりますね。

こうした懸念材料を克服して株高が期待できるか、って点が

ここからのポイントになってくるでしょう。

短期的には戻り期待で日経買っていますが。

為替市場ではドル金利上昇でドル高になっているかというと

そうでもありません。

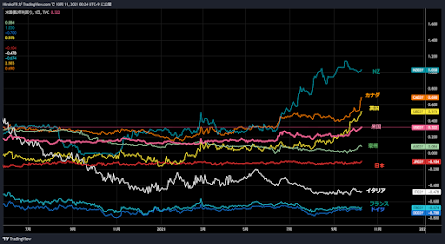

※通貨インデックス一覧 どちらかというと円安~カナダ高。

|

ドル金利上昇なのになぜドル高にならないかって?

だって、他の国の金利も猛烈に上がっているんですもの。

特に政策金利に近い短期債(2年)利回り一覧

カナダと英国の金利上昇の勢いがすごい。

英中銀、ベイリー総裁とソーンダース氏がインフレ懸念-対応必要と認識

https://www.bloomberg.co.jp/news/articles/2021-10-10/R0QHHIDWX2V701

英国、インフレ高進で年内利上げに現実味-社債利回りは2%突破

https://www.bloomberg.co.jp/news/articles/2021-10-07/R0LA5DT0G1KY01

松尾 豪氏ツイート@gomatsuo

https://twitter.com/gomatsuo/status/1446505964090265601

来週も英国の再生可能エネルギー発電量が上がない見込み。

よってガス価格がさらに上る可能性。

そしてカナダは先進国有数の産油国ですので当然といえば当然か。

2020年までは恒常的に貿易赤字国だったカナダが

21年に入ってから黒字が出るようになってきました。

※カナダ貿易収支

「貿易黒字国の通貨は高くなりやすい」ですね。

ポンド円151.60円L

カナダ円 88.20円L

豪ドル円 80.74円L

ドルカナダ1.2626ドルS(カナダロング)全て継続です。

******今週の予定*********

米国のインフレ指標、消費者物価指数には注目ですね。

11日(月)

シカゴ連銀総裁、挨拶

IMF世銀年次総会(17日まで)

国際金融協会(IIF)年次会合(15日まで)

コロンブスデー祝日のため米債券市場は休場

12日(火)

韓国中銀政策金利

ドイツZEW景況感指数(10月)

米求人件数(8月)

アトランタ連銀総裁、講演

IMF世界経済見通し

G20貿易相会合

13日(水)

中国貿易統計(9月)

米消費者物価指数(9月)予想+5.4%、前月+5.3%、コア指数、予想+4.2%、前月+4.0%

米FOMC議事録(9月21日-22日開催分)

G20財務相中央銀行総裁会議

OPEC月報

クオールズFRB副議長、任期終了

14日(木)

臨時国会会期末、衆院解散(衆院選19日公示、31日投開票)

豪雇用統計(9月)

中国消費者物価指数・生産者物価指数(9月)

米生産者物価指数(9月)予想+8.2%、前月+8.3%、コア指数、予想+6.6%、前月+6.7%

アトランタ連銀総裁、討論会参加

リッチモンド連銀総裁、講演

フィラデルフィア連銀総裁、講演

香港市場は重陽節祝日のため休場

15日(金)

米小売売上高(9月)予想▲0.2%、前月+0.7%

米輸入物価指数(9月)予想+0.5%、前月▲0.3%

NY連銀製造業景気指数(10月)予想27.8、前月34.3

米ミシガン大学消費者信頼感指数(10月)

NY連銀総裁、討論会参加

*************************************

先週のひろこのウィークリーGOLDはインフレにフォーカス。

果たしてFRBが言うインフレは一時的って、ほんと?

止まらぬエネルギー価格上昇の背景とインフレ、そしてGOLD。

金属スペシャリススト池水雄一氏に解説頂いています。

<エネルギーの観点とゴールド>

『インフレは過渡的(transitory)なのか?』

https://youtu.be/-oZYTtsszsM

ひろこのTwitter

https://twitter.com/hirokoFR

人気ブログランキングへ

いつもご覧いただきありがとうございます。