本格的なドル高の調整局面入りとなるか?

ドル円は139.40円近辺まで上昇しましたが

先週金曜には135.50円台まで円高ドル安進行。

今週はFOMC,利上げ幅と今後のスタンスに注目ですね。

===============================

1・世界の金利更に下落、米長期金利は2.73%へ

~今週7月FOMC会合に注目

2・小麦急落、穀物はじめコモディティ下落

===============================

1・世界の金利更に下落、米長期金利は2.73%へ

米欧は高いインフレを抑制するために

まだまだ利上げしなくちゃ行けないんじゃないの・・・?

しかし、市場はその先の景気後退リスクを警戒しはじめました。

市場金利が上がらなくなってきた、、、というか下落基調に入っています。

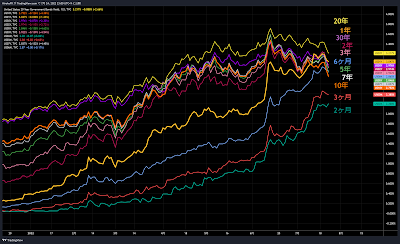

※米国債利回り一覧 6ヶ月金利が10年金利より高い(゚ロ゚)w

長短金利は逆転しまくってます。1年金利が30年金利より高いとか。

米企業活動が約2年ぶりに縮小、総合PMIは2020年5月以来の低水準

https://www.bloomberg.co.jp/news/articles/2022-07-22/RFFD0SDWX2PV01

・S&Pグローバルの総合PMI指数、7月速報値は47.5に低下

・サービス業PMIは47に低下、2020年5月以来の低水準

・製造業は52.3に鈍化、2年ぶりの低水準

・新規受注は2カ月連続で縮小し、雇用の伸びは減速

・輸出受注縮小、ドル高が影響

50が景気判断の分かれ目。総合PMI、サービスPMIが50を下回ってしまいました。

今週開催の7月FOMCで確実視される0.75%利上げの後、

9月は利上げ幅を0.5%に縮小するとの観測が広がったとか。

今回7月は0.5%利上げに留めるのでは、という

これまた極端な予想まで飛び出したようですが

流石に0.75%以上の利上げはあるでしょう。

6月CPIでインフレがさらに加速していたことが確認されているのですから。

とはいえ、すでに0.75%利上げは織り込み済み。

※FedWatch 80%が0.75%利上げを織り込む

その上で、9月以降の利上げが緩やかになるだろうという観測が強まったと

いうことですが、日米金利差が縮小しますから、単純にドル円下落へ。

※ドル円、クロス円日足

ユーロ円の下落の背景は、同日発表された欧州とドイツのPMI。

フランス製造業PMI、欧州圏PMI、

ドイツ製造業PMIと非製造業PMIが

景気判断の分水嶺50を割り込んでしまいました。

欧州 製造業PMI 49.6(予想 51.1 前回 52.1)

欧州非製造業PMI 50.6(予想 52.0 前回 53.0)

⬇サービス業(非製造業)PMI スゴイ角度で落ち込んでいます💦

ドイツ製造業PMI 49.2(予想 51.1 前回 52.0)

ドイツ非製造業PMI49.2(予想 51.6 前回 52.4)

これで欧州圏の金利もご覧の低下。

※主要国長期金利一覧

日銀は先週の会合でも大規模緩和を継続、YCC政策も継続で金利は0%近傍に固定

されていますので、他国の金利が低下すればそれが円高要因とされるわけね。

カナダなんか7月に1%もの大幅利上げを実施したばかりなのに・・・。

今後、欧米の経済指標の悪化のたびに金利が下がるようなら

円高がトレンド化する可能性がでてきました。

とは言え、まずは今週FOMCイベントをマーケットがどうこなすかが重要。

ユーロドル1.0214ドルS

ユーロ円140.69円S 継続。

2・小麦急落、穀物はじめコモディティ下落

ロシアのウクライナ侵攻で急騰した小麦価格

気がついてみれば、急騰前の水準まで下落しています。

※CBOT小麦先物日足

週末の下落はこのニュースがトリガー

シカゴ小麦6%安、トウモロコシ8カ月ぶり安値-穀物輸出再開合意で

https://www.bloomberg.co.jp/news/articles/2022-07-23/RFG2E3DWX2PS01

ウクライナの黒海沿岸の港からの穀物輸出再開に向けた合意成立

ロシア、ウクライナ間でトルコが存在感を示していますね。

戦争によって小麦生産大国ウクライナ港から輸出ができなくなっていましたが

これを再開することが可能になる見込み。

ここまで価格が戻るなら小麦価格の値上げもしなくてよいのでは・・・

世界の食料インフレは杞憂に終わるということでしょうか。

そもそもウクライナからの輸出再開のニュースがなくても

相場は下落基調にありました。

小麦の世界在庫、見通しを引き上げ 米農務省

https://www.nikkei.com/article/DGXZQOGN12DTD0S2A710C2000000/

米農務省は12日発表した7月の穀物需給見通しで小麦ととうもろこしの

期末在庫見通しを引き上げた

大豆やとうもろこし価格はどは今年の最安値圏にまで沈んでいます。

とうもろこし日足

大豆日足

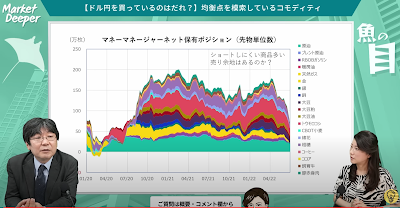

コモディティ市場から投機マネーも流出しています。

拡大してみてください、あらゆるコモディティ市場で

投機筋のネットロングが急減していることが確認できます。

(ネットロング=売りと買いを相殺すると買いが多い状態)

この資料についてはこちらの動画を。

https://youtu.be/s5jJbcoZ1ww

住友商事グローバル・リサーチ チーフエコノミスト 本間隆行氏

利上げ、QTが効いてきているとするならば

まだ利上げは続きますし、9月からはQTは加速します。

一層の引き締めが来る中で、

投機筋はコモディティロングを再構築するでしょうか?

まだまだポジション解消が続くとするならば

商品先物市場でのコモディティ価格下落はまだ続くと考えられます。

下がらないのは現物が圧倒的に足りないなど

足元の需要が落ちないエネルギーだけでしょう。多分。

ただし、原油も上値が重くなってきています。

世界景気後退リスクが根底にありますが

ロシア産原油は市場から消失することはなさそうです。

ロシアは第3国はの輸出ができるようになる見込み。

ロシアへの制裁は石油価格上昇と言う形で西側諸国自身を苦しめていますからね。。。

EU、対ロシア制裁を調整 ロシア産原油巡り第3国と取引可能に

https://www.newsweekjapan.jp/headlines/business/2022/07/398757.php

ロシアの国営石油最大手ロスネフチとガスプロムは第3国への石油輸出が可能になる見通し

今週はクロス円売りの好機狙い。

*****今週の主な予定*********

■25日(月)

日銀審議委員に高田創氏と田村直樹氏が就任

※日任会見での両人のスタンスに注目か?

ドイツIFO企業景況感指数(7月)

■26日(火)

月例経済報告(7月)

日銀議事録(6月16日-17日開催分)

日銀「基調的なインフレ率を捕捉するための指標」公表

米消費者信頼感指数(7月)

米新築住宅販売件数(6月)

米S&Pケースシラー住宅価格指数(5月)

EU臨時運輸・通信・エネルギー相会合開催

IMF最新世界経済見通し公表

※アルファベット、マイクロソフト、ゼネラルモーターズ、マクドナルド、スリーエム、コカコーラ

■27日(水)

中国工業企業利益(6月)

豪州消費者物価指数(第2四半期)

ドイツ10年債入札

米中古住宅販売成約指数(6月)

米FOMC、パウエルFRB議長 記者会見

※メタ・プラットフォームズ、ボーイング、フォード・モーター、クアルコム

■28日(木)

イタリア5年債・10年債入札

ドイツ消費者物価指数(7月)

米GDP速報値(第2四半期)(21:30)

※アップル、インテル、ファイザー、メルク、アマゾン・ドットコム

■29日(金)

日本雇用統計(6月)

東京都消費者物価指数(7月)

日銀議事録(2012年1-6月開催分)

豪州生産者物価指数(第2四半期)

フランスGDP速報値(第2四半期)

スペインGDP速報値(第2四半期)

イタリアGDP速報値(第2四半期)

ポルトガルGDP速報値(第2四半期)

ドイツGDP速報値(第2四半期)

ユーロ圏GDP速報値(第2四半期)

ユーロ圏消費者物価指数(7月)

米個人所得支出(6月)(21:30)

※エクソン・モービル、P&G

■31日(日)

中国製造業PMI・非製造業PMI(7月)![]()

☞ひろこのTwitter

いつもご覧いただきありがとうございます。

人気ブログランキングへ