このところの米経済指標は玉石混交で、悪いのもあれば良いものもあって

判断が難しいですね。。。

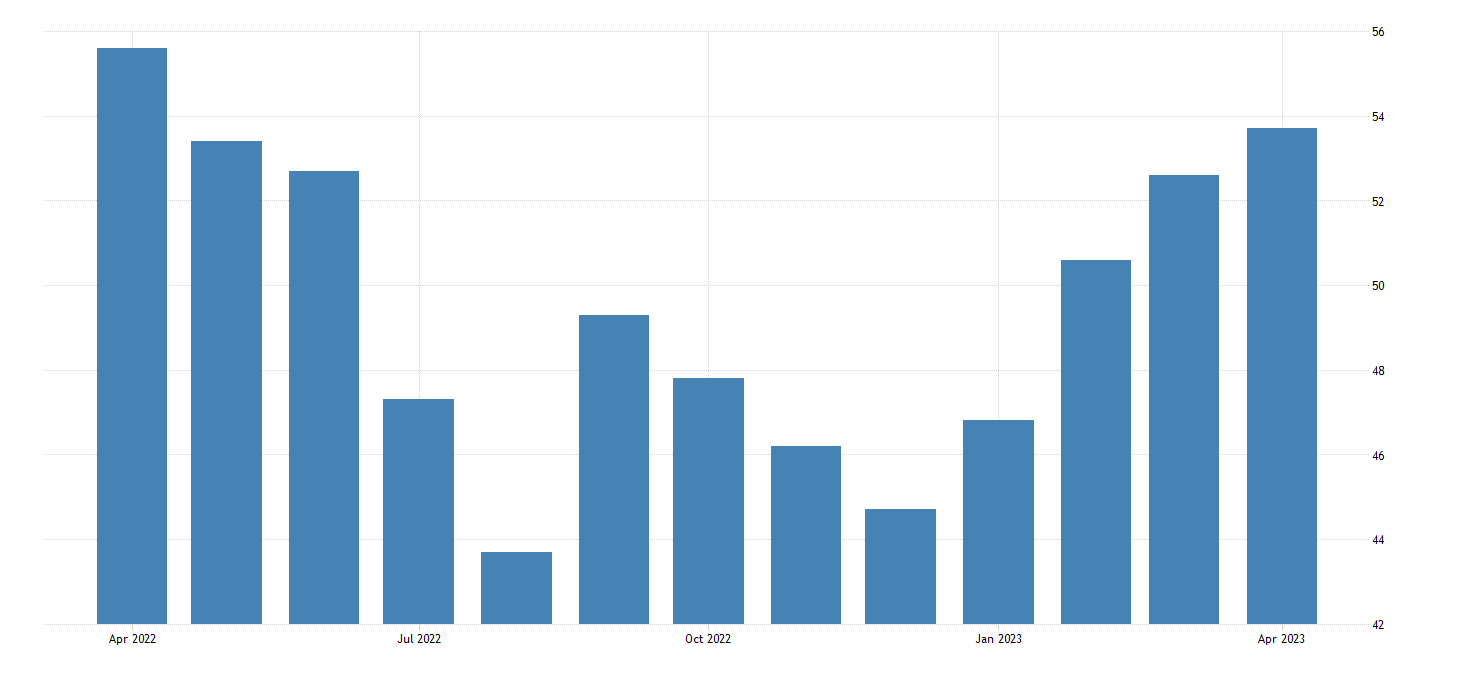

・米・4月総合PMI速報値:53.5(予想:51.2、3月:52.3)

・4月製造業PMI速報値:50.4(予想:49.0、3月:49.2)

・米・4月サービス業PMI速報値:53.7(予想:51.5、3月:52.6)

製造業PMIは景気判断の分水嶺である50を超えてきました。

サービス業PMIも総合PMIも予想を上回る結果で

米景気は悪くない、景気後退の兆候なし、ということで米金利上昇。

■米国債利回り一覧 ドル金利の反発基調は続く

ただし、ドル高かというと微妙。

オセアニア通貨やカナダドルに対してはドル高ですが

ユーロやポンド、円に対してはむしろドル安基調にあります。

※通貨インデックス一覧

欧州や英国はインフレが強く、利上げ継続観測が強いことや

日本に関しては今週28日に植田新総裁体制での

初の日銀会合が意識されていると思われます。

なぜ、オセアニア通貨とカナダ・ドルが弱いのか。

今年4月会合で利上げを見送って利上げサイクル停止したRBA予想(豪州)

同じく今年1月会合での利上げを最後に

利上げサイクルの停止に踏み切ったカナダなどの通貨が弱い

というのは、わからないでもない。

NZはまだ利上げを継続するスタンスを示しているにも関わらず、

さらにいうと、市場金利は主要国で最も高いのに

NZはドルが上がらなくなってきたというのはちょっとマズイ気がします。

というわけで

NZドルがここから大きく下がりそうな予感。

NZドル円を82.72円で売り参戦しています。

0.6280ドルのキウイドルショートも継続中。

■主要国短期債利回り一覧 NZの短期金利が下向きに?

そしてPMIが良好な数字で、景気後退懸念が薄らいだためか

週末の米株市場は小幅に反発して終えていますが、

先週の米国株は

NYダウ週間で ▼0.23%で5週ぶり下落

SP500▼0.10% 2週ぶり下落

ナスダック▼0.42% 2週ぶり下落となっていました。

今週は現在の米国株市場の牽引役となっている

ハイテク企業の決算が発表されます。

今週の主要な米企業決算

4月24日 (月)

KO コカコーラ

FRC ファーストリパブリックバンク

4月25日 (火)

★MSFT マイクロソフト

★GOOGL アルファベット(A)

★GOOG アルファベット(C)

V ビザ

4月26日 (水)

★META メタ

BA ボーイング

CME CMEグループ

4月27日 (木)

★AMZN アマゾンドットコム

MA マスターカード

INTC インテル

CAT キャタピラー

4月28日 (金)

XOM エクソンモービル

CVX シェブロン

先般発表されたテスラの決算は失望され

テスラ株が急落しています。

■テスラ<TSLA>Q1決算

1株利益、売上高とも予想範囲内。

粗利益率が予想を大きく下回ったほか、

フリーキャッシュフローが予想を大きく下回ったことが嫌気。

営業利益率、前年の19.2%から11.4%に低下。

➡値下げで利益率が低下している。

➡値下げにも関わらず在庫は15日分へと拡大(前期は13日分)

グロース株のオピニオンリーダー的銘柄であるテスラが

この下落トレンドです。

やはり米株のセンチメントがいいとは思えません。

今週のMicrosoftやAlphabet(Google)、META、Amazonなど

GAFAM決算次第では短期下落トレンド入りする可能性に留意。

さらに週末にはこんなニュースも。

⬇

ベッド・バスが資産と知財売却検討、週末にも破産申請可能性-関係者

https://www.bloomberg.co.jp/news/articles/2023-04-22/RTI09PT1UM0W01

これがどの程度マーケットに影響を及ぼすかはわかりませんが・・・・。

そして今週は28日に3月米PCEデフレータの発表。

インフレ指標ですので金利がどう反応するかが重要。

おっと、28日金曜は東京時間は日銀ですね⬇

---------------------------------------------

今週は日本がGW入りとなる週であることと

植田新日銀総裁体制での初の金融政策決定会合です。

日銀、デフレの四半世紀を検証へ 27日から植田体制初の金融政策決定会合

https://www.sankei.com/article/20230423-5UY54XKXL5PWPCALNBFEWI7FR4/

デフレが長期化した原因や政策の有効性をさまざまな角度から検証する。

産経の記事を後追いする形で他メディアが

植田日銀体制で

デフレ長期化の原因や政策の有効性を検証する、と報じています。

今回会合で結論が出るというものでもないと思いますが、

どのような検証がなされるのか、

現状の量的質的金融緩和策をどうすべきか、という指針が示されるのか

市場の関心は大きいですので、今週はこうしたヘッドラインで

ドル円相場が神経質に動くリスクはあろうかと思います。

4月会合でYCCを解除、修正するという予想はほぼ後退していますので

政策変更は現在のマーケットには織り込まれていません。

そして政策検証の上で重要な日本の消費者物価指数。

先週金曜日に3月分のCPIが発表されました。

総合指数 前年同月比 +3.2%

コア指数(生鮮食品除)+3.1%

コアコア +3.8%

米国版CPIでみても +2.3%としっかり2%超えていますね。

ここからはオーバーシュート型コミットメント政策、

安定的に2%を超えているという状態がどこまで続くか、がポイント。

黒田元日銀総裁は2月CPIがピークで今後下がっていくと見ていましたが、、、。・

現状の市場予想は、政策は現状維持でイベントとしては無風通過ですが、

市場の関心は並々ならぬものがありますので

あまりリスクは取りたくないですね。

NOTE

米当局、システミックリスク呈するノンバンクの監督強化を提案

https://www.bloomberg.co.jp/news/articles/2023-04-21/RTH1Q3T1UM0W01

*****今週の主な予定*****

24(月)

●独 4月 Ifo 景況感指数(17:00)

25(火)

●3月企業向けサービス価格指数(8:50)

●3月全国百貨店売上高(14:30)

●新規上場:レオス・キャピタルワークス(グロース 7330)

●米 2月 FHFA 住宅価格指数、米 2月 S&P コアロジック CS 住宅価格指数(22:00)

●米 3月新築住宅販売件数(23:00)

●米 4月CB 消費者信頼感指数(23:00)

●休場:豪州、NZ

26(水)

●新規上場:Ridge-i(グロース 5572)、スタジアム(グロース)

●米 3月耐久財受注(21:30)

●米韓首脳会談開催(27日に尹大統領が米上下両院合同会議で演説

27(木)

●日銀金融政策決定会合(〜28日)

●トルコ中銀金融政策決定会合

●米 1-3月期 GDP 速報値(21:30)

●米 3月中古住宅販売仮契約(23:00)

28(金)

●植田日銀総裁会見

●日銀「経済・物価情勢の展望」(展望レポート)

●3月失業率・有効求人倍率(8:30)

●4月東京都区部消費者物価指数(8:30)

●3月鉱工業生産(8:50)

●3月商業動態統計(8:50)

●アニメ映画「ザ・スーパーマリオブラザーズ・ムービー」公開

●ユーロ圏 1-3月期 GDP(18:00)

●ドイツ 1-3月期 GDP(17:00)

●米 3月個人所得・個人支出(21:30)

先週のマーケットディーパーは

ロールシャッハ・アドバイザリーのジョセフ・クラフト氏

今年の地政学リスク、中東がきな臭いとのこと。

イスラエルで起きている大規模デモの背景とここから。。。

<市場の政策金利見通しが上方修正>

『今年最大の地政学リスクは中東?』

https://youtu.be/CH-afEF_Wdk

◎イスラエルでの大規模デモ

◎高まる中東紛争リスク

◎今後注目すべき投資戦略

日中のつぶやきはこちらで

☞ひろこのTwitter

いつもご覧いただきありがとうございます。

人気ブログランキングへ