米国金利上昇の裏に中国の存在があるのではないか、

と先週ブログで書きましたが、グラフで見ると衝撃ですね。

中国の米債保有残高は2009年以来の最低水準の8,050億ドル。

中国政府は過去10年間に5,020億ドルの米国債を売却、

売却ペースは最近加速している。

こうして米金利が上がってくると

株よりキャッシュがいいんじゃないの、と考える向きも増えますよね。

■今世紀初めて現金が S&P 500の益回りよりも高い利息を支払っている

景気後退懸念が再浮上する中、株はさらに崩れる可能性も。

現金の方が安心、と考える投資家も出てきて当然ですね。

■米主要株価インデックス チャート形状が悪化してきた

週末金曜はアトランタ連銀のボスティック総裁が

「インフレを2%の目標に低下させるためまだすべきことが多くある」

「利下げは2024年後半までない」とタカ派トーンの発言を行ったことも

株にはネガティブでした。

企業決算においても

アメリカン・エクスプレス(AXP)の決済額の伸びが鈍化、

リジョン・フィナンシャル(RF)、インチュイティブ・サージカル(ISRG)、

シュルンベルジェ(SLB)などが予想を下回る内容…。

一方で米債市場には資金流入とのとの記事もあります。

■米債に36週連続で資金流入、10年以降で最長=BofA週間調査

https://jp.reuters.com/markets/japan/funds/G62RJ5DV2BMM5LPI6DKPTOQ4UA-2023-10-20/

米債価格は引き続き下落しているものの、36週連続で資金が流入。

2010年8月以降で最長。

それなのになぜ米債価格の下落(金利上昇)が続いているのか

腑に落ちませんが、いつまでも金利があがり続けるものでもない

ということでしょうか。

米債の買い手は確実にいる。やはり米国債は安全資産なのです。

そろそろ金利上昇もピークだと思うんですけどねぇ・・・

週末はやや米金利が低下していますが、

このところの米金利の動きで注目なのが長短金利差の縮小です。

米2年30年米債金利差、逆イールド解消していません?

https://www.bloomberg.co.jp/markets/rates-bonds/government-bonds/us

2年5.07% 30年5.08%

一般的に10年と2年の金利差で逆イールドが発生すると景気後退のリスク

と言われているのですが、こちらはまだ逆イールド状態にあります。

こちらも順イールド化(正常化)する日が近そうではあります。

問題は、順イールド化してから起こります。

これは先週の小菅努氏のウィークリーゴールド内の資料。<地域紛争で金価格はどう動くのか>

『歴史に学ぶゴールドの投資戦略』

https://youtu.be/gwia77J47B0

中央にあるゼロラインより下に下がってくると逆イールド。

長短金利差の逆転が大きいということですが、

足元で急速に上昇していますね。

ゼロラインより上に抜けてくると順イールド化。

短期金利が低くて、長期金利が高いという正常な状態なのですが

「逆イールドから順イールドに戻ってから程なくすると景気後退がくる」

というのが過去のパターン。

縦のシャドー部分が景気後退期です。

金利差が正常化してイールドが立ってくると景気後退が来るのです。

これまではね。

現状ではまだ2年10年は逆イールドですが、

そのスプレッドは急速に縮小していますね。

やはり来年あたり景気後退はやってくるのかも。。。

そして週末はゴールドが猛烈に上昇しました。

イスラエルを標的にしたミサイルがイエメンから発射され、

米海軍駆逐艦が迎撃したとの報道などで、

ゴールド先物中心限月が2000ドル大台タッチ。

終値では2000ドル割り込んでいますが、これだけ米金利が高くても

金に資金が向かっているというのは、やはり地政学リスクか。

※左、COMEX(ドル建て金先物)ゴールド:右、大阪金先物(円建て金)また、株が売られればゴールドが資金の受け皿となる可能性もあり

まだまだ目が離せません。

円建ての大阪金先物は、円安も相まって青天井ですが

ここからドル円相場が崩れれば多少買い場もやってくると思うのですが、、、

週末はそのドル円が一時150円大台のせた、と一部報道。

ブローカーによっては149.99円までで止まっていたりしますが。

どちらにしてもほとんど値動きがありません。

※ドル円日足

ただ、月末31日の日銀会合の注目度が高まっており

日銀の動向次第では円高方向に動く可能性も否定できません。

この週末には日経新聞が日銀のYCC再修正の可能性を記事化。

■日銀、金利操作の再修正論 長期金利「上限」1%接近で

https://www.nikkei.com/article/DGXZQOUB20CZU0Q3A021C2000000/

新発10年物国債の利回りは20日に一時0.845%と

2013年以来、約10年ぶりの高水準まで上昇。

7月の日銀で「YCCの柔軟化」に踏み切った時に

長期金利の上限を1%に拡大しましたが、それに迫ってきた、というわけです。

あくまで観測記事ですが、これを材料に

週明けのドル円相場が動く可能性もあるか?

■円は対ドル145円に上昇も、10月日銀政策調整を予想-RBCブルーベイ

https://www.bloomberg.co.jp/news/articles/2023-10-20/S2TYU3T0AFB401?srnd=cojp-v2

金を買うなら円高で崩れてきた時に。

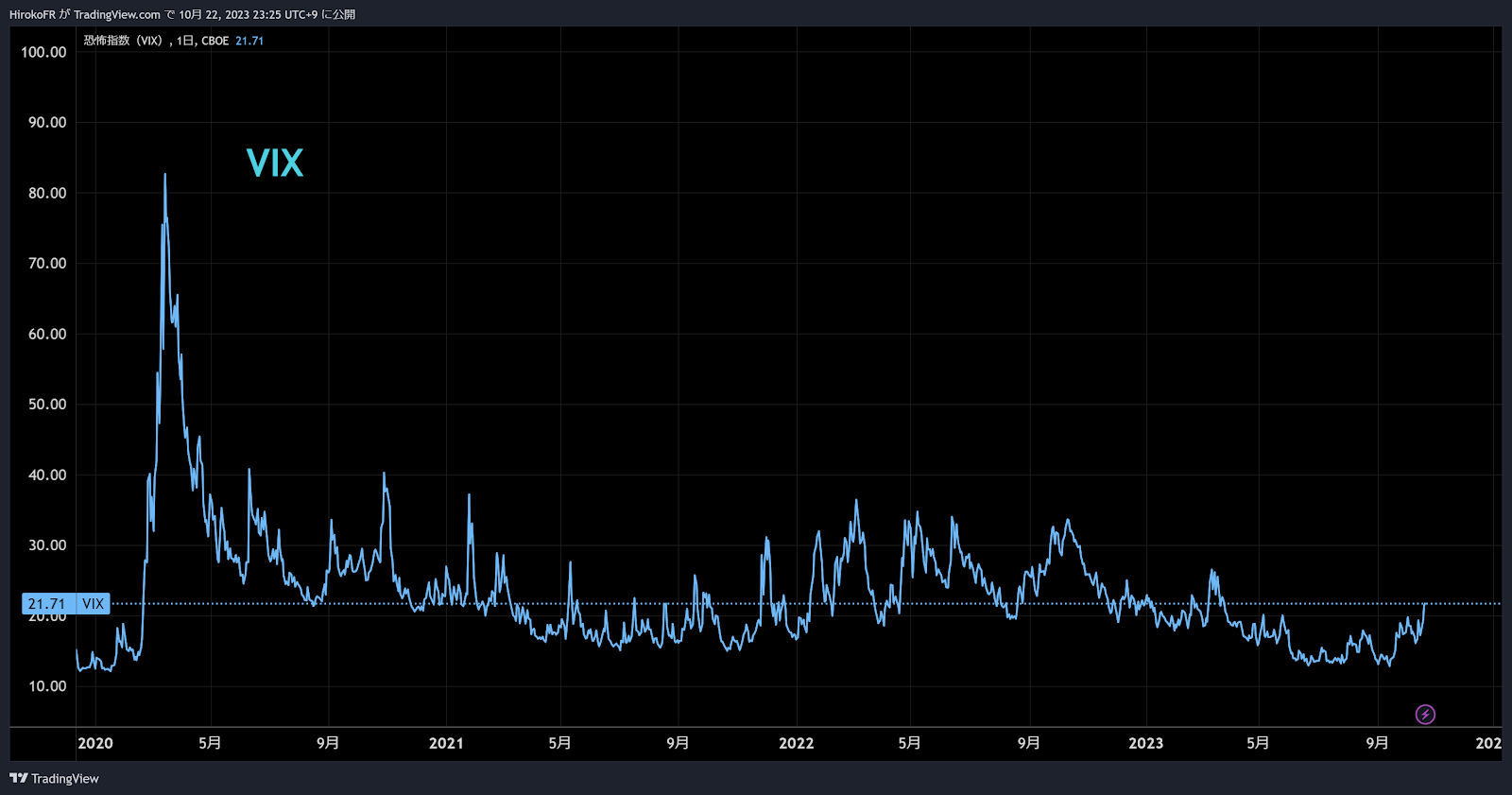

VIXも上昇してきました。

週明けの日本市場は米市場を引き継いで

リスクオフムード継続で始まるものと思われます。

日経平均、TOPIXは200SMA(ピンクライン)くらいまで覚悟?!

まだドル高基調は続きそうです。

0.5853キウイドルショートは継続。

-----------今週の主な予定----------

23日(月)

岸田首相、所信表明演説

イスラエル中銀政策金利

香港休場は重陽節のため休場

24日(火)

日銀「基調的なインフレ率を捕捉するための指標」公表

ブロック豪中銀総裁、コモンウェルス銀行年次総会出席

ドイツ製造業PMI・非製造業PMI速報値(10月)

ユーロ圏製造業PMI・非製造業PMI速報値(10月)

英製造業PMI・非製造業PMI速報値(10月)

米製造業PMI・非製造業PMI速報値(10月)

25日(水)

豪消費者物価指数(9月・第3四半期)

カナダ中銀政策金利

26日(木)

ECB政策金利、ラガルドECB総裁 記者会見

米GDP速報値(第3四半期)

EU首脳会議

カンリフ英中銀副総裁、BIS決済・市場インフラ委員会(CPMI)で講演

27日(金)

東京都消費者物価指数(10月)

中国工業企業利益(9月)

ECB専門家予測調査

米個人所得支出(9月)

米個人消費支出(PCE)物価指数(9月)

29日(日)

英国・欧州市場は冬時間に移行

いつもご覧いただきありがとうございます。

人気ブログランキングへ