先週末のNY株式市場の強さは謎ですね・・・。

ミネアポリス連銀総裁「インフレ2%回帰へ一段の措置必要の可能性」

シカゴ連銀総裁「インフレ低下が最優先」

週末金曜日も

サンフランシスコ連銀総裁「インフレへの勝利宣言は時期尚早であり、

経済が強くインフレが横ばいなら追加利上げが必要」

などのタカ派コメントが多く見られただけでなく

週末のミシガン大学発表の期待インフレ率が強く、

米市場金利が再び上昇を始めそうな気配を漂わせていたというのに・・・・。

米消費者5-10年先インフレ期待、12年ぶりの高水準-ミシガン大

https://www.bloomberg.co.jp/news/articles/2023-11-10/S3WXOXDWX2PS01

・11月ミシガン大学消費者信頼感指数速報値:60.4(予想:63.8、10月:63.8)

・11月ミシガン大学1年期待インフレ率:4.4%(予想:4.0%、10月:4.2%)

・11月ミシガン大学5-10年期待インフレ率:3.2%(予想:3.0%、10月:3.0%)

長期のインフレ期待が2011年以来の高水準です。

利上げ打ち止め~来年の利下げ開始時期が市場の焦点となっていましたが

ちょっと待てよ、という数字ですよね。

※米国債利回り一覧

市場金利もご覧の上昇、短期が上がっているということは

追加利上げ観測はまだ完全に消えていないかも?という反応ですが、

FEDウォッチを見る限りでは、まあ、利上げはもうないでしょう。

やはりシーズナリティでしょうか。

10月は確かに米株は弱かった。個人が随分米株から抜けたようです。

米株から資金引き揚げ、2年ぶり高水準-株高後押してきた個人投資家

https://www.bloomberg.co.jp/news/articles/2023-11-10/S3VMJGDWRGG001

さらにCTA(商品投資顧問)ら短期筋の米株ショートは巨額で

先週7日時点で米株を520億ドルも空売りしており、過去5年で最大。

https://twitter.com/Barchart/status/1721741766380879987

ゴールドマンによるとCTAは来週720億ドルカバーする必要があるとかないとか。

こちらは「世界株価指数」のショートポジションとのことですが。

https://twitter.com/Barchart/status/1723203022828851716

要するに8~10月の3ヶ月売り続けてきたCTAは

11月から株の買戻しを始めているようで、

まだまだこれが続きそうって話ね。

株が上がってくれば、避難していた個人も戻ってくるでしょう。

今週は17日につなぎ予算が切れるリスクもあるんですけどねぇ。。。

一旦調整があるのでは、と考えていましたが

このまま年末高相場となりそうな気がしてきました。

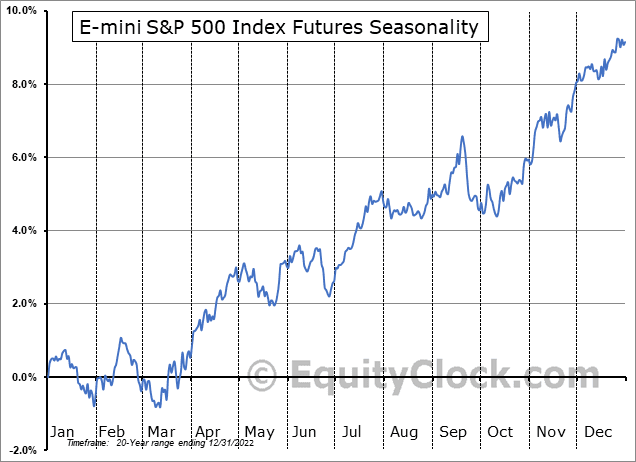

シーズナリティでは米国株は11月~年末に向けて株高のパターンが。

過去20年のS&P500の平均の値動き。確かに10月に向けて例年弱い。

リスクがないわけではありません。

米下院議長が新たなつなぎ予算案提示-政府機関閉鎖のリスクやや後退

https://www.bloomberg.co.jp/news/articles/2023-11-11/S3ZBNVT0G1KW01

まだ米国のつなぎ予算が切れる17日を迎えておらず

結果が見えないのですが、

すでにムーディーズは米国格付け見通しを引き下げています。

米国の格付け見通し「ネガティブ」に引き下げ-ムーディーズ

https://www.bloomberg.co.jp/news/articles/2023-11-10/S3XGJ2DWX2PS01

ただし、見通しを引き下げただけで「格下げ」をしたわけではありません。

見通しの引き下げでマーケットがネガティブに反応することはなさそうですが、、

こんな記事を見つけました。

「年末の強欲」に米株市場は一変、国債利回り低下に誘われ-BofA

https://www.bloomberg.co.jp/news/articles/2023-11-10/S3WUBSDWRGG001

国債利回例低下に誘われ~ということで

やはり市場関係者は金利急騰局面が終焉した、と考えている。

今週は米国のCPIに注目ですが、もしインフレがさらに低下していれば

金利は更に低下し、さらなる株高に繋がりそう。

逆にCPIが強く、金利高、株安となるようなら

そのタイミングを狙って株を拾ってみようかな、、、。

押し目買いの好機かもしれません。

米金利低下のフェーズに入っている可能性が高い、ということは

ドルロングはどこかで手仕舞ったほうがいいのかも。

つまりNZドルショートは来週どこかで買い戻したほうがいい?!

現状ではキウイドル0.5975ドルショートは継続しています。

ドル円はよくわかりません。

最高値をテストする動きになっていますが介入が怖くないのか。

スタンバイ、と言いながら介入しない日本の通貨当局、

ちょっと舐められているのかも。

NOTE

地政学プレミアムの剥落、とも言えますが

米金利低下のフェーズ入りとなっているなら

資金は高利回りで魅力が高い債券市場へ向かうということです。

金利低下は通常ゴールドの買い材料ですが

足元では債券に資金を奪われそうですね。。。

※COMEXゴールド日足

来週の主な予定

13日(月)

日本国内企業物価指数(10月)

OPEC月報

14日(火)

★NZ月次ベースの消費者物価指数公表開始

これまで四半期ベースでのCPI公表でしたが、11/14から

月次でCPIを発表することを決定しています。最初の月次CPIです。

★CPI:米消費者物価指数(10月)

15日(水)

日本GDP速報値(第3四半期)

豪賃金指数(第3四半期)

中国中期貸出制度(MLF)1年物金利

中国小売売上高・鉱工業生産(10月)

英消費者物価指数・生産者物価指数(10月)

米小売売上高・生産者物価指数(10月)

16日(木)

豪雇用統計(10月)

豪消費者インフレ期待(11月)

中国新築住宅販売価格(10月)

17日(金)

英小売売上高(10月)

米つなぎ予算期限

☞ひろこのTwitter

いつもご覧いただきありがとうございます。

人気ブログランキングへ