先週はCPI(消費者物価指数)が予想より強かったものの

PPI(生産者物価指数)が予想を下回り、週末金曜に短期金利が急低下。

コアPPI(12月) (前月比) : 0.0%(予想:+0.2% 前回:0.0%)

(前年比):+1.8%(予想:+1.9% 前回:+2.0%)

PPI (12月)(前月比) :▼0.1%(予想:+0.2% 前回:▼0.1%)

(前年比):+1.0%(予想:+1.3% 前回+0.8%)

PPIは市場予想に反し、前月比で3カ月連続の低下。

生産者レベルでのインフレ圧力緩和があらためて示された、として

市場では3月FOMCでの利下げの観測が再び強まったと見られます。

特定の医療分野やポートフォリオ管理など、いくつかのカテゴリーが

FRBが重視するPCE価格指数の算出に使用されるとあって

PCEも低下することが予想される模様。

週末CMEFEDウォッチ、3月利下げ折込は76.9%、

80%近い確率に上がっています。

しかし、かと言ってこんなに短期金利が急低下するものなのか。

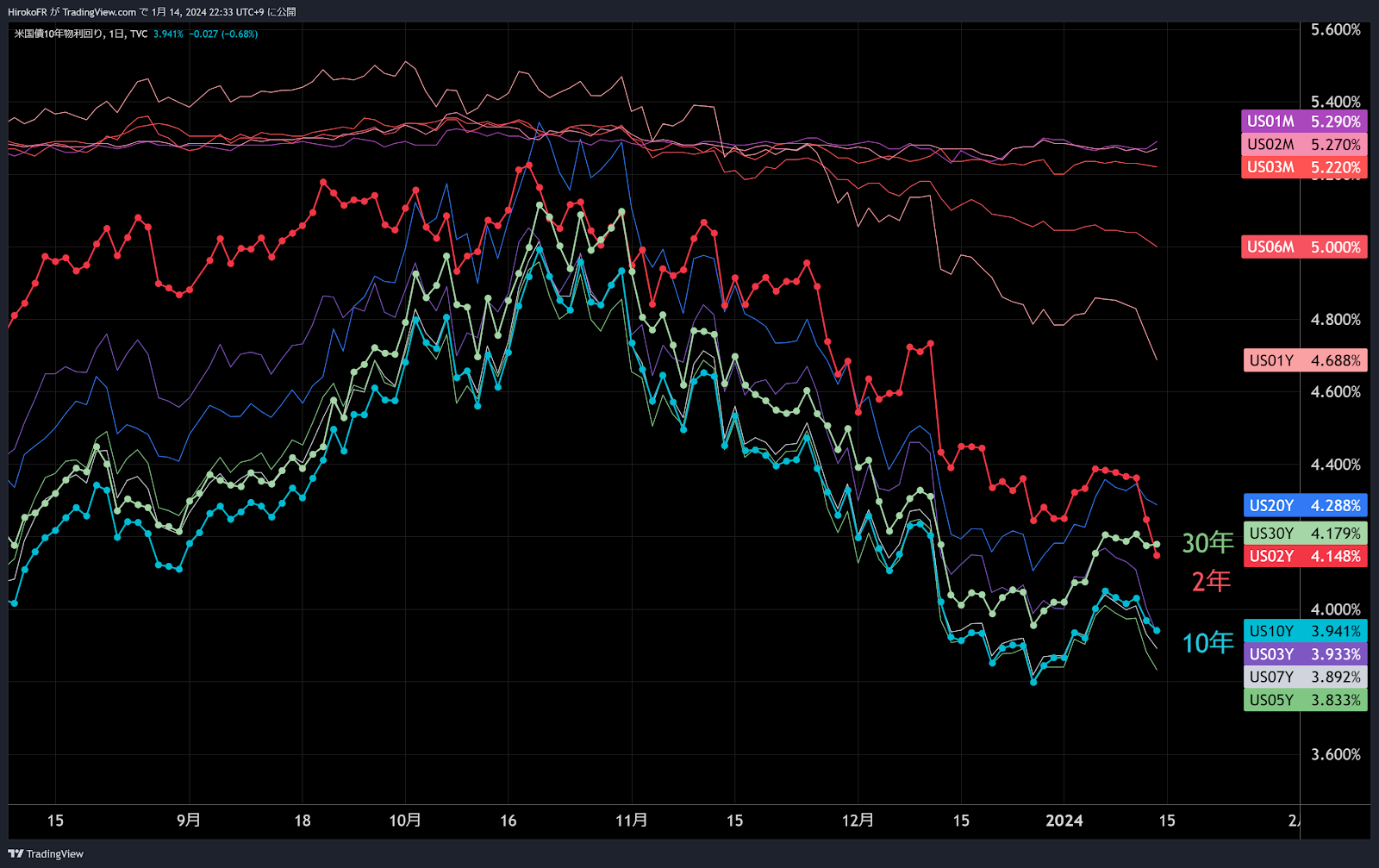

※米国債利回り一覧 特に2年金利が急低下

つまり逆イールド解消に向かっています。

逆イールドは解消して順イールドとなってからが怖い。

過去3回のリセッションは逆イールド期間ではなく

順イールド化してからリセッションが訪れています。

ピンクの期間が景気後退(リセッション)

10年金利ー2年金利、中央のラインから上に上がると順イールド。

この逆イールドの急激な縮小の背景には

FF金利先物市場でのブロック取引があった可能性?

■米FF金利先物市場で過去最大規模のブロック取引-ショートカバーか

https://www.bloomberg.co.jp/news/articles/2024-01-12/S74IE8T1UM0W00

FF金利先物市場で、12月CPI発表をこなして相場が落ち着いた段階で、

過去最大規模となる単一のブロック取引が見られた。

・2月29日が納会日の2024年2月限7万2000枚が対象

・今のところ、取引の動機が何なのかは謎のまま

3月FOMCは3/19~20。まだ2ヶ月先で、それまでに雇用統計が2回、

CPI、PCEが2回発表されますので、今から確信をもって

利下げがあるとかないとか決めつけない方がいいのですが、

現時点では3月利下げがあることを前提に米株が大きく上昇しています。

先週末はシカゴ連銀総裁から

過度な利下げ期待への牽制発言もありましたが

3月利下げがなかった場合、株はどのように反応するでしょうか。

シカゴ連銀総裁、投資家は先走っている可能性-利下げ軌道巡り

https://www.bloomberg.co.jp/news/articles/2024-01-14/S774TPT1UM0W00

米シカゴ連銀のグールズビー総裁、

金融市場は今年の積極的な利下げ軌道を想定しており、

政策当局者らよりも先走っている可能性があるとの考えを示した。

利下げ期待=金融緩和期待で押し上げられてきた米株ですが

これから始まる企業決算をどのように織り込んでいくかも重要です。

1/13 JPモルガン<JPM>は好調な決算を発表していますが

https://jp.reuters.com/markets/japan/K4A56HC6RJKAHIEPOMMVB2A5CM-2024-01-12/

バンカメ<BAC>が冴えない決算を発表しています。

・米BofA、23年第4四半期は大幅減益 一時費用の計上が響く

https://jp.reuters.com/markets/world-indices/DEN4UFR75BLNVBG54KG3BT2PV4-2024-01-12/

月曜は米国市場休場ですが、火曜からの主な米企業決算スケジュールです。

1/16(Tue)

*ゴールドマン サックス

*モルガンスタンレー

1/17(Wed)

*USバンコープ

*アルコア

*チャールズ・シュワブ

*Kinder Morgan Inc

1/18(Thu)

*M&Tバンク

*ファスナル

1/19(Fri)

*ステート・ストリート

*ファースト・リパブリック・バンク

個人的にはここから米株を買う気にはなりません・・・。

早期利下げ期待による上昇分が大きい可能性が高いからです。

一方で日本株は先週の上昇は踏み上げの様相を呈しており

調整する局面もあろうかと思いますが

俯瞰してみればまだ大相場の初動であり、調整局面ではコツコツ拾いたい考え。

日本株はバブル時の高値38915円を超えてからが

本当のスタートだと思います。早晩超えそうなチャートとなってきました。

日本のマイナス金利解除をネガティブに考える向きもありますが

正常化はスタート地点にたったという前向きな解釈も成り立つだろうと思います。

米株が利下げ開始から崩れるパターンが繰り返されてきたのは

利下げしなくてはならない悪材料がある、という見方によるものですが

その逆ですね。正常化~引き締めに迎えるということは日本経済は強い、

ということです。

ですから今年、日本株は最高値を更新する可能性は低くないと思うのです。

そうそう週末の日本株高は昨年9-11月期の営業利益が市場予想を上回った

ファーストリテイリングの株価上昇が日本株市場全体を牽引しました。

日本株市場も企業決算次第ですが、幸先は悪くありません。

■ファストリ、9-11月期営業益は市場予想上回る-国内外とも好調

https://www.bloomberg.co.jp/news/articles/2024-01-11/S70V7MT0G1KW00

--------------------------------------------

3月利下げ思惑が高まり、米短期金利が低下したからといって

為替市場でドル安が顕著となったかというとそうでもなくて

ドルインデックスは1月に入ってからほぼ横ばいでトレンドがありません。

※通貨インデックス一覧 どれもこれも横ばい、レンジです・・・

ドルインデックスだけではなくユーロや豪ドル、キウイでも同様で

為替市場は方向感がありません。

リスク選考で円売が顕著でしたので

クロス円ロングがそこそこのパフォーマンスを上げてきましたが

円売りのトレンドも一服しています。

ドル円とポンド円のロングを持っていましたが

金曜、ドル円144.73円ロングを144.98円で

ポンド円183.93円ロングを184.68円で仕切って

ノーポジで週末を迎えています。

年初から新NISAのドル買いがドル円相場を押し上げたのでは!?

と話題ですが米金利がトレンドとして下がって行くなら、

ドル円上昇は難しいと考えています。

次のトレンド発生のきっかけは何でしょうか。

今はピンと来ないので、週明けからの値動きを見て再考します。

-----今週の主な予定----------

東証によるPBR1倍割れ是正の呼びかけが

23年の株高を牽引した側面も大きいですが、

明日15日から、東証は取り組みを開示した企業一覧の公表を始めます。

個別銘柄物色において市場の話題となるでしょう。

それから今週から米大統領選挙の予備選挙がスタートします。

大統領選挙もマーケットの材料となってくるでしょうか。

15日(月)米市場は休場(キング牧師生誕日)

・12月マネーストック(8:50)

・12月工作機械受注(15:00)

・東証、「資本コストや株価を意識した経営の実現に向けた対応」企業の公表

(毎月15日をめどに更新)

●世界経済フォーラム(ダボス会議)(〜19日)

●アイオワ州で最初の米大統領選挙の予備選挙

16(火)

・12月国内企業物価指数(8:50)

・独 1月 ZEW 景況感指数(19:00)

・米 1月 NY 連銀製造業景気指数(22:30)

17(水)

・中国 10-12月期 GDP(11:00)

・中国 12月工業生産(11:00)

・中国 12月都市部固定資産投資(11:00)

・中国 12月小売売上高(11:00)

・米 12月小売売上高(22:30)

・米 12月輸出入物価指数(22:30)

・米 12月鉱工業生産・設備稼働率(23:15)

・米 1月 NAHB 住宅市場指数(18日 0:00)

・ベージュブック(米地区連銀経済報告)(18日 0:00)

18(木)

・11月機械受注(8:50)

・米 1月フィラデルフィア連銀製造業景況感指数(22:30)

・米 12月住宅着工件数(22:30)

・米 12月建設許可件数(22:30)

19(金)

・12月消費者物価指数(8:30)

・11月第三次産業活動指数(13:30)

・米 1月ミシガン大学消費者マインド指数(20日 0:00)

・米 12月中古住宅販売件数(20日 0:00)

・米 11月対米証券投資(20日 6:00)

・米連邦政府、つなぎ予算期限

20(土)

FOMCブラックアウト期間入り

22(月)

・日銀金融政策決定会合(〜23日)

・中国ローンプライムレート(10:15)

23(火)

・植田日銀総裁会見

・日銀「経済・物価情勢の展望」(展望レポート)

NOTE

台湾総統選、与党民進党の頼清徳氏が当選-民意代表していないと中国

https://www.bloomberg.co.jp/news/articles/2024-01-13/S77880T0AFB400

☞ひろこのTwitter

いつもご覧いただきありがとうございます。

人気ブログランキングへ