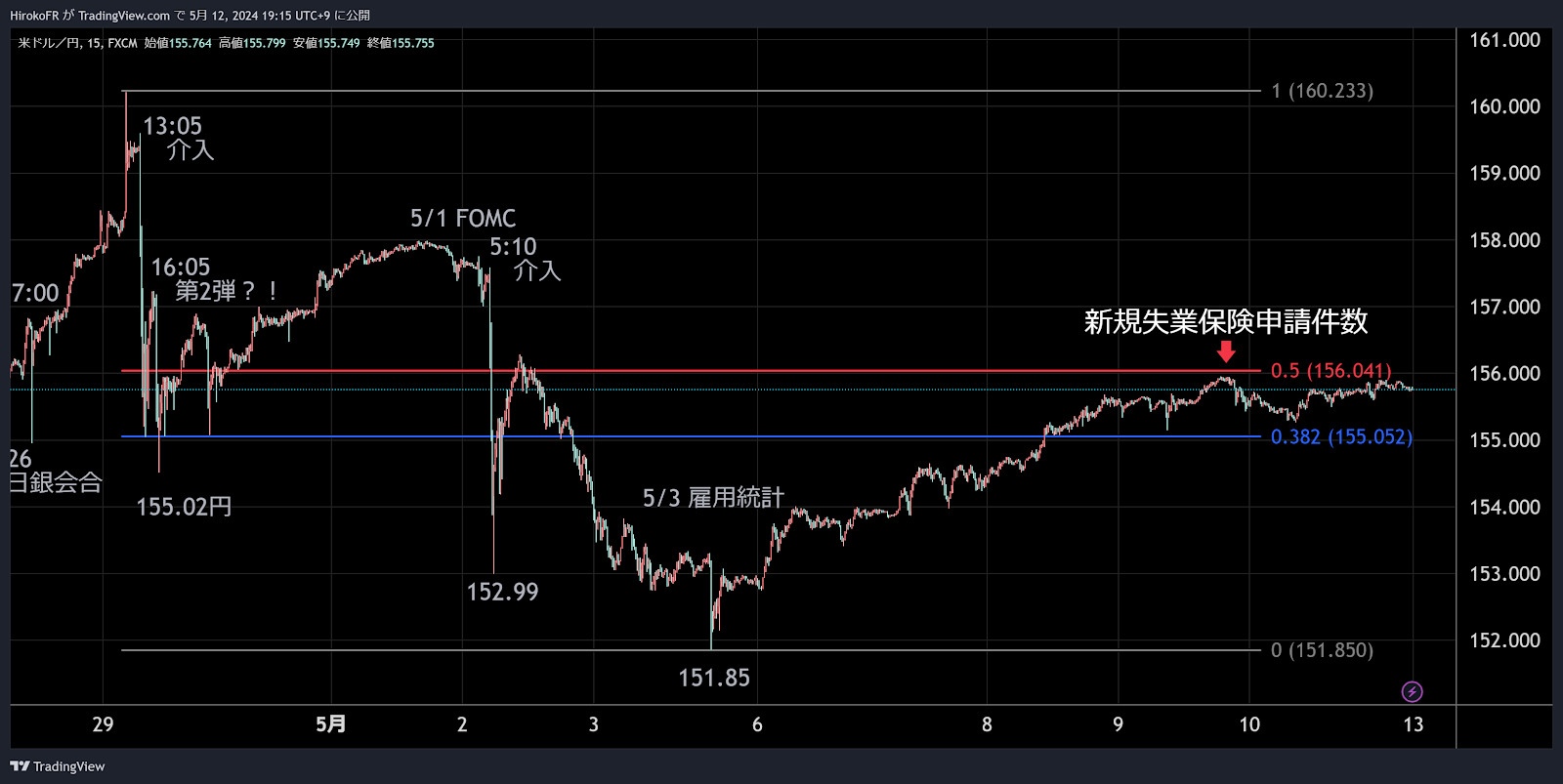

ドル円相場は156円が上値が重い。

介入と雇用統計で151.85円まで下落したドル円、先週155.95円まで

反発するも、木曜の新規失業保険申請件数の悪化で上値をおさえられ、

金曜は小動きに終始、結局156円に乗せることはできませんでした。

※ドル円日足

10日金曜日はミシガン大学消費者信頼感指数が予想を下回りましたが

期待インフレ率が予想を上回ったことで、米金利はやや持ち直し。

・米5月ミシガン大学消費者信頼感指数:67.4(予想:76.2、4月:77.2)

・米5月ミシガン大学1年期待インフレ率:3.5%(予想:3.2%、4月:3.2%)

・米5月ミシガン大学5-10年期待インフレ率:3.1%(予想:3.0%、4月:3.0%)

※米国債利回り一覧

先週(5/6~5/10)は米国の重要経済指標が少なかったこともありますが、

156円は今回の介入相場での下落幅に対しての50%戻り水準であるため

ここを抜けてさらに上昇するのか、それともそれを許さぬ再度の介入が入るのか

注目のラインです。

相場の材料として、ここを抜けて上昇する可能性があるのは

今週15日(水)の米CPI(消費者物価指数)と小売売上高の数字でしょうか。

半年ぶりにコアCPI鈍化が予想されており、それによって米金利が低下するなら

156円を抜けることなくドル円も反落してくれるかもしれません。

■米コアCPIは半年ぶりに鈍化か、FRBの懸念和らげるには不十分

https://www.bloomberg.co.jp/news/articles/2024-05-12/SDCCFFT0G1KW00

・4月コアCPI予想 前月比+0.3%(1~3月は+0.4%だった)

・前年同月比 予想+3.6%(過去3年間で最小の伸び)

総合CPIは 前月比+0.4%となる予想(3ヶ月連続)

これはガソリン価格が半年ぶりの高値水準にまで上昇した影響。

そして3月に予想+0.4%のところ+0.7%(前月比)に急伸した

米小売売上高も発表されますね。

サンフランシスコ連銀が米家計の余剰資金が枯渇した、との

レポートを出したことが話題。

もう積極的な消費は難しいのではないか、という話です。

■コロナ期に積み上がった米余剰貯蓄、ついに枯渇-SF連銀調査

https://www.bloomberg.co.jp/news/articles/2024-05-07/SD37ACT0AFB400

・3月時点で、パンデミック期の貯蓄を使い果たした

そして負債は膨張している。

■ウォール街にも連銀にも見えない「幻の負債」-米消費者の現状不透明

https://www.bloomberg.co.jp/news/articles/2024-05-09/SD5L7OT0G1KW00

というわけで、米金利が再度上昇するリスクは極めて小さい。

実需の買いが旺盛だということを除けば

投機による積極的なドル買いは手控えられると思います。

介入が入ったこともあり、IMM通貨先物市場のドルロング円ショートポジションは

縮小しはじめました。

先週火曜時点の数字(最新データー)は13.4万枚。

4/27発表の17.9万枚から2週連続で円ショートポジションは減少しています。

■ヘッジファンド、円ショート縮小-日本の通貨当局の介入可能性を意識

https://www.bloomberg.co.jp/news/articles/2024-05-11/SDB4HWT0AFB400?srnd=cojp-v2-markets

このまま投機筋のポジションが縮小を続けるか。

介入がいつまた入るかわからない中でリスクを取るより

落とす向きのほうが多いと思うのですがどうでしょうか。

ドル円が急伸するような局面があれば、ドル円を売ろうかと思案中。

急伸ではなくじりじり上がっていくようだと売りたくはありません。。。

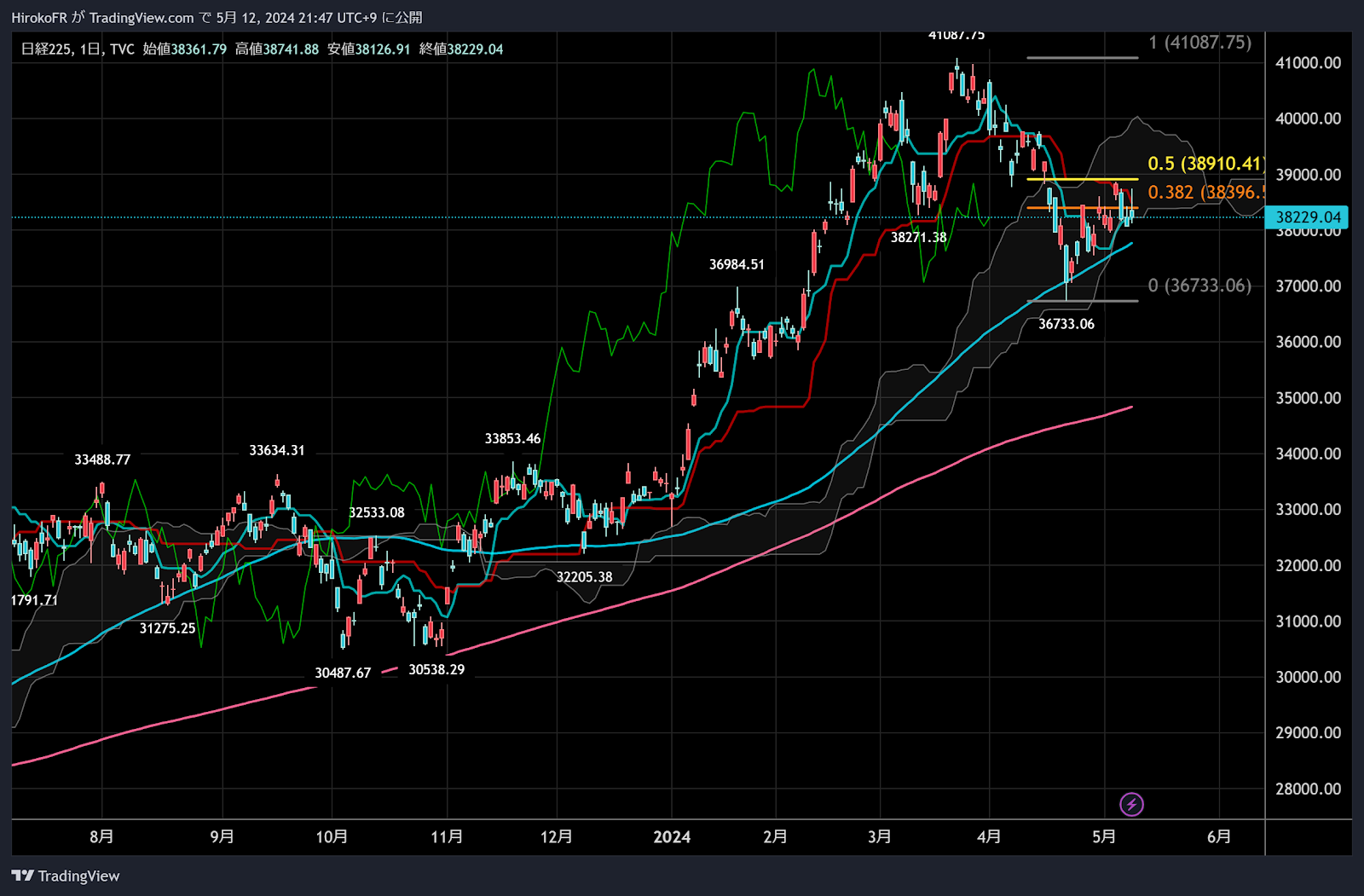

日本株は円安再び、という相場の中で冴えないですね。

日経新聞かこんな記事を。

■円安でも沈むトヨタ株 為替の安定、日本株再上昇の条件

https://www.nikkei.com/article/DGXZQOUB101OU0Q4A510C2000000/

・日本企業で初めて5兆円台の営業利益をたたき出したトヨタが冴えない

・「円安なら日本株は買い」という従来のセオリーを投資家が疑い始めている

・円安効果でなく「為替換算の影響を除いた実質的な稼ぐ力を見極めたい」投資家

・23年春「日本の構造変化」を確信しヘッジなしで日本株に投資したファンドも

⇒ヘッジしなかった分、円安分はマイナス。

23年春ってドル円130円台です。

⇒海外投資家の日本株投資意欲の減退につながったいる

ドル円相場の読みを誤ったファンドがある、という話ですが

ヘッジなしで日本株投資していたというのは、ここまでの展開だと残念。

ではここからヘッジするべきかしないべきか?

為替動向を見通すのは難しいですね。

あまり為替変動が大きくないほうがいいのです。

長期的に日本株は上昇するフェーズにありますが

そのためには為替の安定が重要かもしれまえん。

※日経平均 下落幅に対して50%戻りで頭を叩かれ上値が重い展開

緑色の移動平均線90SMAをサポートできるか否か。

************今週の主な予定***********

――5月13日 (月) ――

・日本4月マネーストックM2 (8:50)

・ユーロ圏財務相会合

――5月14日 (火) ――

・日本4月国内企業物価 (8:50)

・日本4月工作機械受注 (15:00)

・英国4月失業率 (15:00)

・ドイツ4月消費者物価指数[確報値] (15:00)

・ドイツ5月ZEW景況感指数 (18:00)

・ユーロ圏5月ZEW景況感指数 (18:00)

★米国4月生産者物価指数 (21:30)

・EU経済・財務相理事会(ECOFIN)

――5月15日 (水) ――

・日本4月投信概況 (15:00)

・日本4月訪日外客数 (16:15)

★中国MLF(中期貸出制度)金利 (10:20)

・ユーロ圏1-3月期GDP[確報値] (18:00)

・ユーロ圏3月鉱工業生産指数 (18:00)

・米国MBA住宅ローン申請指数 (20:00)

★米国4月消費者物価指数 (21:30)

★米国4月小売売上高 (21:30)

・米国5月ニューヨーク連銀製造業景気指数 (21:30)

・米国3月企業在庫 (23:00)

・米国5月NAHB住宅市場指数 (23:00)

・米国週間石油在庫統計 (23:30)

・米国3月対米証券投資 (16日5:00)

―― 5月16日 (木) ――

★日本1-3月期GDP (8:50)

・日本週間対外及び対内証券売買契約等の状況 (8:50)

・日本3月鉱工業生産[確報値] (13:30)

・日本3月設備稼働率 (13:30)

・米国新規失業保険申請件数 (21:30)

・米国5月フィラデルフィア連銀景況指数 (21:30)

★米国4月住宅着工件数 (21:30)

・米国4月住宅建築許可件数 (21:30)

・米国4月輸入物価指数 (21:30)

・米国4月輸出物価指数 (21:30)

★米国4月鉱工業生産指数 (22:15)

・米国4月設備稼働率 (22:15)

――5月17日 (金) ――

・中国4月新築住宅販売価格 (10:30)

★中国4月鉱工業生産指数 (11:00)

★中国4月小売売上高 (11:00)

★中国1-4月固定資産投資 (11:00)

・中国1-4月不動産開発投資 (11:00)

・ユーロ圏4月消費者物価指数[確報値] (18:00)

★米国4月コンファレンス・ボード景気先行指数 (23:00)

NOTE

■バイデン政権、中国EVなど主要分野に関税賦課の方向-関係者

https://www.bloomberg.co.jp/news/articles/2024-05-10/SD8VN0T1UM0W00?srnd=cojp-v2

・(今週にも)中国への関税を巡り広範な決定を発表する方向

・電気自動車(EV)やバッテリー、太陽電池などの産業に焦点を絞る

一部に中国EV車への輸入税率を100%に引き上げるなどの報道が。

完全に中国製品の締め出そうということのようです。

日本はEV補助金の中に中国のBYDも含まれていますね。

■イラクはOPECプラスのさらなる減産には同意せず=石油相

https://jp.reuters.com/world/LBYQO64FHRIP3BULILSARKFERY-2024-05-12/

足元で原油は200SMAを下回っています

➽ブログRANKING~

➽いつもご覧いただきありがとうございます。