日銀は、YCCの変更ではなく「柔軟化」を決定。という修正に踏み切りました。

https://www.boj.or.jp/mopo/mpmdeci/mpr_2023/k230728a.pdf

イールド・カーブ・コントロール

https://www.boj.or.jp/mopo/mpmdeci/mpr_2023/mpr230728d.pdf

至っておらず、粘り強く金融緩和を継続する

・経済・物価を巡る不確実性がきわめて高い中、YCCの運用を柔軟化し、

金融緩和の持続性を高める

これまでは10年国債利回りの変動幅を

0%の目標値から「±0.5%程度」としていましたが、

今回、「±0.5%程度」を目途とする、とより柔軟化し

今まで0.5%で実施していた毎営業日指値オペを

1.0%の水準で行うと修正しました。

長期金利を 0.5%に釘打ちすることなく 1%までの金利上昇を容認する、

ときけば「実質利上げに踏み切った」と解釈することもできます。

そういう指摘も散見されますが、

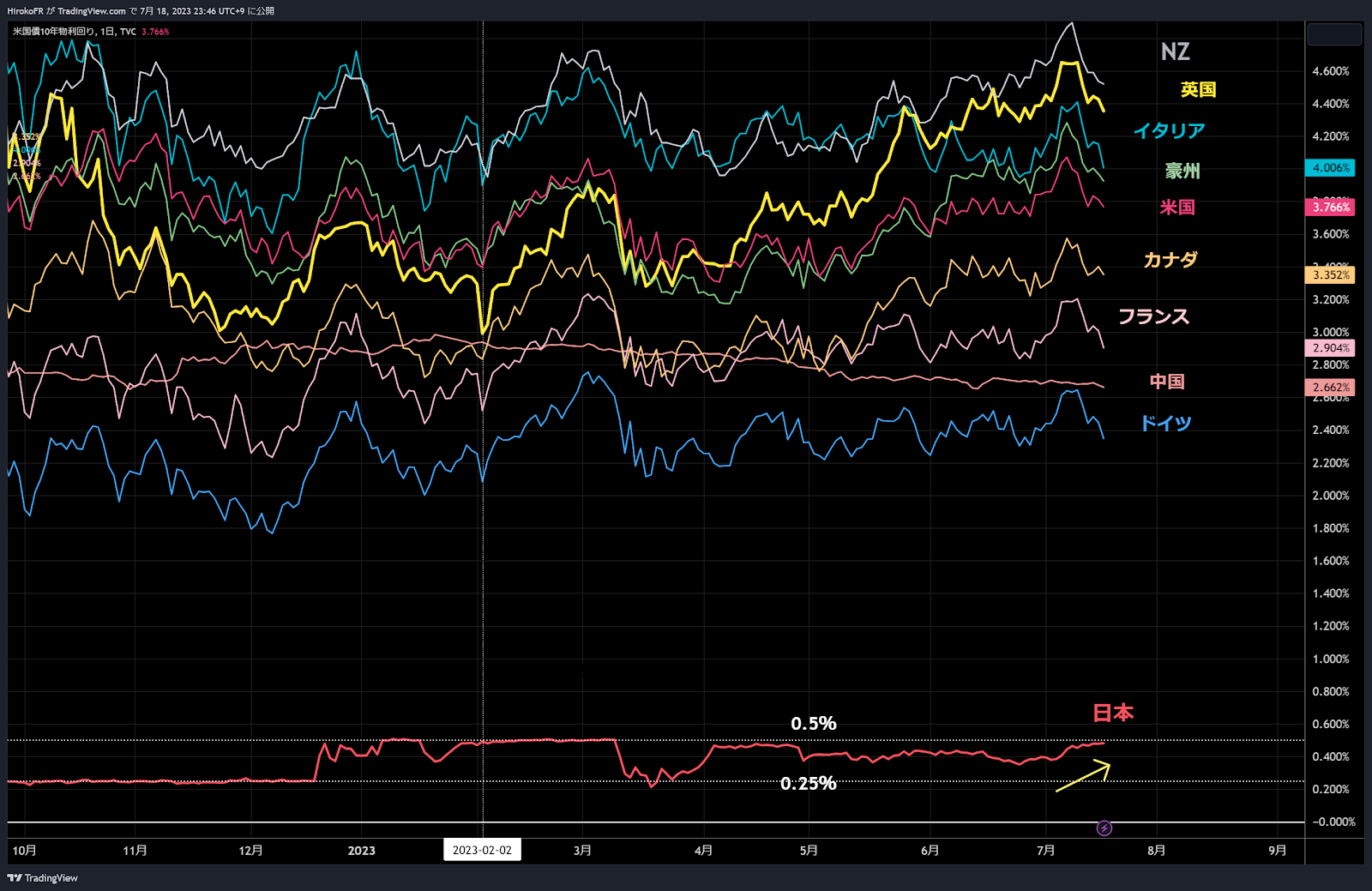

では金曜日、長期金利はどこまで上がったか?

※日本国債利回り 10年 2年 15分足

金曜日、日銀発表後の10年利回りは上がっても0.588%までだった

今回の日銀の発表で見逃してはならないのが

1.0%の利回りでの指値オペ毎営業日、実施することに加えて

金融市場調節方針と整合的なイールドカーブの形成を促すため、

「各年限において、機動的に、買入れ額の増額や指値オペ、

共通担保資金供給オペなどを実施する。」とされていることですね。

要するに、1%にまで許容幅は広げたが、底に到達する前にも

機動的なオペは実行されるということです。

現状のイールドカーブからは直ぐに1%に到達することは考えにくいですが

1%までの柔軟化で幅をもたせた。

しかし、長期金利が歪んで上昇するような投機的仕掛けがあれば

機動的オペを実施しそれをつぶすぞ、ということですね。

日本のイールドカーブ

きれいな利回り曲線で10年金利だけが歪んでいるということはない。

10年金利が1%まで上がる時って他の年限も底上げされる時では?

1%まで柔軟化によって許容したとはいえ、

基本YCC政策は維持しているわけで、1%に張り付くような仕掛けが

あれば日銀が機動的にオペを実施するわけで

今回のことで円金利がどこまでも上がっていくということではない。

さらに、先週末は大倉キャプテンとの月イチセミナーで伺ったのですが

https://video.ibm.com/recorded/132935436

現在逆イールドとなっている米国債投資はヘッジコストが高く

投資妙味にかける。

0.5%にも上がってきた円債の魅力が増してきた、ということで

円債を買う機関投資家も多いはず。

だから先週YCC政策柔軟化でも金利が吹っ飛ぶということはなかった。

とお話くださいました。

なるほど、日本国債の買いニーズが強ければ

円債金利は抑えられますね。

日米の金融政策の違いから短期金利差が拡大し、

ヘッジコストは高止まりしています。

さらに金融引き締めが続くとの観測から

米国長期金利は上昇(価格は下落)しており、

ヘッジ外債投資には厳しい環境となっていますね。

これは今年2月の記事

⬇

生保、損失覚悟の外債売却

https://www.nikkei.com/article/DGKKZO68630780Q3A220C2EE9000/

生命保険会社が外国債券の売却を急いでいる。米ドルなど為替リスクをヘッジ(回避)するコストが上昇し、実質利回りを食い潰しているためだ。2022年12月単月の売越額は2.2兆円強と統計を遡れる05年以降で最高で、通年でも11兆円強と最も多かった。日本の金利上昇で資金を国内へ回帰させるかが今後の焦点。

~「日本の金利上昇で資金を国内へ回帰させるかが今後の焦点」

金利、上がってきましたよね。0.5%台に。

そうなると国内機関投資家の資金が円債に向かう可能性が大きいと

書いてあるじゃないですか。

「主要生保12社の22年末の外債含み損は1兆円弱。~背景にあるのは為替ヘッジコストの急上昇だ。米ドル円の3カ月物は21年12月下旬の0.3%台を底に一本調子で上がり、22年末には4.9%台をつけた。ヘッジコストは異なる通貨間の短期金利差で決まる。急ピッチの利上げを進める米連邦準備理事会(FRB)と大規模な金融緩和を続ける日銀との政策の方向性の違いが反映された格好で、現在は5%台に乗せている。ユーロでもヘッジコストは上昇傾向にある。」

機関投資家らのマネーが円金利の急騰を抑え込むとなると

過度に円高を警戒する必要はないということになるでしょうか。

大倉キャプテンは先週、日本の長期金利の動きをみて

先週金曜ドル円買ってましたね。さすがです・・・。

私はまだドル円買ってませんが、う~ん押し目買いでいいのかな?

もう一つ言えることは当日のAM2:00に日経のリーク記事があったこと。

一体ダレがメディアに漏らしているのか、それを深夜に記事化するのは

いかがなものか、と思いますが

それによって日銀発表前の米国時間に

日銀がYCCの修正に動く可能性を一定程度織り込んでしまった可能性が高く、

日銀決定後のNY市場では、ほとんど円買いが見られませんでした。

賛否ある今回のYCC政策柔軟化ですが、

なかなかに巧妙に根回しされた結果だったということかもしれません。

後は、日本の長期金利動向がとても重要となってきます。

おそらく円債需要が高く一気に跳ね上がることはないと思いますが

どういうわけか0.6%、0.7%と水準を切り上げていくようなら

円高のリスクは高まると思いますので、日本の金利動向は要チェックですね。

---------------------------------------------------

来週は雇用統計もありますので米金利動向も重要です。

週末はFRBが重要視するPCE価格指数が発表されています。

6月の米個人消費支出(PCE)価格指数は

総合、コアともに前年同月比で伸びが鈍化しています。

米個人消費支出は上向き、PCEコア価格指数は前年比で鈍化

https://www.bloomberg.co.jp/news/articles/2023-07-28/RYIAS5T0AFB401

米PCEデフレータは前年比+3.0%と前回の+3.8%から伸びが鈍化

コアデフレータは+4.1%と前回の+4.6%および市場予想+4.2%を下回る

米雇用コスト指数、2年ぶり水準に伸び鈍化-予想も下回る

https://www.bloomberg.co.jp/news/articles/2023-07-28/RYIATUDWRGG001

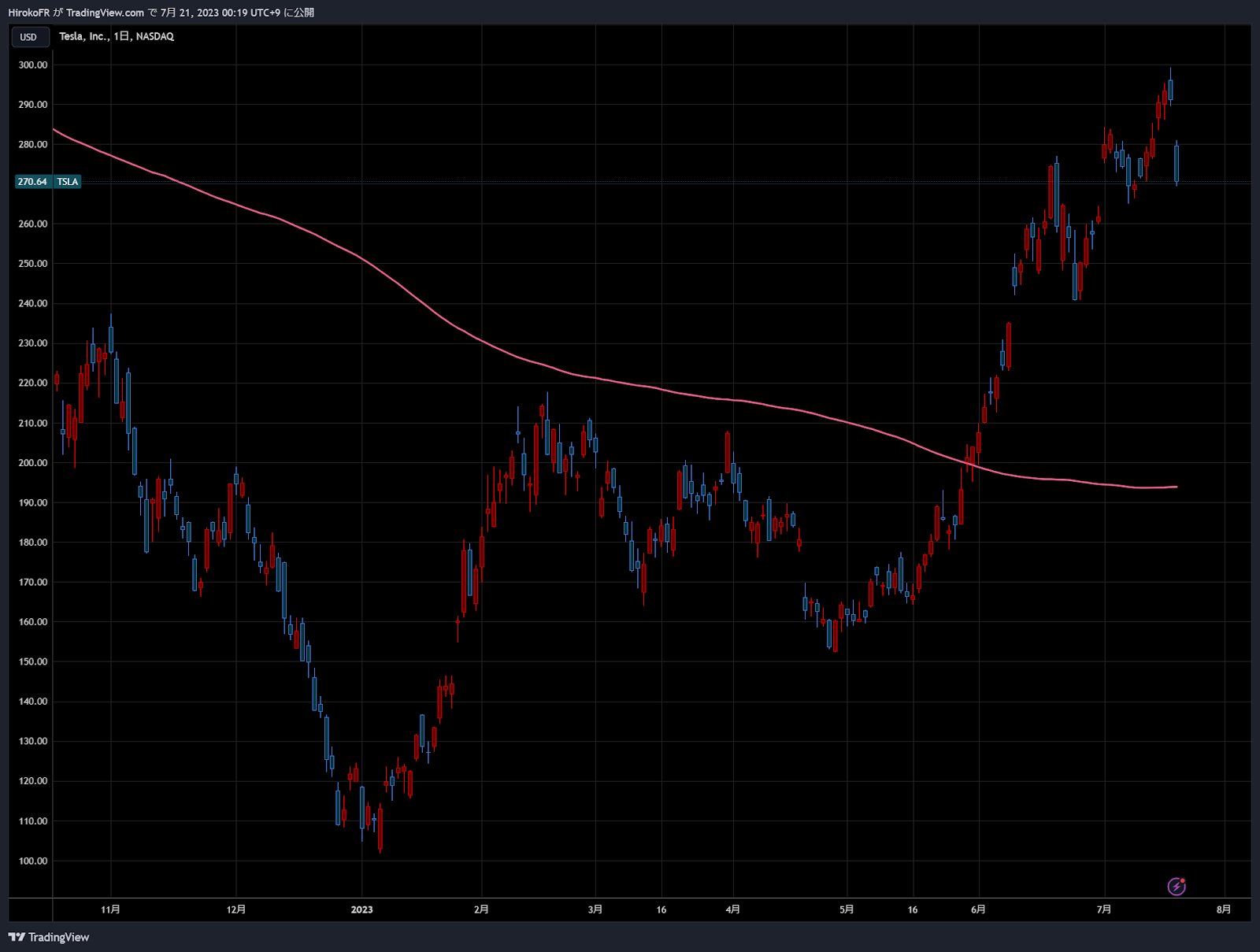

要するに、米利上げ打ち止め感がさらに広がったということで

米株は全面高となりました。

ここからは米指標が弱ければ米株が上がります。

米指標が強ければ、米株が下がります。お気をつけて。

--------------------------------------------

NOTE

■ECB要人発言

・ビルロワドガロー・フランス銀行(中銀)総裁

今後の金利決定は「オープン」

「完全に今後の経済指標次第だ」

・ECBリトアニア銀行シムカス総裁

9月利上げ休止でも打ち止め意味しない

「恐らく9月は休止」も、「10月に再利上げが必要になる可能性」

・ギリシャ銀行(中銀)のストゥルナラス総裁

ECB、9月に利上げならそれが最後だろう

・ミュラー・エストニア中銀総裁

今後の金利決定については、もはや明白ではない

■英中銀、バーナンキ元FRB議長に経済予測手法の見直しを託す

https://www.bloomberg.co.jp/news/articles/2023-07-28/RYIGN8T0AFB401

英中銀のインフレ抑制措置が遅過ぎたとの批判緩和が狙い

え、元FRB議長に英国中銀がヘルプ要請?!

31日(月)

日銀議事録(2013年1月-6月開催分)

中国製造業PMI・非製造業PMI(7月)

ドイツGDP速報値(第2四半期)

ユーロ圏GDP速報値(第2四半期)

ユーロ圏消費者物価指数(7月)

FRB四半期調査シニア・ローン・オフィサー・サーベイ(銀行貸し出し態度指数)

1日(火)

日本雇用統計(6月)

中国財新製造業PMI(7月)

米求人件数(6月)

米ISM製造業景気指数(7月)

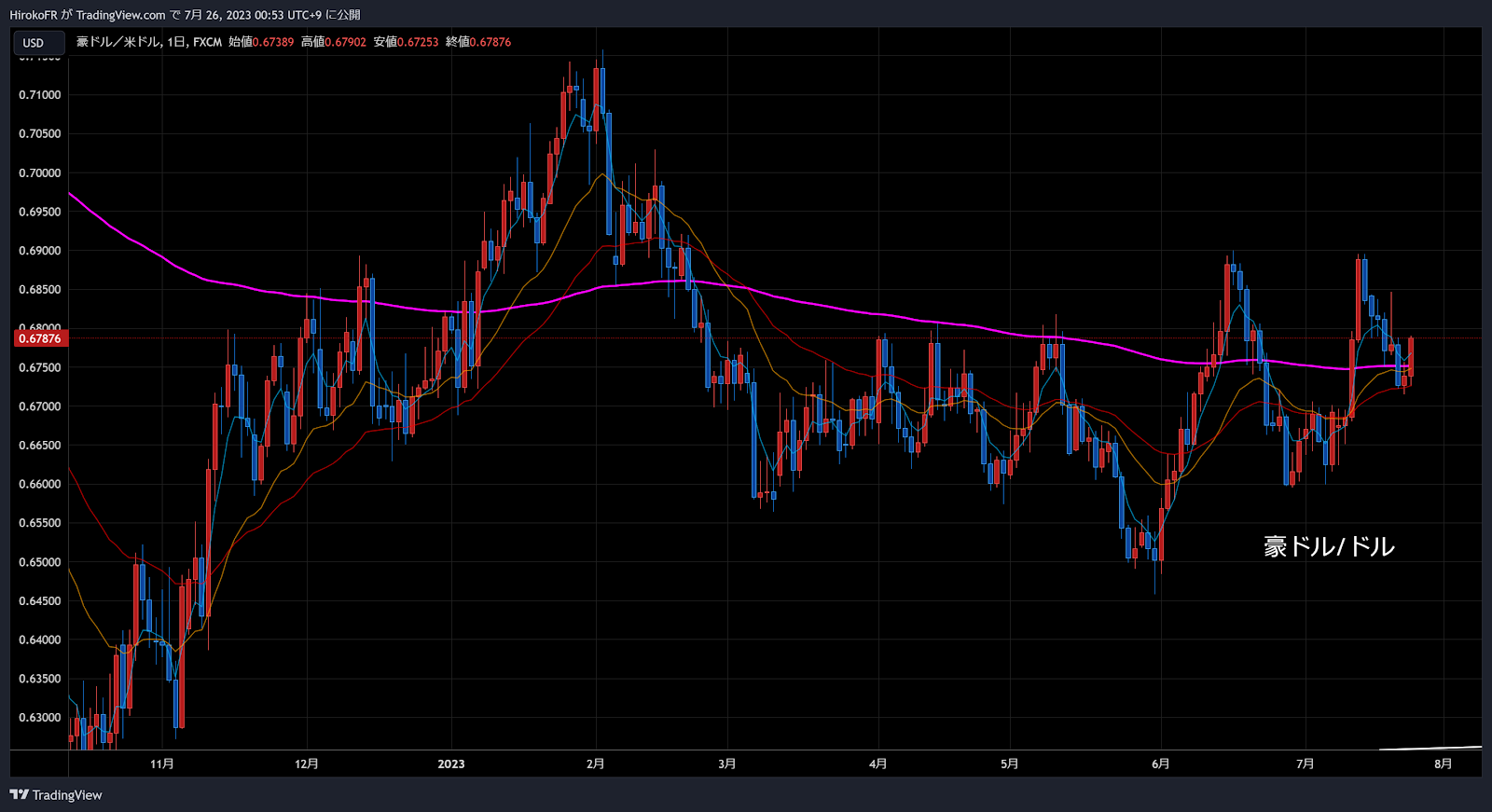

■豪中銀政策金利

7月RBA会合では利上げを見送りました(見送りは3会合ぶり2回目)

8月も金利据え置き見込みです。

わずかに0.25%利上げが織り込まれていますが。。。

豪州、インフレ率が鈍化しています。

参考

23年第2四半期CPI 前期比+0.8%(予想1.0%)

前年比+6.0(前期+7.0%)

コアインフレ率に当たるCPIの中銀トリム平均値+5.9%(5月+5.5%)

23年6月単月のCPI前年比 +5.4%(5月+5.5%)

2日(水)

日銀議事録(6月15日-16日開催分)

NZ雇用統計(第2四半期)

米ADP雇用者数(7月)

3日(木)

豪小売売上高(第2四半期)

スイス消費者物価指数(7月)

米ISM非製造業景気指数(7月)

■英中銀政策会合(BOE)

「0.25%利上げ見込み 5.0% ➡ 5.25%へ?!」(6月は0.5%利上げ)

6月の英消費者物価指数(CPI)やPMIの予想を超える鈍化で

従来の0.5%利上げではなく0.25%利上げに抑えられる見込み

(まだ0.5%利上げの可能性は残る)

参考

・英6月CPI 前年比+7.9%(前月8.7%:予想+8.2%)

前月比+0.1%(前月+0.7%:予想+0.3%)

・英・7月製造業PMI速報値:45(予想:45.9、6月:46.5)

・英・7月サービス業PMI速報値:51.5(予想:53.0、6月:53.7)

4日(金)

GPIF 4-6月運用実績

豪中銀四半期経済予測および金融政策見通し公表

米雇用統計(7月)

ユーロドル1.1080ドルショート継続ですが

ユーロ円153.96円ショートはコストで逃げました・・・。

ドル円が持ち直して上昇基調に回帰するなら

クロス円ショートはリスクが大きいですね💦

☞ひろこのTwitter

いつもご覧いただきありがとうございます。

人気ブログランキングへ