先週は注目されていた日米通商交渉への警戒が後退した週。

なかなか交渉内容が明らかにならなかったのですが

26日の日米首脳会議で新たなキーワードともに、警戒が緩みました。

日米 新貿易協定「TAG」とは 交渉開始で合意

https://www.fnn.jp/posts/00401860CX

日米首脳会談で合意したTAG(日米物品貿易協定)の交渉が始ります。

米国はFTAといっているようですが、、、

交渉中は自動車への追加関税はかけないということで当面回避されました。

これはマーケットにとっては好感されるでしょ。ひとまず、ですが。

日本の自動車業界はこの結果を歓迎しています。

※TAG=トレード・アグリーメント・オン・グッズ

物品貿易に関する交渉。投資、サービスなどのルール分野を含まないもの。

モノの関税に絞るのが特徴。

米国側は米国内向けにはFTAだと説明している、としてこれで楽観はできないとの

指摘もありますが、マーケットの反応としては日米貿易摩擦の懸念払しょくで

踏みあがった(買い戻された)という側面もあったでしょう。

先週末27日日経平均はザラバベースで26年ぶり高値を更新しました。

323.30円高の24120.04円 24124円を超えるとバブル後の高値更新。

さあ、この強さ、どこまで続くでしょうか。

今週から10月、米国は新会計年度。

日本は下期入り。

まずは明日、10/1に日銀短観(9月調査)が発表されます。

大企業製造業のDIが、3四半期ぶりの改善を示すと予想されていますが、さて。

10月2日には内閣改造・党役員人が発表される予定。

海外勢の注目が意外と高いようですね。新たな風を期待しているとかで

人事が好感されると買いやすくなるようです。

来年10月には消費増税が予定されているのですが、仮に実施を確実にするならば

大幅補正も、との期待が相場を押し上げていますが、内閣改造後本格的に

この点にも注目が集まってきます。個人的にはネガティブ要因ではないと思います。

ということで、多少押し目はあろうかと思いますが

日本株はまだ高値を更新していくんじゃないか、と考えているのですが、、、。

米国市場も堅調。

米国の4-6月期GDP確定値は改定値と同じ前期比年率+4.2%と、4年ぶりの高成長。

米株は高値圏での推移が続いています。

いよいよ10月ともなれば中間選挙に向けてのリスクも警戒されようかと思いますが

中間選挙絡みで下がったら買いたい投資家が多くて、むしろチャンスととらえるべきかと。

警戒からのショートは踏まれ続けているのが今年の米株相場です。

◆リスクは欧州。イタリア。なんと赤字財政計画を発表・・・。

9月27日、イタリアの連立政権は2019年予算概要の財政赤字目標を

GDP比2.4%とすることで合意。EUルールはGDP比3%以内ですので

ルールには抵触しないものの、黒字化する気はないようです。

欧州株が全面安 イタリア、2年3カ月ぶり下落率

https://www.nikkei.com/article/DGXMZO3592221029092018000000/

イタリア、薄氷の財政 黒字化目標は後退

https://www.nikkei.com/article/DGXMZO3590887028092018FF8000/

8月31日に格付け会社フィッチ・レーティングスはすでに、

イタリアの格付け見通しを安定的からネガティブ(弱含み)

に引き下げていますが、 S&Pグローバル・レーティングは

10月26日に格付け見直し予定。

ムーディーズも10月に発表するようです。

主要3社のイタリア格付けは、いずれもジャンク級(投機的格付け)から

2段階上ですが格下げでイタリアへの投資を見直さざるを得ない

機関投資家らが出てくるリスクが。

イタリア、ジャンク陥落なら資金「突然途絶える」リスクーゴールドマン

https://www.bloomberg.co.jp/news/articles/2018-09-28/PFRK716JTSE801

10月はこの点には留意しておきましょう・・・。

おかげでユーロはレンジ上抜け失敗し、ボックスの中へ戻されています。。。

※ユーロドル それでもボックス下値ではユーロドルを買いたい。今週買うかも。

欧州株も安かったんですが、これがまだマクロマーケットに影響するほどの

リスクではなさそうです。週末ダウは小幅ながら高かったですし。。。

ということで、イタリアリスクはどこでどんな形で

米株や日本株に影響するかわかりませんが

英国ハードブレグジット懸念や上海株下落も、無視して日米株価は上昇していますね。

これに違和感がないわけではないですが、流れに逆らわずに

足下は日米の株価の強さ、ドル円の強さについていくしかありません。

ドル円押し目を待っていましたがほとんど押し目がなくて、

113・29 円でエイやっとドル円を少しだけロングしています・・・

週明けからドカンと下がりませんように・・・。

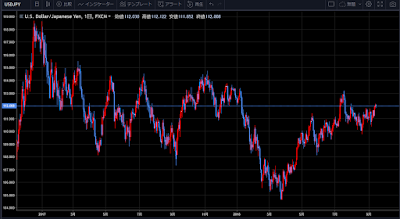

※ドル円月足 月足で三役好転確定、三角持ち合いも上抜け

テクニカル的にはさらに上値追いの形ですので、

大丈夫じゃないかな、、、、。

今週は中国国慶節、中国市場は1週間の休場です。

上海市場を意識しなくていい分、上値も軽くなるかも、、?!

日本株は押し目を丁寧に拾っていきたいと思いますが、

ドル円は随分高値で飛び乗ったので💦リスクは抑えめで参ります。

10月相場はボラティリティが上昇することで知られています。

世界大恐慌やブラックマンデー、ロシア危機などは全て10月。

その意味では楽観が市場を席捲し始めている点に警戒は必要ですね。

人気ブログランキングへ

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2018年9月30日日曜日

2018年9月28日金曜日

FOMC受けて、、、ドル高が鮮明となってきました。

★9月FOMC 予想通り政策金利を2~2.25%に引き上げ

■FOMC声明

「政策姿勢は引き続き緩和的」との文言を削除

~市場では「金融政策が以前ほど緩和的でなく、

中立金利に近付きつつあるとのシグナルを市場に発した」との指摘も

(これまでと比べて緩和的政策でなくなってきている)

ということですので、ここからの利上げペースは緩やかになると

捉える向きも出てきます。つまり、ハト派的との受け止められるわけね。

~パウエルFRB議長「緩和的の文言削除は政策変更ではない。

予想に一致しているとの判断をあらわす」と説明。

決して今後の利上げペースが変わると言っているわけじゃないとしています。

じゃあ、利上げペースはどうなるのかというと、、、

■FOMCメンバー金利見通し~2020年で利上げ打ち止めか

・2018年年内利上げはあと1回、合計4回。

・2019年3回 従来予想維持

・2020年1回 従来予想維持

・2021年0回 ←New!金利見通し中央値は3.375%で2020年と同じ

2020年までは従来予想が維持されたのですが、

今回から2021年予想が出てきました。

それが2020年と同じ見通しだったため、

現時点では2021年の利上げはないという見通しで

2020年で利上げが終わる、との受け止め方も出てきます。

これもやっぱシグナルとしてはハト派的よねぇ。

しかし、経済見通しが上方修正されています。

■経済見通し~今年と来年の経済成長率の見通しを引き上げ

・2018年3.1%(6月時点では2.8%、引き上げられた)

・2019年2.5%(6月時点で2.4%、引き上げられた)

・2020年2.0%(6月と同じ、据え置き)

・2021年1.8% ←New!

2018年、2019年の見通しが引き上げられたことで

ここからみるとタカ派的、、、ということになります。

発表後乱高下しましたが、、、1日経過してみたら

「ドル高」ですねぇ。。。。

今回のFOMC,決してタカ派的だったとは思えませんが

市場はドル買いに動いています。

※通貨インデックス一覧 またしてもドル独歩高

これが継続するんでしょうか。。。。

おかげでドル円相場は113.30円台まで上昇してます。

今日の欧州時間からドル円上昇が顕著。

う~む、月末が関係しているんでしょうか。

7月高値113.17円を超えていますので

次は114.50円近辺がターゲットとなるんじゃないかしら。

月足も形を崩すことなく終えそうです。

明日までに急落がなければ月足での三役好転確定で

三角持ち合い上抜け確定ですね。

私はFOMC受けて材料出尽くしでドル安となると思っていたので

ちょっと意外な展開。ユーロドル1.1800ドルに逆指値でユーロ買いを

おいていましたが、ギリギリヒットせず反落しており、

今日はイタリアリスクでユーロ売りが加速、レンジ下限を目指す動きに

入ってしまいました。。。。

※ユーロドル日足 黄色のボックスで推移、再び下限に向かうのか。

一部通信社が「イタリア政府が2019年予算案に関する会合を

延期する可能性がある」などと報道したことでユーロ売り。

これに対してイタリアのディマイオ副首相が、

閣僚会議が27日に予定されていることを確認。

予算協議が延期されるとの通信社道を否定しています。

でもユーロ買いにはなっていません。。。

通貨インデックスを見るとどの通貨に対しても

ドルが強含みの展開なので、イタリアの報道がなくてもユーロドルは

レンジ下限方向に落ちていったんじゃないかとも思いますが。

ん~ここからドル円ロングは勇気がいるなぁ。

押し目買いしてみようかな・・・。

ユーロドルはレンジ下限まで来たら買おうと思いますが

今は中途半端な値位置ね。

ということで、うまく乗れていません💦

ユーロオージーは昨日急落する局面が。

ロング、止めました・・・・損切です(´;ω;`)

日経平均、9日ぶり反落となりましたが

夜間取引では堅調推移です。米株が高いことと

ドル円がしっかり、ということで支えられそう。

株高が続くなら、ドル円もこのまま上がりそうね。

ドル円、今度押したら買ってみます。

昨日のFOMCでの押しがチャンスだったんだなぁ、、、、。

人気ブログランキングへ

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2018年9月27日木曜日

日経平均は8営業日続伸。93.53円高の24033.79円つ、強い!!

日経平均は配当権利落ち分を即日吸収。

権利落ち分が焼く155円程度だったそうですから、

その分を埋めてなお93円高ですから実質250円高。

権利落ちで下がるとは限らないのが配当落ちに伴う再投資。

投信や年金など機関投資家は配当金を再投資しますが、

権利落ち日の午後から出てくるともいわれているようですね。

近年、上場企業が中間配当による株主還元を積極化していて、

3月決算企業の中間配当総額は、

9年連続増の4兆8906億円と過去最高の見通しとなっています。

中間配総額はリーマン・ショック後の2009年に

約1兆8000億円まで減少したが9年間で3倍弱に増加しています。

この分の再投資というのは軽く見ない方がいいということでしょうか。

権利落ち日に下がるのは午前中まで、というように

時代が変わってきているのかもしれません。

この再投資、今日1日に集中するわけではありません。

最近では、配当分を見込んで先回りして買ってくるという特徴も

あるようですし、GPIFなど年金は月末までにかけて買う、との指摘もあり、

まだ再投資分の買いは終わっていないかもね。

※日経平均 今年のザラバ高値 1/23 24129円もあと一息

今年の高値を抜くと26ぶり高値更新となります。

ということで、ドル円も強含みです。

※ドル円日足 7月高値113.17円が目前

7月高値を抜くと114.70円がターゲット。

月足チャートを見ると結構上がりそうよ。

①三角持ち合いを上抜け

②一目均衡表、三役好転 ろうそく足が雲の上に顔を出しました。

このまま月足チャートで雲の上に抜けてくれれば強いわけですが

月足ですので、あと2日残されています。

雲の上限が111.79円。ここを下回らない限り三役好転確定。

今夜のFOMC、日米首脳会談でネガティブサプライズがなければ

大丈夫じゃないか。。。って気がしますね。

今夜この後午前2時45分から始まる予定の日米首脳会談

午前3時のFOMCが目先の難関。

午前6時からトランプ米大統領の会見が予定されていますので

ここから寝れないわね(-ω-)/

いや、最近飲み疲れているので今夜は寝ます。。。( ;∀;)

ユーロドル1.180ドルで逆指値で買い入れておきます。

ドル安に行く可能性に注文を置いておくということです。

ドル円はテクニカルは強そうなんだけど

今、傾向としてはドル安円安、一緒の方向に動くんですよね。

だから、ドル円相場は動気が大きくない。

それでもどちらかというと円安基調が強いので

足下ではドル円相場が上がってきているんだけど、、、

今夜のFOMCを受けては、円が主導する相場ではなくて

ドル主導で方向が出そうな気がします。

だから、ドル円は触らないでおきます。

ユーロオージーはまだ持ってます~

人気ブログランキングへ

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2018年9月25日火曜日

トランプ政権は対中制裁関税第3弾を24日に発効ました。

⇒2000億ドル相当の輸入に年内まで10%の追加関税。

2019年1月1日から25%に引き上げられます。

中国も600奥ドルの報復関税発動を表目しており

中国が米国との通商交渉をやめるとも伝わっています。

貿易戦争長期化の懸念が高まりから米株は売られ

ダウ平均は 26562.05(-181.45 -0.68%)

※ダウ平均

20EMAくらいまでの調整(下落)があっても不思議はない局面。

米中貿易交渉については第3弾発動はわかっていたことですし

目新しい材料ではありません。ということでこれでリスクオフ相場に転換、

ということではないのですが、さらなる上昇のためには一度下がってくれないと、、、

というようなところまで株価が伸び切ってるように見えます。

このところは米株やドル円の相関性が低下しているものの

米株が大きく下がれば、日本株にも多少影響が及ぶでしょうし、

足下上昇基調なるドル円相場も一服するかもしれません。

足下の日経平均とドル円の上昇も目覚ましいものがありましたが

今日25日が権利付き最終売買日だということを考えると

明日以降は少し売りが膨らむ可能性がありますね。

※日経平均 今日が権利付き最終売買日

まだ今年の高値を超えていませんが、越えずにWトップとなるか、

それとも一服後、再上昇で年末に向けて越えてくるか。

見極めポイントが近づいています。

今週はFOMCですね。

今回のFOMCでは2021年の見通しが出てくるというところに注目だとか。

2021年!随分先ですね、、、。

8月ジャクソンホール会合受けては年内12月利上げすらないかもしれない、

というハト派ムードが漂ったのですが、

足下では12月利上げ織り込みも高まっています。

一部政策担当者は長短金利の逆転を引き起こさないよう利上げを

一旦打ち止めにする必要があると主張していますが一方で、

米国の失業率は現在3.9%と歴史的な低水準にありますし、

インフレ率から見ても、現状では継続利上げが妥当との見方が支配的ですね。

しかし、FOMCで利上げがあるからと言って、ドル高にあるとは限りません。

むしろ、利上げでは材料出尽くしでドルが下がるパターンが多い。

トレンドとしては利上げを材料にドル買いとなったのは

最初の利上げの2015年12月まででした。

それ以降は実はドルは紆余曲折あるものの下落基調なんですよね。

ということで、年末に向けてはドル安となるんじゃないかと思っているのですが、

ECBドラギ総裁が「ユーロ圏の基調的インフレはかなり力強い」と述べたことで

ユーロドルが急伸する局面が。このユーロの上昇は行って来いとなり

トレンド化しませんでしたが、ユーロドル相場はレンジ上限で高止まり状態。

もう一押しがあれば上昇トレンドに発展しそうな気がします。

ということで、ユーロドル、ポンドドルなどのドルショート狙いなんだけど、

その前につい、ユーロオージーのロングポジションを作ってしまいました。

値動きがわかりやすいんです。

※ユーロオージー日足 ちょうど0.382%押し完了

西原氏がこのところ、新興国、資源国通貨やら米ドルに資金が流れる動きは

米ドルから欧州通貨に変わりつつあることを指摘していますが

その意味でユーロオージーなどはこの新たなトレンドの中では

解りやすい通貨ペアなんですよね。。。

コストは1.6203ドルです。

日米通商交渉は25日NY朝に延期。

私はそれほど警戒していないのですが、

ヘッドラインリスクはあるかと思いますので

ドル安円高方向に大きな調整があるかもしれません。

ここからのドル円ロングは押し目を待ってからですね。

人気ブログランキングへ

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2018年9月23日日曜日

ポンドがポンドらしさを発揮して乱高下してます(;'∀')

ポンド下落、英国のEU離脱交渉が難航-フラン上昇

https://www.bloomberg.co.jp/news/articles/2018-09-21/PFF9WTSYF01U01

メイ首相はロンドンで声明を発表し、悪い合意ならない方がましだとあらためて強調。首相は交渉が「袋小路に陥っている」と話した。首相発言を受け、ポンドはドルに対し一時1.6%下落した。

※ポンドドル日足 15分足

ポンドドルロング1.3131⇒1.3224ドル

ポンド円ロング147.23円L⇒148.98円で逃げています。

15分足で見ていますが前日につけたポンドドルが直近安値を下回ったことや、

ポンドドルが注目していた200EMAにタッチしたこと、

そして東京は3連休前であることが理由。

同じタイミングでポンド円も一緒に手仕舞いました。

ブレグジット交渉で乱高下のポンドですが、メイ首相のこの発言は余計でしたね、、、。

順調に上昇を続けるムードでなくなったので利食いを優先したのですが

この展開なら途転売りが最も妙味ありのトレードでした。

FTSEをロングしたいと思って虎視眈々と安値を待っているのですが

ポンドが下がったせいで、むしろFTSEは上昇しちゃって

エントリー機会は遠のいたような。。。

※FTSE

ポンドが急落したからといって、

他市場に大きな影響が出たかというとそうではありませんでした。

ブレグジット問題はローカル材料になりつつあるんでしょうか。

ブレグジットが決まった2016年はポンド円主導で

ドル円も下落を強いられたのですけどね。

さて、日本は自民党総裁選で安倍首相の三選が決まり、

出尽くしから売られるとの警戒もありましたが21日も195円高で6日続伸。

一時24000円大台まであと29円に迫る場面もありました。

日経平均株価は6日連続高となり、この間の上げ幅は1265円、

8月13日に付けた直近の安値21851円(ザラバ安値)から値幅にして2018円の上昇。

これが来週も続くのかどうか。

日本株市場は国土強靭化としての財政出動期待も織り込まれているようです。

24日に日米通商交渉協議、26日に日米首脳会談。

有識者間には日米通商協議に根強い警戒があるものの、市場は楽観的ですね。

そして米株も強い。ダウも21日は86ドル高と連日で過去最高値を更新です。

今週はFOMCですが、今回9月会合での利上げ織り込みはほぼ確実ですので

利上げそのものよりも、その後のFOMCメンバーらの利上げ見通し(ドッとチャート)や

経済見通しが注目となります。もちろんパウエルFRB議長の会見も、ね。

現状では12月利上げも固そうなセンチメントですが、やはり新興国経済への懸念は

小さくありません。

また、2年債と10年債の金利差縮小~逆転への警戒もポイントです。

個人的には、足下ではまだ利上げサイクルの中にあるものの、

今年前半までに見られた「来年3回の利上げ観測」には

市場が懐疑的になっているように感じています。

ユーロが底入れしたように見えますし(まだ底値圏のレンジの域を出ませんが)

ポンドもブレグジット交渉で波乱含みで先週末こと暴落となりましたが

悲観から売り込まれる下落トレンドは終了し、

買い戻しのサイクルに入っているように見えます。

米中貿易摩擦に揺れる豪ドルについてはまだ何とも言えませんが、

ドル独歩高の流れからは脱却しているように感じるんですよね。

※ドルインデックス 8/15でトップアウトして1ヵ月が経過…

※米10年債金利は3%台へ

米金利が上昇しているのに米ドルが上昇してこないんですよ。

これで今週9月FOMCで利上げがあったからといってドル高になるでしょうか。

むしろ材料出尽くしでドルが売られ

ユーロドルやポンドドルは上昇しちゃうんじゃないかなと思ってます。

ただしその場合でも、ドル円はあんまり下がらないと思いますが、、。

※ドル円 目先は7月につけた年初来高値113.15円をうかがう展開

というのも、市場がリスクオフではないから、ですね。

株価が大きく下がるようなことがあればドル円も下がるかもしれませんが

現状のような全般ドル安の流れでも、昨今の為替市場は

「ドル安円安」のカップリングなので円高にはなりにくいんですよね。

ということで、今週もドルショートの方向でポジションを作ろうかと思っています。

ユーロドルとかポンドドル狙い、、、でしょうか。

※ポンドドル日足 200EMAで押さえられるも大循環分析ではまだ上昇トレンド維持

※ユーロドル こちらも200EMAに引っかかってますね。押し目買いスタンスで

人気ブログランキングへ

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2018年9月21日金曜日

ドル安円安になってますね。要するにリスクオン相場です。

9月の株氏市場は月間騰落率も良くないとか、

リーマンショックから10年とか、

中間選挙アノマリーでは選挙前に株が下がるとか、

米中貿易摩擦の影響とか日米通商交渉もスタートするとか

とにかく慎重かつ警戒の声が強かったのですが

踏み上げ相場に発展しています。

日経平均は場中の高値で19日23800円台まで上昇しました。

今日20日総裁選は安倍首相の三選が決まりましたが

材料出尽くしで売られるか、と警戒されましたが

瞬間ノイズ的に下がる局面はあったものの終わってみれば日経平均2.4円高で続伸。

今夜の先物市場では23850円台まで上昇しています。

そして今夜は米国ダウ平均、8ヶ月ぶりに最高値更新!

米株も絶好調です。今年はアノマリーとかサイクル無視…?!

※米国株価インデックス3指標と日経平均日足

Chart:TradingView https://jp.tradingview.com/chart/

ということで、ドル安円安。

ドル円はそれでもまだ112.50円台。

日経の上げ幅を見ると地味に見えますが、、、。

※ドル円日足

Chart:TradingView https://jp.tradingview.com/chart/

まだ7月の高値113.17円に届かず。

それでも今年1月の高値が113.40円近辺ですので7月高値を超えたら

年初来高値更新も目と鼻の先ですね。

日本株の強さは、安倍三選が確定したその先には復興名目での

巨額の補正予算への期待があるようで、

海外勢はそれを見込んで買い戻しているとの指摘も。

年前半売り過ぎましたので買い戻すだけでものすごいインパクト。

そして円安、為替のほうはというと、、、、

日本の生保、海外資産への投資意欲旺盛-質への逃避の円高阻む

https://www.bloomberg.co.jp/news/articles/2018-09-20/PFCF1J6KLVR401?srnd=cojp-v2

日本の生保の6月末資産合計は377兆8000億円。16年6月時点での海外資産の割合は18%だった。今月公表の別の対外収支報告によれば、各社は4-6月期に外国株式の2倍の外債を購入した。

本邦機関投資家らの海外投資が円売り外貨買いとなり円高を阻んでいるようです。

日経平均は23000円が長いことレンジ上限となっていたものを

抜けてきたのでテクニカル的には大変強い相場で

このまま年初来高値を目指す展開だと思います。

値ごろ売りはリスクが大きい局面ですが、

年初来高値を超えてなお強い相場かと問われると

24日からスタートする日米通商交渉もありますし、

ここからの高値追いには注意が必要ね。

日経平均は年初来高値24129円、ドル円は113.40円まで来たら売り圧力も

強まろうかと思いますが、そこを抜けちゃうと大相場に発展します。

まずは、そこまでの上昇があるかどうか、、、ですね。

市場関係者は米長期金利に注目しているようですが

10年債ではなく30年債を意識しているのだそう(by西原宏一氏)

※米30年債利回り2003年から月足

長期下落トレンドのレジスタンスは越えているので

金利低下の時代は終焉。ただしまだ下値圏もみあいのままです。

3.25%が長いことキャップしていますね。

これが足下の金利上昇で抜けそう、、、、ということで

抜けて金利が急伸すれば株式市場に影響しますので要注意です。

******************************************

ドル安円安である、というのは通貨インデックスを見れば一目瞭然。

※通貨インデックス

私はポンドドルとポンド円のロングを持っていますので、正解ポジ。

ブレグジット交渉リスクでノイズ的に急落もするのですが

今日はリディントン英内閣府担当相の

「EU離脱をめぐる交渉は、合意までの道のりを85-90%進んでいる」

「困難はあるものの、引き続き楽観的にみている」発言を好感した他、

8月の英国小売売上高が前月比+0.3%

(予想:-0.2%、7月:+0.9%←+0.7%)と

なったことなどでポンドが大きく買われています。

ポンドだけじゃなくてユーロも買われていますし、

オセアニアも買われていますので

結局ドル安なんですけどね。

ポンドロングポジションは継続してます。

日経、ドル円が年初来高値に接近するギリギリまで持てれば。。。

人気ブログランキングへ

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2018年9月19日水曜日

今日18日火曜の日経平均が強かったことに意外感を持つ関係者が多かった印象です。

※日経平均 18日火曜終値 23420.54円(+325.87円)

Chart:TradingView https://jp.tradingview.com/chart/

だってNY時間終了後に米国が中国に対して報復関税をかけることを

正式に表明したんですもの。

それに、昨晩のダウも安かったですしね。

※週明け17日月曜ダウ平均 26062.12(▼92.55 )

Chart:TradingView https://jp.tradingview.com/chart/

ダウ、今夜は200ドル近い上昇です。

まもなく高値奪還しそう。すでに年初来の高値は更新しています。

米国の報復関税発動に中国も応戦する模様で、

米中貿易交渉は落としどころが見えません。

新協議の可能性はほとんどなくなったんでしょうか・・・。

中国、600億ドルの米国製品に報復関税へ 24日から

https://jp.reuters.com/article/usa-trade-china-response-idJPKCN1LY2AR

トランプ大統領は本気。更なる報復措置も考えているようです。↓

米大統領、中国が貿易通じ中間選挙に影響と批判 追加報復を警告

https://jp.reuters.com/article/usa-trade-china-trump-election-idJPKCN1LY2BK

これ、センチメントが弱気に傾いている時のニュースなら

リスクオフですよね。

中国上海総合が売られ、日本株が売られ、豪ドルが売られるはず、、、

ところが、今日の日経はあの強さです。

今日は渦中の中国、上海総合も強かった。これも一因ですが、

日経はテクニカル的には長いレンジ上限のブレイクですから強いですよね。

ファンダも決して弱くないんです。

日銀が発表している大企業の想定為替レートは107円台。

保守的な企業は105円くらいにしているようですが現状110円を超えています。

企業業績を見ると7-9月期の決算が出る時には上方修正見込まれる環境で

日本株は年前半、あまりにも売り込まれ過ぎて放置されていた、ということでしょうか。

ということで、全般リスクオンムードとなる中、ドル円相場も112円台へ。

先週大倉キャプテンが指摘していたM&A玉など実需玉が

まだ残されている可能性もありますが、それも含めて相場です。

通貨インデックス一覧を眺めてみると、円安が顕著です。

他方、豪ドルやカナダが強い。

資源関連が強いというのは意外ですね。

米中がもめれば貿易リスクから資源価格下落、

豪ドル売りがこれまでのセンチメントでした。

米中は相変わらずなのに、資源国通貨が立ち直ってきたという点は注目です。

※通貨デックス一覧

上海総合が力強い陽線をつけたことも好感しているんだと思いますが、、、

※上海総合指数 特に新しい材料が出たわけじゃないのですが。

Chart:TradingView https://jp.tradingview.com/chart/

市場が意識している 2655.66 のポイントを割り込んでずるずる落ちるかと

思われたのですが、ここは割らせないという当局の強い意志を感じます…。

買い介入でもしているんじゃないかしら(憶測)

ということで、銅価格がこの切り返し。

※銅日足 力強い陽線が。

これを受けて豪ドルが上昇しているということね。

でも中国が置かれている現状から長期的に豪ドルを買う気にはなれません💦

力づくで上海総合を支えているだけ、という可能性もありますし。

ということで、私は欧州通貨狙いとしてましたが

今日ポンドドル、ポンド円でポジションを作りました。

※ポンド円 日足

先週連休前に一回降りちゃってたんですが、再エントリーです。

ポンド円は200EMAを超えてきました。

また、5EMAに沿ってきれいに上昇しています。大変強い形。

コストは147.23円

※15分足 私は15分足をよく使います。200EMAがきれいにサポートしてますね。

ポンドドルも同様に15分足が機能してます。

※ポンドドル 15分

※ポンドドル日足 200EMAくらいまで戻るかな??

ブレグジット交渉で手が出しにくいポンドですが

投機筋ポジションは売り越しが減少傾向。買戻し主体で上昇してきています。

ブレグジット問題がなければ、インフレ率に注目なんですけど、

7月の英消費者物価指数(CPI)は、前年同月比2.5%上昇していました。

伸び率が前月比で拡大するのは2017年11月以来8カ月ぶりです。

英CPIは昨年11月の3.1%をピークに低下を続けてきましたので、

インフレ低下が止まったのかどうか、今週19日発表される8月分のCPIには注目。

そもそも英国は2017年11月に10年ぶりの利上げに踏み切って以降、

利上げサイクルにあります。直近では8月に利上げしたばかりですが。

ユーロは案の定レンジなので、見送りです・・・。

人気ブログランキングへ

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2018年9月17日月曜日

12日、米国が中国との新たな通商協議を提案、13日中国もこれを受け入れた。

新協議はワシントンで9月27~28日に開く方向で調整中。

と報道されていたのですが、週明けになって中国が拒否するとかなんとか(;´・ω・)

米中通商協議開かれない恐れ、中国が提案拒否検討-WSJ紙

https://www.bloomberg.co.jp/news/articles/2018-09-17/PF6DOY6S972901?srnd=cojp-v2

12日の新たな通商協議の提案ニュースを受けて

先週はリスクテイクムード気運も高まるかに見えましたが、

トランプ大統領、関税かけるのをやめるって言ったわけじゃなくて、、、、

米、対中関税第3弾の正式表明17日にも 米報道

https://www.nikkei.com/article/DGXMZO35439030W8A910C1000000/

これを受けて、中国は新通商協議受けいれ拒否を検討に変わったってことかしらね。

どうも楽観は定着、本格化しない模様。

米中通商協議はテールリスクであり続けるということになります。

先週は安倍首相の発言も警戒を呼び起こしたようです。

金融緩和「出口」道筋 3年以内に 首相、出口戦略に初言及 https://www.sankei.com/politics/news/180914/plt1809140060-n1.html

「ずっとやっていいとは全く思っていない。任期のうちにやり遂げたい」と述べ、次期総裁任期の3年以内に金融緩和を縮小する「出口戦略」へ道筋をつける考えを示した。

ん~出口に言及というとらえ方はやや前のめりかな。

任期中にやり遂げたいと述べただけです。

つまり、まだ続きます。

ただし、20日の総裁選で安倍首相が三選を決めても、

アベノミクスは残り3年しかないという見方をすれば、

メディアは、緩和継続はもう長くないという書き方になりますし、

出口という新たなテーマでのトレンドを取ろうとしてくるのが市場です。

大倉キャプテンはもう出口に舵を切っているとおっしゃってますね。

大倉キャプテンといえば、先週のドル円上昇は実需によるものの可能性が高いと

YMTV本音で言わせてセミナーでおっしゃっていました。

①日本のヤフー株、米投資会社が全保有株売却

https://www.sankei.com/economy/news/180911/ecn1809110011-n1.html

これでアルタバは4800億を調達する見通し、

ということでおよそ5000億のドル買い円売り。

アルタバにある日本ヤフーは円で評価されているのでこれを放出するとなると

アルタバはヤフージャパン株(円)を売るということが

ドルを買うということに繋がる、ということかな。

②ルネサスが米半導体を7000億円で買収 自動運転へ注力

https://www.sankei.com/economy/news/180911/ecn1809110014-n1.html

これで外為市場で合計1兆2000億のドル買いが発生していた可能性を

指摘する向きがあります。

必ずしもこれらのフローは外為市場のドル買いという形で行われるとも

限らないのですが、市場関係者の間でこの影響を指摘する向きがあるため

先週112円台まで上昇した裏にはやはり為替も起きてたのかもしれませんね。

仮にそうだとするならば、、、、ここからの相場

それらの実需玉がすべて出てしまったら、

ドル円は上昇できるのかどうか、がポイントとなります。

市場には現代版プラザ合意への警戒も渦巻く中で

(そうなればドル安です)

先週発表された米8月のCPI(消費者物価)はやや弱めでした。

米8月消費者物価指数:前年比+2.7%(予想:+2.8%、7月:+2.9%)

前月比+0.2%(予想:+0.3%、7月:+0.2%)

米8月消費者物価コア:前年比+2.2%(予想:+2.4%、7月:+2.4%)

前月比+0.1%(予想:+0.2%、7月:+0.2%)

被服費が前月比で70年ぶりの大幅マイナスを記録ってのが気になりましたね。

被服費の指数は1.6%低下、ファッションにコストかけないのが今風なのかな。

バブルのころってブランドの服をローン組んで買ったものですが

今はファストファッションのほうがおしゃれだという時代ですね。

それでも、先週米金利は上昇基調を続けていました。

※米10年債利回り

Chart:TradingViewhttps://jp.tradingview.com/chart/

先週のドル円上昇は金利上昇と歩調を合わせていたと解説されれば

それも間違いではないのですが、さて、実需玉がまだ出てくるのか、

それがあってもなくても、ドル円は上がったのか。

ただ、結局はレンジなのよね。

※ドル円日足 米金利もそうですが。。。

Chart:TradingViewhttps://jp.tradingview.com/chart/

この秋から年末に向けては、このレンジがどちらかに抜けると思うんだけど

どちらか、ということを決め打ちせずに柔軟なトレードを心掛けたいです…。

先週末、ユーロドル、ユーロ円、ポンド円ロングを手仕舞ってしまっているんだけど

週明け欧州時間からドル安が加速しており、クロス円が上昇しています。

全てのポジション継続が正解だった?!

通貨インデックスを見てみると、、、ドル独歩安再開?!

ポジション再構築は出遅れてしまってできていません。

今週もドル売り、クロス円ロング方向で好機を狙いたいと思います。

***************************

さて先週は、トルコ、ECB、BOEの金融政策会合が。

まとめておきます。

■英国☆BOEは金融政策据え置き。(前回8月に引き上げたばかりでしたので、予想通り)

・7-9月期のGDP見通しを+0.4%→+0.5%へ引き上げ。

・英MPC議事要旨

「いかなる利上げも緩やかなペースで、限られた範囲となる可能性が高い」

「継続的な引き締めが必要」

「貿易や新興国市場など世界的なリスクが増している」

■欧州☆ECBは金融政策の現状維持を決定。

・QE(量的緩和)を年内に段階的に終了すること、

利上げ開始は早くとも2019年夏以降であることを改めて確認。

・今年と来年の経済見通しを小幅下方修正。

・ドラギ総裁会見

「経済には基調的強さがあり、貿易摩擦の悪影響は乗り切れるとの楽観的な見解」

「ただし、保護主義の台頭が世界経済の下方リスク」

■CMB:トルコ中央銀行 政策金利17.75%→24.00% 6.25%の大幅利上げ

・市場予想の中心は3~4%程度で想定を上回る利上げを受けトルコ反発。

・CMB声明

「インフレ見通しに関する最近の動向は、物価安定への重大なリスクを示す」

「物価安定を支援するため、強力な金融引き締めを実施することを決定した」

必要な場合には追加利上げを行う姿勢を示す。

先週は、トルコの利上げで新興国通貨安がもたらすテールリスクの後退が

マーケットのセンチメントを好転させた側面があります。

人気ブログランキングへ

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2018年9月14日金曜日

ユーロドルとユーロ円、ポンド円ロングポジ、

先ほどすべて手仕舞いました。

東京は3連休ですし、そもそもユーロドルはレンジだと考えているのですが、

その上限レベルまで来て力尽きた印象なので、、、。

※ユーロドル

ユーロドルが下落するならユーロ円も、です。

ということでユーロ円も手仕舞い。

ドル円が強いとも思えないのでクロス円全般もそれほど伸びないでしょう。

ポンド円に関しては、テクニカル的な抵抗局面まで到達。

下落トレンドのレジスタンスまで上昇してきたことと

200EMAでピタリと重なるポイントですね。

大倉キャプテンのシステムでもポンド円は買われすぎサインが出たとか。

※ポンド円

ということで、先ほど

ユーロ円128.98円ロング→130.68円で

ポンド円144.74円ロング→146.57円で手仕舞い

ユーロドル1.1538ドルロング→1.1683ドル(1.170ドル利食い目標でした)

週マタギでは為替はノーポジです。

来週の戦略はまた日曜に。

人気ブログランキングへ

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2018年9月13日木曜日

今夜の話題はこれ。

米、中国に新たな貿易協議開催を提案 追加関税発動前に

https://jp.wsj.com/articles/SB12541653201849823980704584467552679889802

トランプ政権が中国からの輸入品に対する追加関税を発動する前に、中国政府が米政権の懸念に対応する機会を与える狙い

中国がこれに応じるのかはまだ報道されておらず、

新たな貿易協議が実現するか否か、そしてその席でマーケットにポジティブな

話し合いと合意がもたらされるのかなど、全くわからないのですが、

米中貿易摩擦激化で売り込まれていたセクターの買戻しが大きくなっています。

人民元、上海株下落のプロキシーとして売られてきた豪ドル。

※豪ドルドル 15分

豪ドルだけではありません。NZドル、ユーロ、ポンド、カナダなど軒並み高。

※ドルストレート通貨一覧 15分 つまり米ドル安ね。

豪ドルが上昇したことで、「豪ドル円」主導でクロス円も全般上昇。

※クロス円一覧 15分 ドル円以外のクロス円が一斉に上がりました。

通貨インデックスを見ると、ドル独歩安。

※通貨インデックス一覧

クロス円上昇で円安かと思ったんですけど、ドル安が効いて

ドル安円高となったことが足を引っ張って円全面安ではないんですね。

特にカナダ、豪ドル、キウイの切り返しが大きい印象です。

昨日キウイドルショートを買い戻しておいてよかったわ。

トランプ政権が貿易交渉にも柔軟な姿勢を見せたことへの買戻しでしょう。

貿易摩擦への警戒の緩和、ドル安が顕著となったことでコモディティ市場も反発。

※CRBインデックス

お、なんか下落トレンドから脱却できそうな予感。

※ドル建てゴールド

これも底入れしたような・・・・。

2番底完了みたいな形に見えます。

※ブレントオイル 日足

ブレント原油なんか、高値更新しそうよ。

原油市場は貿易摩擦リスクでも、イランとの原油取引停止の再制裁による

供給リスクなど独自材料が豊富であまり下げていませんでしたが

ここでトリプルトップとなって下落するか、

このレンジを上方向にブレイクするかの瀬戸際。

レンジブレイクで原油高値更新なら、コモディティ市場全般に弾みがつくでしょう。

コモディティが巻き返すならばおそらくこのドル安は続くということね。

だとすると、ドルストレートでのドル売り外貨買いが一番いい、

ということになります。

ドル円が下がると、クロス円は妙味なし、なんです・・・・。

ということで、ユーロドルロングは継続。

ユーロ円、ポンド円も今夜のニュースで上昇したのですが

ドル円が足を引っ張って伸び切らず。。。

もう少しユーロ円ポンド円のロング粘ってみます。

貿易摩擦へのリスク緩和でリスクオン相場となるなら

ドル安、円安となるというシナリオも残されていますので・・・。

人気ブログランキングへ

【人気ブログランキングへ登録しています。応援ありがとうございます。】

※本レポートにて豊トラスティ証券株式会社が提供する投資情報は、あくまで情報提供を目的としたものです。したがって銘柄の選択、売買価格などの投資にかかる最終決定は、弊社の重要事項説明を十分にお読みいただき投資家ご自身の判断でなさるようにお願いします。

※また、本ブログ内にて提供される情報は豊トラスティ証券株式会社が信頼できると判断した情報源をもとに弊社が作成したものですが、その内容および情報の正確性、完全性または適時性について、豊トラスティ証券は保証せず、また、いかなる責任を持つものではありません。

※ブログ内容についてその表現や記述、データその他に関しましては、著作権法などの法令により保護されており、個人の方の私的使用目的以外での使用や他人への譲渡、販売コピーは認められていません(法律による例外規定は除きます。)。

以上の点をご了承の上、本ブログをご利用下さい。