英米勢のメモリアルデーの祝日、3連休明けの30日㈫

為替市場はリスクオフ気味の展開を強いられました・・・・。

株式市場、日経平均は ▼4.72円 19677.85円 今日もまた小動きながら

大きな下落ではなかったのですけれど、為替市場ではドル円相場が

東京時間10時台には110.70円台まで下落、欧州時間に反発するも

現在NY時間に再び110.60円台まで円高ドル安が進行しています。

ドル円相場で円高になるような材料があったか、、、というとそうではありません。

今日のドル円の下落、日本株の上値を重さの背景にあったのは欧州からのニュース。

ユーロが下落したことで、ユーロ円が下落する羽目となり、

ユーロ円の下落がドル円の下落を演出することとなった、、、ということのようです。

欧州から出てきたユーロ下落のニュースは、、、

★イタリア:総選挙前倒しへ前進も-選挙法改正で合意に近づく

https://www.bloomberg.co.jp/news/articles/2017-05-30/OQQTWV6S972801

イタリアのレンツィ首相が

ドイツとほぼ同時期の秋に総選挙を実施すればイタリアを巡る市場の

不透明感を抑えられると語ったことで、選挙の前倒しの思惑が広がった模様。

イタリア選挙は来年の予定ですが、ドイツと同時期ということは

この秋にも選挙を実施したいという意向があるということね。

実施できるかどうかは別ですが、イタリアの債務問題は市場のリスク要因として

意識されていますので、こうしたニュースはネガティブに作用するんでしょう。

★ギリシャ、「追加融資受け入れ見送り検討」報道を否定

https://www.bloomberg.co.jp/news/articles/2017-05-29/OQQ2N96VDKHS01

ギリシャは7月に75億ユーロの債務返済義務があるのですが

新たな融資が無ければ支払うことはできません。

上記記事で否定された事実というのはドイツのビルド紙が

「ギリシャ政府が「債権者が債務の軽減で合意しないかぎり、

次回分の融資約70億ユーロ受け取らない選択肢を検討している可能性」

と伝えた事実。ギリシャが融資を受け入れないということは。。。。

デフォルト危機再び?? ・・・もう何年も繰り返されているネタなので

それほど深刻なニュースとはなっていないと思っているんですが、

今日に限っては他のニュースとも相まって、材料視された、と指摘されていますね。

★それからEUの金融政策について今後も緩和政策が継続する方向の

ニュースがいくつか出てきたことが、

これまでのユーロ高の是正にもつながったようです。

先週までは「トランプ大統領」のロシアゲートとかG7での評判がどうとか、

6月のFOMCでの利上げの織り込みだとか、米国のドルがテーマで

為替市場が動いていたんだけど、為替市場の主役はドルからユーロへとシフトしつつ

あるんでしょうか?!今更ギリシャとかイタリアでドル円さがるんだなぁ。。。

もっとも、30日以降には元FBI長官のコミー長官の証言があるとかないとか、

また、今週末6/2には米雇用統計が予定されていますので、

結局はドル主導の相場に戻るんじゃないかと思っていますが、

ドル高を望まぬ米国というのはトランプ大統領の発言からも明らかであり、

これからは矢張り市場の主役はユーロ、その出口論議、テーパリング、利上げなどが

新味のあるニュースとして為替市場を動かすのかもしれません。

今日のイタリアとかギリシャなどというニュースで

ユーロが崩れ、巡り巡ってドル円下落を誘引した事実は意外と侮れません。。。

******************

EU発、、、だけではなくて、英国からのニュースも油断なりません。

イギリスメイ英首相は昨日29日、ブレグジット/EU離脱交渉について、

「必要ならば(EUとの)合意なしに離脱する用意がある」と表明した模様。

え??合意なしに離脱する???

世論調査ではここ一週間で労働党が急速に追い上げていることが報じられており、

メイ首相率いる保守党が追い上げられているようなんですが、

だからといって、話し合い放棄とも受け止められる合意なし離脱の用意というのは

失言なんじゃないの。。。と驚いております、、、

勝手に自国で国民投票してEUという枠組みからの脱退を決めた英国。

そういう勝手な国が 後に続かぬように、EUとしては英国に厳しい離脱条件を

突き付けているのですが、メイ首相はそれが面倒にあんったってことでしょうか。

「悪い合意なら合意しないほうがまし、交渉から立ち去る用意がある」

聞くところによるとメイ首相って結構ヒステリックなんですって、、、

こんなゴシップ的な表現はいかがなものかと思いますけれど

しかし、EUからの離脱を勝手に自国の投票できめて、

離脱条件が厳しいなら、それを無視するわ、っていう我儘が許されるなら

それはEU加盟の他の国でも、じゃあ、ウチもEU脱退したほうがいいじゃん、

離脱の厳しい制裁条件は無視無視~ってことになると、収拾つかないでしょ。

今日のリスクオフ的相場の背景には、欧州のギリシャ、イタリアのニュースだけ

じゃなくて、このメイ首相の勝手な発言もあったんじゃないかと思っています。

わがまま言われた側のユーロ下落に燃料投下、という材料になったんじゃないかな。

ということで、欧州、英国のニュースも意外とドル円を動かすことが

確認できた今日、、、まだドル円ロング継続です!💦

110円台には本邦機関投資家勢の買が口を開けて待っているので

そんなに大きく下げないと思っています。。。

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2017年5月31日水曜日

2017年5月30日火曜日

今夜はメモリアルデーで中英米市場が休場、動意薄かと思われますが、

今日の東京マーケットもやる気が全く感じられませんでしたね。

東証一部の売買代金は1兆7928億円、売買代金は12億7453万株とか、、、閑散。

海外勢が入ってこない相場だということで商い低迷は仕方ありませんが

閑散に売りなしとは言ったもので、日経平均もマイナス4円にとどまり健闘した印象。

今日はマザーズとかジャスダックとか新興・小型銘柄が湧いていましたね。

個人投資家主体だったようですが、さて、5月第3週に売り越しに転じた海外勢、

明日からどのように動くのか・・・・。

日経平均は20000円前後のリンク債が1兆円規模で防戦売りを引き起こしていると

指摘されている中で、PERは割り安、海外勢は日本株はアンダーウエイト

(日本株保有比率が低い)などとして、弱気する必要はないとの見方も。

ただ、騰落レシオが140%台というのが過熱感を指摘する向きもあって

強気と弱気が拮抗している感じよね。下がったら買い、のスタンスで行こうとは思いますが、

こういう商いの薄くて方向感のない時は、参入したくないですね(;^_^A

今日の仕事で気になる情報は、、、

G7のトランプ大統領の横柄なふるまい、、、じゃなくて、

G7で米独の溝が埋められなかったこと。

メルケル首相はG7を受けて「同盟国に依存できる時代は終わった」と発言。

これは米国、英国を指していると思われ、大西洋同盟に亀裂が生まれたと解釈できるとか。

独首相「同盟国に頼れぬ」 米トランプ政権に不信感

http://www.nikkei.com/article/DGXLASGM29H6Q_Z20C17A5FF2000/

この発言が物議を醸しています・・・。

◆ニューヨーク株式相場が過去最大の22.6%の下落率を記録した

1987年10月19日のブラックマンデー前夜に酷似しているという指摘。

ブラックマンデーのトリガーは為替・金融政策を巡る

日米独の政策協調のほころびとされています。

1985年9月に決められたプラザ合意によって始まったドル安とマルク安に歯止めをかけるため

87年2月に、G7(米国・日本・英国・西独・仏・伊・加)がドル安の歯止めをかけようと

「ルーブル合意」が宣言されました。

G7は過度なドル安に歯止めをかけることで協力体制を強いていました。

(各国は自国通貨に緩やかな変動幅を設け、そこから外れた場合は協調して市場介入)

(米国の政策金利を高めに、日欧が低めに誘導することでドルに資金流入を促す)

「緊密な政策協調を行う」ことが宣言されたのです。

ところが、低金利政策で西ドイツは低金利政策によるインフレを懸念し

10月上旬に、米国の反対を押し切って短期金利高め誘導に踏み切ります。

この直後、当時のベーカー米財務長官は西ドイツを名指しで批判しました。

このことが米独の不協和音と受け止められ市場はドル売りに。

同時にPERが十五年ぶりの高水準に達し割高感が指摘されていた米国株が崩れたのです。

①割高な米株市場

②G7の緊密な連携・政策協調に溝

③ドイツはユーロが安すぎるとメルケル氏 引き締めバイアス強まる?!

なんとなく、、、30年前のブラックマンデー前夜と似ていませんか・・・

という指摘。

今年は各国の協調体制が乱れれば乱れるほど金融市場のリスクにもつながると留意

しておいた方がいいでしょう。少なくともそういう指摘が出てきている以上、

今後それを意識したアルゴやプログラムが組み込まれるリスクはある、ということかと。

その意味でトランプ大統領はまたしても、マーケットのボラティリティを高めることに

一役買ったこととなるのかもしれません。

今回のG7安倍首相が調整役として活躍されたようですが

安倍首相、今後も結構重要な役割を担うんじゃないかという気がします。

北朝鮮問題もありますし・・・・。

今すぐにマーケットが崩れる、という話ではありません。

今夜は英米市場が休場なので、トピックをご紹介。。。です。

今夜ドイツ政府の報道官が、メルケル発言をやんわり修正していますしね。

メルケル氏は強力な対米関係確信、相違に正々堂々と意見=報道官

https://jp.reuters.com/article/germany-merkel-trump-idJPKBN18P10V

あ、キウイが強い!と思ってキウイ円を78.80円で買ったのですが、

NY時間に急落中・・・・(+_+)なんでやねん。

78.89円まで高値があったものの、現在78.56円。

あ、分足チャートで見ると凄い下がっているように見えるけど、

わずか数十銭の値動きですね。。。今夜はこんな感じかな。

キウイについてはまた今度書きます。

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2017年5月28日日曜日

今週で5月も終わり、6月入り。今週末は5月雇用統計も発表になります。

ドル円の上値が重い、、、とはいえ、下値も固く、絶賛レンジ形成中ですが、

(110~112円とわずか2円幅で地味ですね・・・)

もう少しレンジ幅を広げてくれないとトレード妙味が薄すぎる…。

米10年債利回りも全く動かなくなっちゃってるのでしょうがないか・・。

※米10年国債利回り

米株がいつ崩れてもおかしくない最高値にいる中で

ロシアゲート問題もくすぶり、積極的に米株に資金を入れたくないというセンチメント。

リスク警戒で結局は安全資産である米債が

物色さているんじゃないか、と思います。

日本の機関投資家らは日本国債投資では運用益が出ないので

米債を買うしかないですしね。そういう動きもコンスタントに

あるせいで米国債利回りは上値が重いんでしょう。

今週のドルを動かす最大のポイントは雇用統計ですが、

6月はFOMCでの利上げもクローズアップされる月ですので

雇用統計受けての金利動向に注目です。

FOMCでの過去3回の利上げの時のドル円の値動きがどうだったか、

ちょっと検証してみました。オレンジのラインがFOMCです。

※ドル円相場と過去3回のFOMC

①2015年12/16FOMC初回利上げ時は、8月にチャイナショック(人民元安)があって

マーケとが崩れて、立ち直ってドル高スタートしたのが10/15

この立ち直りが米利上げ思惑での織り込みだとするならば

2か月も前から織り込みが始まっていたことになりますが、

12/8にすとんと急落する局面もあり、短期的にイベントドリブン的な

利上げ織り込みはあまりなかったように思います。

利上げした後はドルが安くなったことの方が印象的。

②2016年12/14FOMC2回目の利上げ時は、トランプラリーの真っただ中で

11/8からすでにドル高が進んでおり、利上げ織り込みだったのかどうか疑問…

ですが、利上げ後からドル安に転じているという事実だけははっきりしています。

③2017年3/15日FOMC利上げ決定の時は、

2/28からスタートしており、おおよそ2週間前から織り込みが始まりました。

そして、この時も利上げ後からドル安に転じています…。

こうして整理してみると

2015年12月までの超長期的ドル高の際はマーケットのテーマであったことは

事実ですが、直前1か月の値動きでイベントドリブン的な動きとしては

はっきりしません。その意味ではっきり直前の動きが確認できたのは

3回目の今年3月の利上げの時だけですね。

「利上げ後にドル安になる」という事実のみ一致。

だから、いよいよ今週から6月ですが、雇用統計などの数字を受けて

利上げに向けたイベントドリブン、、織り込み的な動きがないと

発射台が低いままに利上げ後にドル売りになってしまうんじゃないか、と不安。

もし、このボラのないマーケットに辟易としている短期筋が多いなら

イベントドリブン的に利上げ織り込みをテーマにしたドル高が

そろそろ始まってもいいんじゃないかなぁと思うのですが、どうでしょう(;^_^A

ドル円ロングは継続したままです。

※ただし、ちょっと気になるのが、海外勢の動向。

http://karauri.net/kaigaidoukou/?type=1さんから

3月下旬から日本株を7週連続で買い越していた海外勢が

5月半ばから若干の売り越しになってます。

これがトレンド化するとなれば、やはりSellin May?!

5月の高値で売り抜けてしまって、結果に日経もトップアウトって可能性が?

2万円のリンク債の存在が今回上値を阻んでいましたが、

一旦エネルギー充電期間入りか??

****************

その他に気になっているのがポンドの値動き。

6/8がいよいよ英国総選挙

先般、総選挙を控えた英国マンチェスターで悲惨なテロがあり

ティーンエイジャー22人もの命が失われましたが、

選挙に何か影響はあるでしょうか。

総選挙まで2週間 野党、抗争で低迷/与党、好況追い風

https://mainichi.jp/articles/20170526/ddm/007/030/020000c

一部世論調査では、メイ首相の与党保守党の支持率が下がる一方、

最大野党の労働党は上昇、差は縮小しているとの結果が出たことに

先週末はポンド売りが優勢となる展開。。

今週は総選挙をにらみ、こうした世論調査などにポンドが乱高下しそう。

しかも、ポンド安で好調とされていた景気にも先週のGDPで黄色信号。

◆第1・四半期のイギリス国内総生産GDP改定値

前期比+0.2% 速報値の+0.3%から下方改定。

1年ぶりの低い伸びに。

※ポンドドル日足

ポンドドルチャートをみると、ここで粘って反発してくれないと

上昇基調に合ったトレンドの崩壊のリスク。

その場合今回の上昇の38.2%押しの1.2690ドル前後までの下落覚悟。

むしろその近辺まで下げたほうが新たに買いやすいかもしれません。

半値まで押すと、これまでの長いレンジの中に押し戻される格好。

1.2580ドルくらいまで下落のリスクは否定できませんが、

今週はポンドの値動きにも留意しておく必要が。

というのも、ポンドドルが下がれば、ポンド円も下がります。

ポンド円があまりにダイナミックに下がると、ドル円も下げてしまうリスクにつながりますね。

※ドル円とポンド円比較チャート

2015年12月頃からブレグジットショックがあった216年6月までの

スケールの大きなポンド安は、ポンド円の下落を誘引しました。

ポンド円が大きく下がることに引っ張られてドル円も下落したのです。

これは西原宏一さんが当時有料メルマガで指摘されていました。

この時西原さんはポンド売りで大きな利益を手にされていました。

クロス円主導でドル円が上がったり下がったりすることもあるんです。

ドル・円が下落、ポンドなどクロス円の売りで3営業日ぶり安値更新

https://www.bloomberg.co.jp/news/articles/2017-05-26/OQJIIL6S972801

つまり、6/8英国総選挙であまりにポンドが下がり、

ポンド円が下がればドル円下落リスクでもあるということ。

それでもドル円は110円台には本邦実需勢のオーダーが

並んでいるため固いとは言われていますが、、、。

今週はドルが上がれば今持っているドル円ロングは

利食って、110円台まで落ちることがあれば、

拾いなおすというトレーディング戦略で、、、す。

上がる前に落ちちゃうかな__?!

6/2が米雇用統計なので6/8の英国選挙前に

ドル高演出のチャンスもあると思うんだけど。。。(*´Д`)

※1-3月期米国内総生産(GDP)改定値が前期比年率1.2%増

予想の0.9%増を上回ったことでドル買いが入った模様

※ちなにみ前回4月分の雇用統計は平均時給が予想を下回ったものの、

NFPが+21.1万人(予想+19万人)失業率は約10年ぶりの低水準となる4.4%に低下。

*******************************

それと、ユーロが息切れ気味。

大局で見れば底入れしたと思いますし、まだまだ上がるとみていますが、

一時的には大きな調整が必要か。。。

IMM通貨先物ポジションのユーロ買い越は更に増加。

5月9時点で3年ぶりに売り越しから買い越に転換してから

わずか3週で買い越幅は6万4845枚にまで膨らんでいます。

2013年以降でユーロの最大の買い越し幅は7万枚だそうですから

短期間にユーロ買われすぎかもしれません。

メルケル首相のユーロは安すぎる発言でユーロ高に弾みがつきましたが

(この時にユーロロングも急増したんでしょう)

その後追随して23日㈫にドイツのショイブレ財務相もユーロは安すぎると

発言するも、ユーロは上がりませんでした。

ちょっと、ユーロ強気が増え過ぎた印象です。

ユーロにも深押しの可能性が否定できず。

再びユーロに慎重な見方が増えて来るまで、買えないかな・・・。

ユーロドル、ユーロ円ロングは週末にすべて手仕舞いました。

現在はドル円ロングのみ。

***********************************

今週は30日以降と報じられているコミー前FBI長官の公聴会での証言が

いつになるか、、、って点にも留意。

G7が終了して、トランプ大統領も米国に帰ってきます。

以下、今週のスケジュール。

【29日】休場:米、英、中、香港

ウィリアムズ米サンフランシスコ地区連銀総裁 講演

ノボトニー・オーストリア中銀総裁 講演

ドラギ欧州中銀(ECB)総裁 欧州議会で講演

独小売売上高指数(4月)

英ネーションワイド住宅価格(5月)

【30日】

豪住宅建設許可件数(4月)

独消費者物価指数(5月)

米個人所得・支出(4月)

米S&Pケースシラー住宅価格指数(3月)

米消費者信頼感指数(5月)

ブレイナード米連邦準備理事会(FRB)理事 講演

【31日】

中国製造業購買担当景気指数(PMI)(5月)

日本自動車生産台数(4月)

独雇用統計(5月)

ユーロ圏消費者物価指数(5月)

ユーロ圏雇用統計(4月)

カプラン米ダラス地区連銀総裁 講演

メルケル独首相、ラウテンシュレーガー欧州中銀(ECB)専務理事 講演

米中古住宅販売成約指数(4月)

米シカゴ購買部協会景気指数(5月)

米地区連銀経済報告(ベージュブック)

【 1日】

ウィリアムズ米サンフランシスコ地区連銀総裁 講演

豪小売売上高(4月)

中国財新製造業購買担当景気指数(PMI)(5月)

日本自動車販売台数(5月)

独製造業PMI確報値(5月)

ユーロ圏製造業PMI確報値(5月)

英製造業PMI(5月)

パウエル米連邦準備理事会(FRB)理事 講演

米ADP雇用統計(5月)

米新規失業保険申請件数(労働省)

米製造業PMI確報値(5月)

米ISM製造業景況指数(5月)

米建設支出(4月)

【 2日】

ユーロ圏生産者物価指数(4月)

米雇用統計 (5月)

米貿易収支(4月)

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2017年5月26日金曜日

原油が大きく下がっていますが、今夜もダウ、ナスダック、SP500ともに高い。

原油が大幅下落しているとはいえ、52ドル近辺から48ドル台への下落で

26ドル台へと沈んだレベルと比較すれば全く問題がないですね。

しかも、米シェール企業は2019年末まで50ドルで原油を売ることができる

ヘッジが出来ているという指摘もあり、2年半先まで原油が暴落しても

問題なし、という状況のようです。

つまり、原油下落は米株にリスクではなくなっている。

OPEC総会は注目ではありましたし、知ったら終いでセオリー通りの下落と

なっているのですが、米エネルギー産業にダメージがないことが

分かっているということなんでしょう、他市場には全く影響がないんですね。

※原油下落は、事前にあまりに期待を高めすぎて原油価格上昇を演出したため。

総会の25日の前日、24日にOPEC加盟国および非加盟国の監視委員会(JMMC)では

ロシアが12か月減産延長案を提示したなどと伝わったことも

サプライズ期待を高めた模様。

そもそもは15日にサウジとロシアが9カ月の減産延長に合意したことが伝わって

(基本は6カ月)原油価格上昇となっていたのですが

さらに減産枠も拡大する可能性とか、いろいろ期待を持たせるニュースが

出過ぎていました。。。

結果は減産延長9カ月で合意。サプライズなしで原油下落。

*************************

為替市場はレンジですねぇ。

ドル円は結局112円で押さえられてしまっていますが、

株がしっかりしていますし、別段円買いするほどのリスクを感じていない

と見えて、下値もしっかり。

ロシアゲート問題とは何だったのか…。

前FBI長官の証言が30日以降にあるということで

来週辺りからは再度材料視されるかもしれませんが。

まだドル円ロング、ユーロ円、ユーロドルロング継続中。

***********************

出来心でポンド円に手を出してしまっていますが(144.90円台)

145.40円台まで高値示現。ところが。。。

1~3月期英実質国内総生産(GDP)改定値が、速報値から下方修正

されたことでポンド急落。

前期比+0.2%、前年比+2.0%と事前予想および速報値から

いずれも0.1%ポイント下回る結果に。

どうやらポンド安でインフレが加速していて個人消費が低迷してきている模様。

物価は上昇しているのに賃金伸び率が冴えないとか。

個人消費の成長率への寄与度は2014年以降で最小だそうで

だったら利上げを急ぐべきではないか、という気もしないでもないのですが。。。

145円で逃げました。

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2017年5月25日木曜日

昨晩はなぜか早く寝ちゃってFOMC議事録チェックできず。

起きてみたら、ハト派的だった?!

ドル安を招いたようですね。

FOMC議事録:追加利上げ「近く」適切に-資産縮小計画も支持

https://www.bloomberg.co.jp/news/articles/2017-05-24/OQGYND6VDKHT01

反応したのはこの部分かな。

◆最近見られる経済活動の減速が一過性のものだという証拠を待つのが「賢明だ」

追加利上げが近く適切であるということには変わりがない中で、

バランスシートの縮小を年内に開始するのが望ましいとの考えが示されていたことなどを

鑑みれば、そんなにドルを売らなければいけないほどの材料ではありません。

6月は利上げを休む可能性も否定できないかな、というだけのことで

そもそも3月利上げが市場予想より早かった印象ですし

米国経済のもたつきが深刻ということでもないでしょう。

懸念されているのは

4月小売売上高は前月比0.4%(予想0.6下回る)

4月の米新築住宅販売件数 前月比で1割以上減

5月NY連銀景況感指数が7か月ぶりマイナス圏への落ち込み ▼1.0

昨日発表となった

4月の米中古住宅販売は前月比2.3%減

その他にも自動車販売台数は今年に入ってずっと減少が続いています。

自動車、住宅市況の落ち込みは、トランプ政権に代わってからの金利上昇が背景。

金利が上がってきたためにローン金利も上昇しているんですね。

それなのに自動車ローン、学生ローン、クレジットなどの米家計の借金が

1410兆円に達し、2008年リーマンショックの時の最高水準を更新した模様で

延滞率も上昇しているようです。これが今は好調な米経済のターニングポイントとなる

ひとつの材料となるとの指摘もあり、利上げに慎重になったほうがいい、というのは

わからないでもありません。

金利上昇のスピードが速ければ、米株もこんな高値に留まってはいられないでしょう。

6月利上げがもしかしたらないかも?!との思惑で

利上げ織り込みが後退、米株S&P500は24日水曜最高値を更新しました(*´Д`)ヒャー

山高ければ谷深し、、、で金利上昇のスピードが突然上がることがあれば

米株下落はすさまじいものとなると思われます。

ただし、それは今じゃない、、、ってことね。

金利の急激な上昇は、米景気を急激に冷え込ませるリスクがあるということと

株価を崩落させるリスクでもあるため、FRBもあらゆる指標には慎重なのでしょう。

ひょっとしたら、今後は利上げではなくバランスシート縮小に着手するのかな。。

なんて気もしますが、それはそれで引き締めですので、

どちらにしろ、積極的にドル売りする理由にはなりません。

ということで、、、、円高になるという話ではないのですが

せっかく112円台まで上昇してきたドル円相場に水を差す材料になっちゃった議事録。

111.47円まで下落してきました。しばらくはレンジなんでしょうか。。。

112円では利食い損ねました。

まだドル円ロングは継続です。

**************

議事録でドル安になったものだから、上昇しちゃったのがユーロ。

23日、あまりにユーロ上昇が続いたので調整入りするムードで

ユーロドルは1.1170ドル程度まで下落してきていました。

そこで、あろうことかユーロドルを損切りしてしまった(;^_^A

チャート的にはユーロドルの調整が深くなりそうな形になってきたので

いったん止めて、押し目を再度拾おうと思ったのよね。

見事にだましにあったわ。

議事録の時に寝ちゃってたので、雄々しいユーロ様の反撃に気づかず

朝起きて後悔、、、、(+_+) 1.1222ドルで乗りなおしました。

ユーロ円ロングは継続のままです。

*************

昨日はユーロドルを一度やめたときに余計なことをもう一つしていて

ポンド円ロングをつくっちゃったのね。

144.90円台で。

4月中旬から5月にかけてのポンド円上昇に対して23.6%まで下落して

綺麗に跳ね返っているので、再び上昇トレンド回帰で弾みがつくかなと。

英マンチェスターでの自爆テロがポンド売りを誘うかとも思われましたが

下値はしっかり。インフレのほうが気になる市場なのかな、と思って。

ただ、その後4月の英公共部門純借入額が予想を上回って拡大。

5月の英CBI流通調査指数が+2で前回の+38から予想外の大幅な落ち込みなど

ネガティブな指標もでてきて、ポンドは下落・・・

でも23.6%のフィボナッチラインを維持している限りは粘ろうと思って

まだ持ってます。今144.80円台まで回復してきました(*´Д`)ガンバレー

今夜はOPEC総会。

原油価格は少なからずポンドに影響も。

原油高ならポンド高、原油が材料出尽くして反落ならポンドも。。。。

私にとってはここは踏ん張りどころに、、、(;^_^

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2017年5月24日水曜日

トランプ政権は、2018年度の予算教書を発表。

前日22日には概要が出ていましたね。

米予算教書、10年で3.6兆ドル歳出削減 減税で3%成長目指す

http://www.nikkei.com/article/DGXLASGM23H0Q_T20C17A5MM0000/?dg=1

焦点の大型減税は

(1)個人所得税の税率を10%、25%、35%に簡素化する

(2)連邦法人税率を35%から15%に引き下げる

(3)中小企業の税率も15%を適用する―

とした以外は詳細を示さなかった。

10年で2000億ドルのインフラ投資予算計上、成長底上げを目指す。

成長率の引き上げで10年で2兆ドルの歳入増見込み、

財政収支も27年度には黒字に転換。

※コモディティ関係者を驚かせたのが

2018年10月からSPR戦略石油備蓄の半分を段階的に売却し、

18-27年度に総額166億ドルを調達する案が提示されたこと。

※米国SPRは世界最大 6億8800万バレル程度

自然災害や想定外の事故の際に迅速に備蓄を放出できる仕組み

2018会計年度(17年10月ー18年9月)に5億ドル(約555億円)を捻出。

※このほか、北極圏の野生動物保護区での石油掘削許可

メキシコ湾岸沿いの州と石油ロイヤルティー収入を分け合う慣行の廃止、

西部での送電線売却を通じて政府の歳入を増やすことも提案

SPR売却って聞くと、需給の緩みから原油価格が下がるって連想する

癖がついちゃってるんだけど、なんか今夜は原油が強くて(;´・ω・)

この件は材料視されてません。25日OPEC総会前でのイベントドリブン中だからかな。

予算教書が評価された、ということでは決してないと思われますが

今夜もダウが高くて、今年の高値超えとまではいかないものの

ロシアゲートリスクで急落した窓はほぼ埋めています、行って来いになろうとは…。

米株強すぎる~なんなの(;´Д`)

22日月曜はトランプ大統領が外遊先のサウジアラビアで約1100億ドル相当の

兵器売却で合意したことで、防衛関連を中心に買いがはいって上昇した、

って指摘があるけど

今夜は、予算教書が事前に伝わっている内容に過ぎなかったにもかかわらず

売られなかったから買い戻されたとか、何でも買いの材料にしちゃってませんか。。

まだコミー前FBI長官の証言というイベントが30日以降に予定されているので

楽観はできないものの、こんなに戻るとはね。

結局のところ金余り相場ということでしょうか?!

**********************

さて、深夜AM1:00頃ドル円相場急伸。

10年債利回りも急伸して、ユーロドル相場が下落と全面ドル高となる瞬間が。

今夜は4月米新築住宅販売件数、56.9万件と予想下回る結果で

ドルが冴えない展開となっていたのですが

カシュカリ米ミネアポリス連銀総裁が

「6月FOMC机上にはあらゆる選択肢がある」

「政策変更コアインフレの上昇が確認できれば自信」

と発言したことが、きっかけのようです…たぶん。

ドル円相場は23日㈫、110.80円台まで弱含む局面が何度かありましたが

カシュカリさんのおかげで111.70円台まで急伸。

とはいえ、5/17木曜からは110~111円台のレンジに終始しており、

112円台に到達、、、できなそう💦

110.50と111.19円のドル円ロング利食ってしまうかどうか悩んでますが

112円台を待ちたいかな…。

ただ、中期的にはドル上昇の材料もないことはない。

ヘッジファンドが債券強気派の味方に-政治・地政学的リスク膨らむ

https://www.bloomberg.co.jp/news/articles/2017-05-23/OQEBIG6JIJUO01

債券が買われてますので、これが整理されれば金利は大きく上昇する可能性。

トランプラリーで米国債先物市場では10年債が猛烈に売られて

2/28には米10年債ショートは40万9659枚ものショートに( ゚Д゚)

減税に規制緩和、大型インフラ投資で金利上昇の時代、と見たってことね。

ところが40万超えの債券ショートにもかかわらず金利上昇は2.6%どまり。

なかなか上昇してこない、、、ということで、2/28をピークに

債券ショートは買い戻されはじめ、猛烈に巻き返されて

今度は4/25に突然21万4652枚の買い越しに転じてます。

直近5/16には24万10枚のロング。

債券ロングですので、これが手仕舞われる過程では

債券売り、金利上昇の材料になるはず・・・。

いつ、どの時点になるかはわかりませんが。

実際ドル円相場は3/10の115.50高値から4/14の108.13円までの円高がありました。

この期間、債券ショートが買い戻されて米金利下落を招いた結果、

ドル円相場も下がった、という見方もできないことはありません。

ただ、まだ債券ロングは積みあがっていくかもしれませんし、

足元ではドル円はレンジが続きそう・・・。

一方で今夜はドイツのショイブレ財務相が

「ユーロの為替レートはドイツにとって低過ぎる」

と前日のメルケル首相に追随してユーロ安是正容認とも受け止められる発言を。

こうなってくるといよいよECBも出口が近いか、と色めき立つか、、、と思われましたが

ユーロは昨日のメルケルさん発言でハッスルしすぎたのかしら。

今夜はカシュカリ発言に軍配。ドルがこれまでの下落の巻き返しに入っています。

ユーロの押し目を待っていた向きにはいい下落だったかと思います。

ということで、1.1190でユーロドル買い増し。

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2017年5月23日火曜日

やはり、ユーロ上昇は新テーマとして熱いと思われます。

今日22日月曜はドイツのメルケル首相が

「ユーロは弱過ぎる。これによって独製品が相対的に安くなっている」と発言したことが伝わり、

ユーロが急騰。もともとドイツはECBの金融緩和に否定的ではありますが、

今週末のG7でトランプ大統領とも顔をあわせることを意識したのか、

それとも秋の選挙を意識し始めたのか。

ちょっとググれば出てきますが、2月20日にも

「ドイツよりもポルトガルやスロベニア、スロバキアなどに合わせて策定されている。

もしドイツマルクが存続していれば、現在のユーロ相場と

異なった水準にあったのは間違いない」

と目下のユーロ相場がドイツにとって低すぎる趣旨の見解を示した、というニュースが。

2017年に入ってドイツの消費者物価指数は前年比2%前後を推移。

インフレ率がこれ以上上がるのも危惧されるということでしょうか。

フランス大統領選挙が無難に終わり、過度なリスクヘッジでユーロショートが

巻き返されたことに加えて、ECBの金融緩和にも出口論が盛り上がってきており

早ければ6月の理事会でフォワードガイダンス変更もあり得るとの予測も。

米国の利上げは2015年からのテーマであり、すでに食傷気味。

新味のあるECBのテーパリングのほうがHOTですよね。

ということで、こうした思惑が広がりファンド勢がユーロロングに舵を切り出したところに

今日のメルケル発言。ファンド勢は、さらにユーロ上昇に焦点を絞って

動き出したものと思われます。

一方で、せっせとユーロを売っているのが個人投資家。

ユーロの独走に黄色信号、全面高を阻む要因とは

https://www.bloomberg.co.jp/news/articles/2017-05-21/OQ3D1B6K50Y901

|東京金融取引所が運営するFX(外国為替証拠金)取引所「くりっく365」によると、9日時点のユーロ・円の売り建玉は5万2813枚(1取引単位=1万通貨)と昨年9月以来の水準に拡大。昨年11月以来の水準までユーロ安が進んでいた4月中旬にかけては2万枚台まで減っていたが、ユーロ・円が上昇に転じると個人投資家の売り持ちは増え始めた。

さらにQUICKが22日に算出した前週末19日時点の店頭のFX9社合計(週間)建玉状況の

ニュースを拾ってみますと

主要通貨の対円買い比率(店頭FX9社の合計、週間、QUICK調べ)

算出日 米ドル ユーロ ポンド 豪ドル NZドル

22日 65.9 33.1 46.5 82.4 83.2

15日 60.3 35.2 46.6 80.0 83.1

8日 59.6 39.0 45.5 79.5 80.8

5月1日 61.7 38.3 44.2 78.0 84.2

24日 68.1 49.2 54.0 80.9 83.2

17日 71.8 55.3 64.5 81.6 84.4

10日 66.7 51.4 64.0 81.5 85.0

4月3日 67.4 47.8 54.1 78.7 83.0

27日 70.6 42.9 61.5 80.1 83.7

3月21日 67.6 40.6 59.8 74.8 82.8

買い比率=買い建玉/(買い建玉+売り建玉)※NZドルはニュージーランドドル。

という状況で、ドル円ロングはGW明けから増えてきている一方で

ユーロ円ロングは減少してきていることが解ります。

ポンド円もロング減少。欧州通貨を売る個人が多いということですね。

こうした売り手が消えない中で、ファンド勢がユーロ上昇をテーマにユーロ買いを

進めている状況で、個人のストップが燃料となってしまっているようです。

これを見て、ユーロ円ロングもまだ継続しようと思いました…。

ドル円が重いので、ユーロ円ロングからユーロドルロングにポジションを

シフトしようかと思っていたのですが、123.82円ユーロ円Lは温存。

加えてユーロドル相場でも1.1214ドルでロングポジションを作りました。

*****************

重いのがドル円相場。。。

この週末に再び北朝鮮がミサイル発射というもの嫌なニュースでしたね。

これを受けて円が買われるという事象は東京時間に入る前の一時的なものでしたが

(慣れてしまうというのは困るニュースだと思いますが、、、)

心理的にリスクが取り難いという重しではあると思います。

そして明日はトランプ政権、予算教書・・・あまり期待はないですね(;'∀')

トランプ大統領が中東歴訪中で、ロシアゲート問題も一服したように見えますが

コミー前FBI長官の証言を控えて上値は限定的。

今夜は米国4月シカゴ連銀全米活動指数が予想0.11のところ0.49と

2014年11月来の高水準と良好な結果にもかかわらず反応せず。

ドル円ロングは112円くらいまで上がれば利食ってやめよう!と思ってるんだけど

112円までも上がってくれない(´;ω;`)

かといって、今週に限って言えば積極的に円買いとなるような材料も

希薄かと思いますので、もう少し粘ってみます。

それほど円高になるとは思っていないのですが、今は資金をユーロに集中させたい局面。

************************

ポンドドルも強いですよね。

ロングは手仕舞って仕舞っており、今は持ってないんだけど・・・。

英総選挙、与党保守党のリード縮小 公約発表受け=世論調査

http://jp.reuters.com/article/britain-election-poll-yougov-idJPKBN18I01K

今日はこのニュースを受けてポンドが売られる局面があったものの

下値は拾われて行って来い。崩れませんねぇ。

6月9日に控えた選挙、これを巡ってのニュースが材料視されはじめたので

ボラティリティは上がると思われます。

メイ首相率いる保守党の野党・労働党が独走してくれれば波乱はないのですが

支持率が低下すれば、ポンドが売られるというような。

でもそれで下がったところが買い場となって6/9に向けては

上がっていくような気もしますね。

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2017年5月22日月曜日

翌5/18には110.23円まで安値示現。1日に200pipsを超えるボラは久しぶり。

5/11は114.36円まで高値がありましたが、

フランス大統領選後のマクロンラリーは、

ロシアゲート問題で61.8%押しの大きな調整を強いられる値動きとなりました。

さて。ここからですが、ドル円相場は力強さに欠く印象です。

というのも先週末19日には、ユーロが再び大きく上昇し高値更新となっており、

ユーロドル相場だけをみるとマクロンラリーはまだ継続しています。

ポンドや豪ドルなども上昇しており、週末の値動きは米ドル安。

ロシアゲート問題が米国債へと資金シフトを促し

米ドル下落を招いていることがドル円相場の上値を抑えてしまっていますね。

つまりロシアゲート問題の行方がドル相場にとっても大きな材料であり

今週以降、最も注意深く見ている必要があるのは政治、、ということになりましょうか。

30日以降に上院情報特別委員会の公聴会に出席し、証言することが

決まったようです。来週ですね、、、。問題の拡大、あるいは収束につながる

重要な証言となるでしょうから、今月末にひと山ありそう・・・。

こうした政治リスクを抜きに考えれば、ドル円相場は61.8%調整まで

下落して反発しているため、多少の戻りを期待したいという

テクニカル要素が支援材料ではあるものの、

近づく6月のFOMCでの利上げ思惑というのは5月初旬にほぼ100%織り込まれて

足元ではむしろ利上げ確率が低下しているという流れにあり、

力強いドル買い要因とはなり得ません。

ということで、ドル円相場は身動きが取れずレンジになるんじゃないか、

と見ています。。。110~112円程度でしょうか。

ドル円Lはあまり欲張らず、今週112円台があれば利食いたい感じ。

トレーディング相場を強いられそう。

テクニカルだけで言うと、日経平均がアイランドリバーサルトップの

下落示唆形状を描いており、需給的には日銀ETF買や自社株買いが

下値を支えるでしょうから暴落とはならないにしても19000円割れくらいの

下落には備えておきたいところ・・・。

企業の想定為替レートが108円くらいである中で現在のドル円相場が

110円を超えているため、業績相場として、日経平均のバリュエーションとして見れば、

決して買われすぎているという状況ではないため、

理不尽に売り込まれることはないと信じたいですけど。

ドル円Lは利食って再度買いなおすスタンス。

日経平均は下落待ちで18000円台まで落ちれば買い下がりたいかな。

**************************

19日㈮夕刻、ユーロ円が上昇してきたため123.82円で飛び乗りロングしています。

よくよく考えれば、ユーロドルに乗ったほうがよかったのですが💦

(ロシアゲート問題のドル安のネガティブ材料がむしろプラスになるペア)

ユーロドル相場には乗り遅れましたねぇ・・・。

押し目を待って、ユーロドルにも乗るつもり。

ユーロ円は、ドル円が下がると足を引っ張られるリスクがあります。

ユーロ円のチャートだけを見ると、トップアウトしたようにも見えて

決して強気が続くようにも見えません。

これもひょっとしたら高値圏でのレンジ相場入りかも。。。

今週はユーロドルにいかにシフトするかを考えます。

ポンドドルもいい形ですね。テクニカル的には強いと思います。

6/9英国総選挙が近い割には、楽観的な印象ですが~

要するに、米ドルがダメ。

史上最高値圏にある米株下落リスク警戒から債券市場への資金シフトが

続けば、米金利低下で米ドルは下がりやすい。

ドルインデックスはさすがに勢いよく下がり過ぎているので

週初揺り戻しでのドル上昇局面がありそうですが、

最終的にはトランプラリーの起点まで落ちる可能性も視野に。

※ドルインデックス

IMM通貨先物市場のファンド勢のポジションを確認すると

3年ぶり買い越しに転じた後、2週連続で買い越残が増加。

これはしばらくトレンドとなるんじゃないかと思っていますので、

ユーロドルは押し目買い。

※CFTC建玉明細、IMM通貨先物ポジション

http://click365.ovalnext.co.jp/cftc/

個人的にユーロの次に注目しているのが豪ドル

あとちょっとで買い越しから売り越しに転じるところまで

ファンド勢の買いポジションが整理されてしまっています。

http://trend-line.co.jp/rand/zaiko/cftcau.htm

豪ドルは2014年のチャイナショック以降下落が続き

2014~2015年はファンド勢のポジションも売り越しが続きました。

2016年以降買い越しに転じ、売り越しに転じても長期化しない相場に

なってきているのですが、、、ふたたび豪ドル売り越しに転じるか?!

鉄鉱石、銅、原油などコモディティ価格動向との相関も強く、

足元ではこれらが弱かったことに押されて下がってきていますが、

今週はOPEC総会があり、内容によっては原油が大きく動きます。

原油が大きく動けばCRBインデックス(商品インデックス)も動きます。

豪ドルがその動きに連れて大きく動き可能性があります。

短期的に売り越しに転じることがあれば、買ってみたいなぁ。。。

金融政策的には2016年8月に1.75%から過去最低の1.5%へと政策金利が

引き下げられ、以降1.5%が維持されていますが

4月に発表された1~3月期の消費者物価指数(CPI)が、

前年比2.1%上昇となり、2014年7~9月期以来の2%超を計測。

インフレとまではいきませんが、、、次の金融政策の手段は

利上げなんてことが思惑として広がると機運もかわるんじゃないかなぁ。

時期はまだまだ先だと思いますが、さすがにここから利下げということはなさそうです。

ということで、利下げサイクルからは脱却しているものと思われ、

これが新たに注目されれば、ポンド、ユーロに次いで

豪ドルが出遅れて上昇することも年内にありそうです。

まだ先だと思うので、今週買う、という意味ではないですが。

経過観察していきます。 レンジが長期化していますね・・・・。

豪ドルドルとCRBインデックス

********************

MEMO 今週のイベント

5/23(火)トランプ政権「米予算教書」を提出

5/24(水)トランプ米大統領「ローマ法王と会談」

FBIが議会にトランプ大統領とコミー元FRB長官のやり取りの記録提出

米下院公聴会(コミー前FBI長官絡みで何かあるかな)

☆彡FOMC議事録公表(5月2-3日開催分)

~今回の議事録、意外とドル動くかも。

5/25(木) 石油輸出国機構(OPEC)総会

トランプ米大統領/トゥスクEU大統領・ユンケル欧州委員長会談

米仏首脳・昼食会

5/26(金)-5/28(土) G7会合 トランプ氏デビュー

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2017年5月19日金曜日

ドル円相場110.23円まで下落しました。。。

110円割れたらやめるつもりで111.19円から買い下がり(;'∀')

110.50円でも再度買い増ししてますが、ひやひやです。。。

結局半値押しレベルでは下げ止まらず、61.8%まで下落したわけで

チャート的には決して強いとは言えません。

この状況で6月利上げ織り込みが下落傾向にあるというのは

これまたよろしくないのですけれど・・・。

110円われまでは粘ってみようかと思います。

ユーロ円は123円割れでロスカット( ;∀;) やられた~

ユーロ円チャートもまた、トップアウトした可能性を示唆するもので

ドル円よりは出遅れ気味に下がってきました。

(ユーロドル相場が底堅いので、下げはじめが遅かった)

ワンテンポ遅れてドル円と同じように半値から61.8%まで押すとなると

かなりの安値時点となってしまいます。。。。

38.2%レベルで止まると思ってるんだけど

それでも38.2%押しは121.54円なので、まだまだ下値余地あり。

50%押すこととなれば120.25円。

ユーロ円は16日㈫の高値125.82円から今日18日木曜には122.55円まで

3円もの下落を強いられていますが、後1~2円の下落は覚悟か・・・。

テクニカル的にね。

ユーロ円は、ここからドル円が戻っても、

ユーロドルの下落にに連れて下がるかもしれません。

やられたのでユーロ円に弱気になってしまいました・・・・(T_T)

ユーロドルロングは、1.1105ドルで手仕舞いました。

また下がってきたら買うつもりですが、、、

週足で雲の上抜け失敗で、一度調整が大きく入るかもって感じになってきた。

ということで、ドル円ロングのみ。

**************

弱材料は日経平均のチャートにも。

アイランドリバーサルトップ、、、じゃない(;´・ω・)

株式:日経平均・日足は「短陰線」、アイランドリバーサル形成

https://goo.gl/TNPy2H

窓を開けて離れ小島を形成したように見えます。

この窓を早晩埋めてくれないと、トップアウトの形状。

19705円を上回ってくれないと、この売りサインはかなり

強烈なものとなります。その場合、また4/17の安値18200円台が視野。

やはりSellin Mayの格言は馬鹿にできない、ということになります。

ダウもチャートの上下を逆にみればやぐら底みたいな形になっていて、

つまり、ひっくり返すと天井を示唆するようなパターン。。。

まあ、そうなったら、そこでまた買うんですけどね。

今回の上昇で日経インデックスを買いそびれているので

Sellin May的な下落があるなら、日経、ダウをじっくり

買うチャンスと考えて。ただし、米株の安値確認は難しそうね。。。

(結構大きく下がると思うので)

**************************

テクニカル以外の材料は。。。

今夜の米指標は悪くない。

5月米フィラデルフィア連銀製造業景気指数 +38.8(予想+18.5)

米新規失業保険申請件数 23万2000件(予想24万件程度)

また、今夜ムニューシン米財務長官は上院での証言で

「50年またはそれ以上の超長期国債を検証している」

と、「決定はしていない」年ながらも、超長期債発行の可能性を示唆。

こんなのが出たら、日本が買わされるというか、、、買うんだろうな。

と考えるならば円安の材料ではありますが、

今すぐに市場に影響があるというニュースではありませんね。

****************

今日はポンドドルが急伸し、高値更新場面が。

4月の小売売上高が良かったことが背景でしょうか。

前月比+2.3%(3月▼1.4%からプラ転)

前年比+4.0%(予想+2.1%上回る)

結果2~4月の小売売上高は前年同期比6.2%増と

15年ぶりの大幅な伸びを記録。

ところが、NY時間 AM2:30すぎ、ポンドが一転急落中・・・

特に材料はないようですが、ポン様どうしたんでしょうか。

ポンドドル15分足、、、ナニコレ酷すぎ。

今日はメイ首相が率いる保守党が、

6月8日の総選挙に向けた政権公約を発表しています。

そろそろ総選挙に向けた思惑でポンドが動く時期にはいったのかな。

※2020年代半ばまでに英国の財政赤字を解消。

昨年就任以来掲げているより緩やかな赤字削減方針を維持。

ハモンド財務相の2016年11月の初めての予算演説~

20/22年度までに財政赤字をGDP比で0.7%まで縮小目指す。

~3月末で終了した年度は財政赤字がGDP比で2.6%。

保守党が政権の座についた2010年の10%から大きく低下している。

しかしブレグジットは向こう数年間、経済成長の重しとなり

税収が減る見込み。 保守党公約は、付加価値税(VAT)は

引き上げることなく、法人税率を20年までに17%に引き下げるもの。

ポンドドルは、今日これまでの高値超えで強気に見せかけてからの

深夜の急落で、ブルトップ、、だましによる買いの投げと

新規売りが出ればトレンドが崩れて、大きな下落となるかも。

ユーロドルも下落基調に入りそうですし、ポンドドルも深夜謎の急落。

下げ過ぎたドルの巻き戻しがきそうです。一時的かもしれませんが。

**************************

MEMO

ブラジルのテメル大統領に汚職関与疑惑が浮上。

ブラジル株が急落しています。

サンパウロ株式市場のボベスパ指数 .10%超下落後30分間取引停止の事態に。

とかなんとか書いていたら、ドルまき戻してきてるし

NYダウが100ドル超えの上昇となってます~!!

下落トレンドの揺り戻しの可能性だってあるし、まだ安心はできませんが、

ひとまずドル円ロングが利益になってきました。

後はどこで手仕舞うか、、、、。

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2017年5月18日木曜日

トランプ大統領、窮地に追い込まれています。

ロシアゲートとかメモゲートとか、、、、

ウォーターゲート事件になぞらえた呼称が飛び交っています💦

ロシアゲート、米政府内でリーク合戦 トランプ氏に反発

http://www.nikkei.com/article/DGXLASGM17H58_X10C17A5FF2000/

トランプ大統領弾劾リスク、罷免されるのか辞任するのか、

それとも支持率大逆転となるウルトラCが飛び出すか。。。

政治リスク、しかも米国です。。。

この先どうなっちゃうのか私には皆目見当がつきませんが

最も激しく反応しているのが、ドル。ドル売りが加速しています。

ドルインデックス

赤いラインはトランプ大統領誕生11/9の安値

ここまで下げればトランプ大統領ラリーは終了、トランプ氏とは一体なんだったのか、、、

ということに。その可能性も捨てきれない勢いで今夜はドル安が進んでいます。

ドル安なのでドル円相場もこの有様。

直近安値から114円台の高値までの上げ幅に対して50%押しまで

一気に下落しているので、そろそろ下げ止まってもいいかと思うのですが。

資金は米国債に逃げてきている模様で米国債利回りも急低下(;'∀')

ドル安なのでユーロは大きな上昇となっています。

ユーロドルロングだけ残していましたが、大正解!!!

ということで、111.19円でドル円をロングしてみました。

ユーロドルが下がっていないわりにユーロ円の下落も大きいので

(ドル円下落に連れて下げてしまっているのですが)

ユーロ円も123.85円でロングしてみました。

ドル円はあくまでテクニカルです。半値押しまで来たから。

米国政治リスクの行方によっては、テクニカル無視の暴落の可能性も

否定できませんが、、、、とか書いているうちに

111.10円割れまで落ちてきた(;'∀')

反発して下ひげをつけてくれることを期待。

ゴールドが上昇していたり、債券が買われていたりと典型的なリスクオフですが

トランプ大統領がここで辞めようが辞めまいが、減税などトランプラリーで

期待されていた政策は、来年以降になりそうだって話になっていましたし、

新たに失われる期待などすでにない状態だったように思うのですが。

期待の剥落があるとするならば、6月利上げを織り込んでいた為替市場において

米株が崩れてきたことや、NY連銀景況感指数や住宅着工などの数字を見るに

6月利上げの思惑が後退する可能性があるのでは???ってことで

これは、現在それなりにドル安となって形になってきているように見えます。

トランプ大統領が辞めれば、次はペンス副大統領が繰り上がるわけで

むしろ、そのほうが政策が進むのではないか、なんて指摘もあり、

トランプ大統領が辞めるとするならば、その瞬間がセリングクライマックスで

その後は再び上昇に転じるパターンになるのでは、、、って気がしています。

ここからは、ドル円とユーロ円を少しづつ買い増していくつもりですが

ドル円は110円割れで撤退で、110円台は買い下がり。

ユーロ円は、早く買い過ぎたかな(;'∀')

123.20円を割れたら一度やめます。。。

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2017年5月17日水曜日

通貨インデックス一覧を見れば一目瞭然。

スイスフランも高いのはリスク回避的側面もあるんでしょうか?

ドル安なのでゴールドも高いわけですが、今夜は米株も軟調地合いで

ちょっとだけVIXも上がってきたようですので、リスクテイクは避けようという

動きがでているんでしょう。

米国債利回りも低下、これにドル円も連れ安となっています。

債券買いが旺盛ということは、リスク回避ムードが漂っているとも言えます。

米10年債利回り(ローソク足・青いラインはドル円チャート)も下がってきた・・・

◆ランサムウェア?

12日から世界中に広がったサイバー攻撃は

どうやら北朝鮮の関与が疑われているようです。

ランサムとは身代金ということのようで、金銭を要求、、、

資金に困っているということなのか。

それとも窮鼠猫を噛む的な、、破れかぶれなのか、

対話路線に持ち込もうという国際的な配慮に背くものですね。

http://www.bbc.com/japanese/features-and-analysis-39932843

今すぐに、、、というわけにもいかないでしょうけれど

対話は無理ということになれば、戦火を交える事となるリスクは

否定できず、あとはそのタイミングがいつなのか、という点が問題。

今年の夏~秋相場には十分に気を付けたいと思っています。

◆トランプ大統領?!

FBIのコミー長官の解任も大問題ですが、新たな問題として

トランプ大統領が今月10、ホワイトハウスでロシアのラブロフ外相や

駐米大使と会談した際、過激派組織ISに関する機密性の高い情報を漏らした

として大きな問題に発展してきています。

大統領補佐官は記者団に対し、「誤報だ。」とこれを否定しているのですが、

今夜、トランプ大統領のTwitterのツイートが、、、、

大問題に発展しかねないものでした。

https://twitter.com/realdonaldtrump

トランプ米大統領、ロシアとの情報共有は「絶対的権利」

http://jp.reuters.com/article/trump-russia-idJPKCN18C1EF

「大統領として私はロシアとテロリズムや航空機の飛行の安全性に関する事実を共有したかった。私にはそうする絶対的な権利がある」

ありゃりゃ、大統領補佐官がこれは一大事と否定したのに、

本人が認めちゃったわ。Twitterで・・・?!💦

政権への信頼喪失、大統領弾劾の可能性などが冗談ではなくなってきた、

というムードで、これがドル売りにつながっている、と指摘する向きも。

ニクソンより深刻な罪を犯したトランプは辞任する

http://www.newsweekjapan.jp/stories/world/2017/05/post-7599.php

ドル安でドル円相場が一時112円台へと下落してきています。

このドル円下落につれて、せっかく上がっていたユーロ円上昇にもブレーキ。

ドル安なのでユーロは強く、ユーロドル相場はトレンド継続ですが

ユーロ円はドル円に引っ張られてしまうかも、、、

ドル円下落はユーロ円、豪ドル円、ポンド円、キウイ円などクロス円全般の

上昇に水を差すものです。

ということでユーロドルロング以外の全てのクロス円ロングポジションを

手仕舞っています。

125.50円割れでユーロ円L手仕舞い。キウイ円は78円で手仕舞い。

ポンド円は146.25円で手仕舞い。ユーロ円はまだ行くと思うので押し目待ち。

市場のテーマがポンドの買戻しからユーロの買戻しへとシフトしたのかな。

4月18日にメイ首相が「下院を解散し6月8日に総選挙を実施すると発表」

したことで、急騰し上昇トレンドを続けてきたポンドですが、

上昇は一段落、ファンド筋は今度はユーロ買いをテーマにしているみたい。

ユーロドルはまだまだ行きそうよ。

1.140ドルまで戻って、やっとスタート地点、、じゃないの?!

そこまで戻ってもレンジ上限回帰に過ぎません。

フランス大統領選という今年前半の最大のリスクイベントが

無風通過したのですから、レンジ上限までの戻りがあってもいいでしょう。

ということで、クロス円は全て利食いましたが、ユーロドルはまだ継続。

レンジ上限回帰を目指して押し目を拾って行く所存。

ユーロ円も押し目を狙ってまた買い参戦します。

*********************************

指標も今夜の相場には影響しているかな?

米4月住宅着工件数 前月比−2.6% 117.2万戸(予想126.0万戸を下回る)

4月住宅建設許可件数 前月比▼2.5% 122.9万戸(予想127.0万戸を下回る)

先行指標である着工件数も悪い。

金利上昇が影響を及ぼし始めたのでしょうか。

一方で

4月鉱工業生産 前月比+1.0%(予想+0.4%)上回り、

2014年2月以降ほぼ3年ぶりで最大に。

4月設備稼働率 76.7%(予想76.3%を上回り2015年8月来で最高)

ってないい数字にも、今夜は反応せず。

今夜は指標じゃなくて、トランプ氏ツイートにびっくりリスク回避相場ね。

※ちなみに、前日発表された

5月NY連銀製造業景気指数が劇的に悪かった。予想+7.5のところ▼1.0

景況判断の分水嶺ゼロを下回ったのは2016年10月以来、7カ月ぶり。

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2017年5月16日火曜日

ドル円膠着。113.50円を挟んで行ったり来たりですが、噴火したのがやはりユーロ。

IMM通貨先物ポジで投機筋らが3年ぶりにユーロ買い越に転じたことが話題ですが

ファンド勢、完全に新しいテーマとしてユーロ上昇に乗ってきた模様。

背景はシンプル。

①フランス大統領選リスク消滅

②ECB緩和解除近し?!(ユーロ圏インフレ率高く・・・)

イタリアの債務と選挙がリスクだと指摘する向きもありますが、

それはまだ先の話・・・・。短期的にはユーロ上昇は加速すると思います。

週明け早速ユーロ円、ユーロドル買い参入。

ポンド円とキウイ円にも手を出す無節操ぶり。。。

(こういう自信満々であちこち手を出す時は意外と危ないので

コストにロスカット注文を置いてます)

日経平均が2万円近辺にひしめく1兆円規模ともささやかれるリンク債の存在に

阻まれて上値が重くなっており、2万円超えの相場に懐疑的な声もあるなか、

ドル円相場はユーロ円の上昇にも牽引されません💦

かといって下がる相場だとも思っていませんが、

しばらくテーマが薄く動けない予感。

だったら、ファンド勢が色めき立っているユーロのほうが妙味ありですね。

特に、政策バイアスがどちらもそろうユーロドルより

緩和を継続する日本と、緩和解除が期待される欧州の組み合わせである

ユーロ円がいいと思います。。

ユーロ円で130~140円台はあり得るんじゃないか、、、と妄想。

ユーロ円123.86円L ユーロドル1.0925ドル

ポンド円146.16円L キウイ円77.89円L

******************************

今日東京時間に原油が急伸。

サウジとロシアが2018年3月までの減産延長を支持、との報道を受けたもので

減産延長は大前提ではあったものの、9カ月は長い。

だって、5月のOPECの次は11月に定例総会があるわけで

市場は半年刻みでの減産合意延長かと思っていたんですもの。

それが11月定例総会を超えてなお3か月もの減産継続を

この5月に決めちゃうっていうんだから、ポジティブサプライズよね。

5月8日に44ドル台まで急落したWTI原油価格は49ドルまで反発しています。

原油が上昇してくると、米株崩落懸念が後退しますね。

40ドルを割れてくると、シェール関連企業などに痛手となって

米株市場にも悪影響との指摘もありましたが、ひとまず安心。

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2017年5月14日日曜日

まだ、ドル円は上がると思っているし、、、日経平均2万円も超えると思うのだけど

日経平均はSQ通過、先物市場で2万円大台タッチも現物市場では2万円の壁厚く反落。

ドル円相場114.36を高値に113.20円台まで反落。

米株ダウ平均も21000ドル大台を前に頭が重い。

FBIのコミー長官が解任されたことでトランプ政権の政策運営に対する

不透明感が、、、などと指摘されていますが、

ウォーター事件の再来とまで騒がれている割には、

そんなに下がっていないとも言えます。

クリーブランド連銀のメスター総裁、

カンザスシティ連銀のエスター総裁

ボストン連銀のローゼングレン総裁らが

米利上げやバランスシートの縮小に前向きな発言を行ったことも

米株上昇を阻んでいるとの指摘もありますが、

利上げにバランスシート縮小が話題になってもなおナスダック総合指数は

最高値圏にあります。決して米株が弱いという印象もありません。

(エバンス・シカゴ連銀総裁はインフレ目標に達するまで緩和的政策を維持すべき

と言っていますが。)

ただ、利益を確保しておきたくて先週末ドル円とクロス円L

全部手仕舞ってしまっています(;'∀')

今週は押し目を狙って再参入機会を模索、、、でしょうか。

週末、北朝鮮が再び弾道ミサイル発射とのニュースが

どの程度マーケットに影響があるかわかりませんが、

108円から114円まで6円ものドル円上昇、

日経平均も18200円台から19900円台まで1000円あまり上昇しており、

リスク回避からの巻き返しが随分進んでからの反落となっているので

意外とその流れが加速し反落が大きくなるかもしれない、と思っていますが、

(ポジションを手仕舞ってしまったので希望的観測ですが💦)

そうそう思い通りに綺麗に押し目なんか作ってくれないのが相場。

まずは週明け、北朝鮮のミサイルの影響がどう出るかを

見極めるところからスタートです。

108~114円の上昇に対して23.6%%押しは112.90円前後

38.2%押しが112円ちょうど近辺、半値まで押せば111.20円かな。

そんなにきれいに押し目なんかない気もしますが・・・。

****************************

注目しているのがユーロです。

ユーロ円ロングだけは残しておけばよかった。

週末12日㈮、ユーロドルが急伸しています。

4月米小売売上高の伸びが予想に届かなかったことでドル売りだそうで・・。

※前月比0.4%増(前月0.1%増から伸びが加速)も予想の0.6%増に届かず

前回3月は-0.2%から+0.1%へ上方修正2ケ月連続上昇ですが、、

この内容でドルが売られますかねぇ、、、

米10年物利回りも下落でドル安ユーロ高が加速しました。

※米10年債利回り

ユーロドル15分足

しかし、ユーロドル日足チャートを見ると窓埋めするかと思割れたげらく局面から

切り返しています。ボリンジャーのミドルバンドがサポート。

窓埋めせずにリバースするとなると、かなり強いチャートだと思われます。

RCIも買いを示唆。

ユーロドル日足

※それよりもいいチャートがユーロ円です。特に週足。

一目均衡表の雲をきれいに上抜けて上昇してきました。

今年の高値更新なので強いと思われます。

130円くらいあっさり行けそう。

これまでポンド円がいいパフォーマンスを見せてきましたが、

ここからユーロ円に注目よ~

先般オランダ議会でドラギ総裁が議会証言を行った際、

ユーロ圏全体が景気は上向きに入ったと述べる一方で、

現在の刺激策はなお必要との認識も示し慎重姿勢を改めて示していましたが

市場はECBの緩和解除をにらんでユーロ買いをテーマにし始めたようです。

というのもインフレ指標が強い。

ユーロ圏:4月のインフレ率1.9%(3月の1.5%から加速)

https://www.bloomberg.co.jp/news/articles/2017-04-28/OP45086JTSEH01

ユーロ圏では4月にインフレが上昇し、ECBが目標とする水準を回復。

6月8日会合で政策変更を示唆する可能性が出てきました。3月の1.5%から加速

ユーロ圏経済は回復、ECBは政策正常化の検討可能=独連銀総裁

http://jp.reuters.com/article/g7-germany-idJPKBN18A04V

ドイツ連銀のワイトマン総裁は13日、

ユーロ圏の景気回復と明るい見通しを踏まえると、ECBは

超緩和的な金融政策の正常化を検討することが可能かもしれない~

ドイツは常にこのスタンスですけどね。

それからマーケット関係者が注目しているのがファンドのポジション。

ユーロ、投機筋が買い越しに転じる 14年5月以来3年ぶり

http://www.nikkei.com/article/DGXLASFL13H2R_T10C17A5000000/

ファンド勢のポジションが2014年5月6日以来3年ぶりに買い越しに転じています。

買越幅は2万2399枚、最後に買い越しとなった14年5月6日の3万2551枚以来の大きさ。

※IMMポジション ユーロドル

ユーロはギリシャ危機とかドイツ銀行危機とかブレグジットによる悪影響とか

フランス大統領選とか、悪材料ばかりでこの3年間ずっと売り越しだったわけですが

フランス大統領選が無難に通過したことが「ゲームチェンジ」だったのかもしれません。

3年ぶりの買い越。ファンド勢の動向ってトレンド化しやすいので

ショートが縮小するトレンドがロングに転じてもなお、このトレンドは

継続すると思われます。しばらくはユーロ高がテーマになるのでは・・・・

少なくとも6/8の地祇のECB理事会に向けたテーマとなりそうです。

ユーロドルもいいですが、ユーロ円のほうが安心かもしれません。

というのもシンプルに日銀がマイナス金利政策で長期金利をゼロ近傍に固定する

政策を続ける中で、ECBの出口期待が出てくるという政策のコントラストが明白だから。

米国も利上げ方向ですので、欧州の出口と方向が一緒。ユーロドルは解りにくい。

ユーロ円は週明けすぐに再参入するつもり、、、です。

ユーロドルもかな。

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2017年5月12日金曜日

11日木曜 NZドルが急落。RBNZの金融政策で金利据え置き発表後。

一部で、インフレ観測からタカ派的コメントが期待されていたことが

急落の背景。結局、前回から変更なし。

インフレ期待に変化ない、金利バイアスは中立=NZ中銀総裁補

http://jp.reuters.com/article/newzealand-economy-rbnz-idJPKBN18706E

~投資家やアナリストはインフレ期待を巡る

「ノイズにまどわされる」ことがあってはならないと指摘した。

だそうで💦 インフレ指標を見て勝手にRBNZがタカ派になるだとか、期待するな

ってことですね。

第1・四半期のCPIが前年比2.2%上昇と中銀見通しの1.5%を上回っており

2011年以降初めて中銀目標レンジの中間値に達したことで

アナリストの間では「中銀が引き締め時期を2019年終盤から前半に前倒しする」

との見方が出ていたことへの失望によるNZドル下落でした。

クロス円で見た場合、キウイ円って底入れして上昇トレンドに入った

ようにも見えていたのですが、レンジ相場に入るのかなぁ。。。

それでも今後も強いインフレ指標が出れば、RBNZのスタンス変更もあるとした

期待は出てくるものと思います。

RBNZって手のひらを返したようにスタンスを変えることがままあります。

そして同じく11日木曜はスーパーサーズデー

同じく英国、BOEの金融政策は現状維持ですが、こちらもポンド下落に見舞われています。

カーニー総裁が

「弱いポンドは英収支の支援材料になっている」と発言。

また今年のGDP見通しが引き下げられていましたね。

インフレ見通しは来年以降引き下げられています。

この辺りもポンド売りの背景。

※成長見通し

2017年1.9%(従来2.0%)に引き下げ

2018年1.7%(従来1.6%)引き上げ

2019年1.8%(従来1.7%)引き上げ

※インフレ見通し

2017年2.7%(従来2.4%)と引き上げられるも

2018年2.6%(従来2.8%)

2019年2.2%(従来2.5%)と来年と再来年が引き下げられています。

最大の注目は利上げを唱える委員の数。

政策委員の投票は7対1と、利上げ主張は前回同様にフォーブス委員のみ

今回、もう一人増えるんじゃないかって話もあったみたいですが、、、

ということで、キウイ、ポンドが急落した木曜、、、

ドル円相場も114円台までで、、、頭が重くなってきました。

今回の高値は114.36円、11日木曜113.45円まで調整入り。

ドルに関してはトランプ政権がFBIのコミー長官を解任したことが

上値を重くしているとの指摘があります。

4日、下院を通過したオバマケア代替法案ですが

上院を通過するには60議席が必要なところ、共和党は52議席。

民主党から8議席の賛成票を獲得しなければならない状況ですが

コミー長官を解任で民主党からの反発必至、という状況になろう、ということで

上院通過は一筋縄ではいきそうにありません。

これが通らなければ予算成立が遅れて、減税政策施行も来年になる、、、

というようなことが、足元のドル買いの修正につながるということでしょうか。

日経平均も先物で20000円タッチも現物では20000円の壁は厚く

12日㈮は反落100円を超える大きな下落となっており、

ドル円の上値を抑える格好。

今日SQ通過で、いろいろな思惑が一段落したということもあるでしょうか。

また、フランス大統領選第1回投票の4/24からのリスク回避の巻き戻し相場も

一服したようです。中期的にはまだ上を見ているのですが、

足元では日柄、あるいは値幅の調整がないとさらなる上昇は難しいかと。

ドル円は108から114円まで上がりましたものね。

日経へ18800円台から20000円目前まで1000円あまり上がりました。

ということで、全てのドル円、クロス円のロングポジション、

一度手仕舞い収益確保としたいと思います。

また下がったところで買いなおす所存。

ポンド円の139.88円L 140.32円L → 146.62円

ユーロ円123.92 → 123.80 ロスカット

ドル円113円L → 113.82円

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2017年5月11日木曜日

10日水曜早朝、北朝鮮の駐英大使が6回目の核実験に向けて準備を進めている

との報道があったことで一時114.30近辺まで上昇していたドル円相場が113.64円まで軟化。

しかし、下がりきらずに高値もみ合いに入ったようです。

NY時間にかけて114円を挟む攻防が続いていますね。

9日夜の時間外取引で日経平均先物が一足先に2万円台へ、ドル円は114円台まで

上昇していたことで、10日水曜の日経平均現物市場でも2万円大台回復か?!と

期待しましたが、日中の高値は1万9938円。

終値は年初来高値となる前日比57円09銭高 1万9900円09銭でした。

北朝鮮リスクがドル円上昇に水を差し、利益確定売りをもたらしたものと

思われますが、そうじゃなかったとしても2万円節目にはいろいろと

思惑、、、トラップがありそうです。

株、2万円で待ち構える日経リンク債の大量償還 1兆円規模の見方も

http://www.nikkei.com/article/DGXLASFL10H6G_Q7A510C1000000/

記事から~

「日経リンク債」の早期償還に伴う大量の先物売りへの警戒を強めている

※日経リンク債はデリバティブ(金融派生商品)を組み込んだ仕組み債の一つ。受け取れる利息や償還時の元本が日経平均の水準で変わる金融商品で、運用難の個人投資家や学校法人などに人気が高い。投資家は仕組み債を通じて日経平均オプションの「プット」(売る権利)を売り、その売却代金が利息に回ってくる仕組みだ。

リンク債を新規設定した証券会社は、リンク債のプット売りに対応するため、プットを買い、同時にそれをヘッジするため、株価指数先物に買いを入れる。

この債券の多くには「早期償還条項」がついている。日経平均があらかじめ設定された水準である「ノックアウト価格」に到達した場合、満期日を待たずに元本償還されるという特徴だ。

設定時から相場が今回のように急騰し、あらかじめ決められていたノックアウト価格に日経平均が接近すると、運用会社は早期償還にそなえて先物を売るという行動を取る。日経平均がノックアウト価格に到達した時点では設定時に購入していた先物買いの持ち高はすべて解消されていることが多い。

日経平均を対象とした公募リンク債の残高は8日時点で約1兆5500億円。同社の若勇昌克社長は「2万から2万300円の間に6300億円程度の早期償還を迎えるリンク債がある」と指摘する。この集計は公募分だけで、私募分も含めれば同じ価格帯で「1兆円規模はあるのではないか」

あるいは、まだまだこの上昇に懐疑的な向きもあるようで

こちらは為替ネタですが、、、

「それでも円高」観測のワケ 市場に根深い中銀不信

http://www.nikkei.com/article/DGXMZO16172100Q7A510C1000000/

FRBが物価上昇率が2%にタッチする前から利上げに固執するのは不自然、

そして「動かない日銀」、、、、などを鑑みるとこれ以上のドル高はない?!

だからこその(弱気がいるうち)トレンド継続でしょう。

諸手をあげてドル買いとなったら、上げ相場は終わりです。今はまだ。

日本株の買い手は海外勢、4月4週まで4週連続で現物株買い越。

売り向かったのは個人、4月第4週の売越額は4448億円と今年最大。

先物は海外勢が4月4週に 4週ぶりに買い越に転じています。

買越額は4491億円でおよそ6カ月ぶりの高水準だそう。

買い越しに転じた、とはいえ、3月2週から4月3週にかけて

海外勢による売り越しは1兆3000億円あまりあったそうですから

まだ買い戻せていない売り玉があるとの指摘も。

要するに、海外勢の先物買いの流れはまだ続きそうだということ。

2万円節目には、いろいろな思惑が仕込まれているということで

多少はじかれて時間を要するかもしれませんが、時間の問題で

早晩2万円大台回復を迎えると思われます。

北朝鮮リスクが囁かれれば囁かれるほど警戒する個人、

それに向かう海外勢という形での高値更新、という相場かな。

ということで、ドル円、ポンド円、ユーロ円ロング継続のまま。

**************************

ドラギ総裁、オランダでの議会証言が注目していた向きもあるようですが

・フォワードガイダンスはテイル・リスクに備えること意図した

・いくつかのテイル・リスクは軽減もしくは軽減が可能

・QEに出口について検討する時期には至っていない

・ECBは名目賃金の上昇の兆しが早期に現れると確信

といった内容で新味はなく、ユーロを動かすほどの材料ではなし。

ユーロドル相場は短期トップアウトに見えますが、

ドル円が強いのでユーロ円は踏ん張りがきいていますね。

*********************************

MEMO

恐怖指数の低迷は恐怖到来の警鐘

https://news.finance.yahoo.co.jp/detail/20170510-00000054-dzh-fx

1.恐怖指数(ボラティリティ・インデックス:Volatility Index)

■過去の高値

・1990年8月:イラク軍クウェート侵攻(36.47)

・1997年10月:アジア通貨危機(48.64)

・1998年10月:ロシアデフォルトとLTCM破綻(49.53)

・2001年9月:アメリカ同時多発テロ(49.35)

・2002年7月:エンロン不正会計事件(48.46)

・2002年8月:ワールドコム破綻(45.21)

・2003年3月:イラク戦争勃発(34.40)

・2008年9月:リーマン・ブラザーズ破綻(48.4)

・2008年10月:世界金融危機(89.53)(※史上最高値)

・2010年5月:PIIGSの国債のデフォルト懸念(48.20)

・2011年8月:S&Pが米国債を格下げ(48.00)

・2011年10月:ギリシャ国債のデフォルト懸念(46.88)

・2015年8月:中国ショック(53.29)

■過去の安値

・1993年12月:8.89(※史上最安値)・・・1994年の米国とメキシコの金融危機

・2006年12月:9.39・・・2007年のサブプライムローン危機

・2007年2月:9.70・・・2008年のリーマンショック

・2017年5月:9.56・・1977年、1987年、1997年、2007年の「7年」危機への警鐘か?

5月8日の恐怖指数( VIX)は、9.67(2007年以来の低水準)まで低下し、9.77(1993以来の低水準)で引け、9日には9.56まで低下した。1994年には、米国の金融機関が3L(Land不動産・Latin America中南米・LBO)により金融危機に陥り、メキシコ金融危機が勃発した。2007年の夏には、パリバショックに襲われ、2008年秋にはリーマンショックに襲われた。

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2017年5月9日火曜日

あらら~ドル円相場、もう114円台です。

昨晩ブログを書いた時点では112円台だったのに…

踏み上げ相場が続いている模様。

日本株より少し遅い上昇なので、ドル円は弱いと決めつけて

売りから入った向きは踏まされてしまったようです。

私は今朝9日㈫早朝4:00くらいに113円台でドル円に飛び乗りました💦

(正確には、113円台を超えてしまったのを見て、

113円ジャストに指値を置いて下がるのを待った)

かなり悩みましたが、その葛藤はTwitterでつぶやいてます。

https://twitter.com/hirokoFR

ポジションを取ったとか仕切ったとか、こっちで書く方が早いです~

113円台への上昇は一目均衡表の雲を明確に抜けることと、

フランス大統領選へのリスクヘッジ解消はまだ済んでいないだろう、

と思われたこと、そして、この記事も気になっていて背中を押されました。

生保マネー 背水の脱・国債依存

2017年度

①6社がヘッジを付けずに為替リスクをとる「オープン外債」を増やすと回答

為替の水準次第で前向きに検討するところも含めると10社全て。

(2016度は期初時点で5社のみ)

②財務省の対外・対内証券投資によると、生保は2月、3月と外債(中長期債)を売り越している。4月はフランス大統領選などの情勢を見極めたいとする投資家が多かった。実際に生保の外債投資が本格化するのは大型連休明けとみられる。生保がいよいよ円売りに動き出したときが、今年の相場の転換点になるかもしれない。

ということで、時期的には本邦機関投資家勢が動き出すタイミング

ピッタリで動き出したドル円、買い遅れると責任問題!

112円で買えたものが、たった1日で114円になっています(;'∀')

買い遅れた向きの買いが一斉に出ているということもあるんじゃないの?

つまり、ショートカバーだけではなくて新規投資も始まっての

クロス円上昇です。米債だけじゃなくて欧州債や、豪州債とか

とにかく海外の債券投資です。円売り材料ですね。

そしてもう一つ。。。

「リスクオン円安」信じぬ個人

http://www.nikkei.com/article/DGXMZO16121040Z00C17A5000000/

QUICKが週次でまとめる店頭FXの建玉状況によると、円買い・ドル売りの建玉は8日時点で約27万枚(1枚は1万通貨単位)と前週に比べ2割増え、昨年末以来の高水準に達している。円売り・ドル買いの建玉が8%増の約40万枚にとどまったのと比べると、個人が目先の円高に期待してドル売り・円買いのポジションを積み上げている構図が鮮明~9日午前でも同様の傾向が続いている~

※QUICKドル円ポジション集計

QUICK集計のIMM先物、店頭FX個人、くりっく365の個人ポジション総計を

見ても、全然ドル買いが増えてませんよね。

まだまだ買い余地はあります。

ということで、目指せ115円。

ポンド円ロングも継続。

今日はユーロ円も123.92円でロングも追加。

*********************

豪ドルは弱いですね。。。

今日は、豪3月小売売上高が発表されたのですが

前月比▼0.1%(予想:+0.3%)

Q1は前期比+0.1%(予想+0.5%)

豪ドルドルは下落基調にあるため、ドル円が大きく上昇していても

豪ドル円はあまり妙味がありません。

このところ、原油や銅などのコモディティの下落も気がかりで

資源関連には資金が流れてきません。

*************************************

今日、VIX指数「恐怖指数」が 9.7を示現。

10を割り込み1993年来で最低水準に沈んだ、というのが投資家らの間で話題となっていました。

実に23年4カ月ぶり水準に低下していることになります。

VIX指数というのはシカゴ・オプション取引所CBOEが、

S&P500を対象とするオプション取引のボラティリティを元に

算出している指数で数字が高ければ投資家らの不安が高まっている、

ということを示しています。

通常は10から20の間で推移していますが

株価暴落時には30や40に跳ね上がります。

リーマンショックの時は96まで暴騰、直近ではチャイナリスク時の

50台までの上昇が記憶に新しいですね。

しかし、、、これが23年ぶりの水準にまで下がっているということは

投資家らの不安は小さく、リスクを取っているということですが、

ここまで下げてしまうと後は上がるだけ、、、という考え方もあります。

VIXだけを見れば、現状はリスク警戒が薄いということなのですが、、、

もう一つ気になる指数があります。

もう一人の仏大統領選の勝者は日銀か

https://www.bloomberg.co.jp/news/articles/2017-05-08/OPM46Q6JIJUQ01

この記事の中に

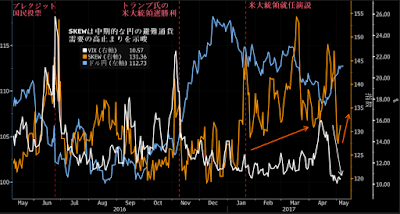

S&P500の下落リスクの高まりを示す

SKEW(ブラックスワン指数)というのが出てきます。

スキュー指数とも呼ばれていますが正確には

「米シカゴ・オプション取引所(CBOE)が算出する

S&P500のOTM(アウト・オブ・ザ・マネー)のオプション価格から

市場の歪み(スキュー)を指数化した指標」を指します。

100が平常状態

100より上であれば警戒心・リスクが高まっている事の表れ。

プット・オプションが買われている状態で、

プット・オプションのボラティリティが上がっている状態です。

オプションは急落時の備えとして使われることが多いので

プットの方が多くなりやすく、

スキュー指数が100を切ることはほぼない、というものですが、

この記事では

「株価の大幅下落確率が、大幅上昇確率よりどの程度大きいか」

という株価急落のテールリスクを示すと記事では解説されていますね。

このスキューが

米大統領選前の過去1年間の平均を上回る水準で推移していることに

留意しておきたい、ということ。

Twitterでツイートを参考に勉強させていただいている

「旧姓みみ男 @dfkvs」さんが興味深いツイートをされています。

https://twitter.com/dfkvs

「 114円、2万円で盛り上がっているところになんですが。SkewとVIXの90年以降。毎日Skewは確認しているつもりですが、指摘されて初めて、過去比で相対的に高いSkewと低いVIXの組み合わせな事を知りました。これがまた、約30年弱でリーマン前と一緒っていうのがなんだなぁ~と。」

スキューは高めなんですよ、対してVIXは低い位置に。

これが次にどんな事態をもたらすか。。。。

喫緊のリスクということではありません。

明日どうなる、という話じゃないんですが、

今年中盤から来年という中期的スパンでは暴落のリスクに留意して

ポジション管理をしておく必要がありそうってことです。

もし、大きな株価下落があるなら、その時から米株(個別株含め)投資を本格的に

始動するつもりで米個別株口座を開設、待機資金も入金済みです。

【人気ブログランキングへ登録しています。応援ありがとうございます。】

ひと相場終わったような気がする。。。

ここからどうしたらいいかわかんな~い"(-""-)"悩んでます。

フランス大統領選は波乱がなかったとはいえ、

波乱を警戒してリスクをヘッジしていた向きのヘッジ解消の動きが

どの程度マーケットを動かすのか、という点に注目していましたが、

印象としては、マーケットによって様々。

驚いたのは日本株。

日経平均は年初来高値更新です。

GW明けのタイミングで、、、ですよ。いつもは日本勢の長期休暇中は

狙われやすいとして、連休中の円高の仕掛けなどが警戒されるのですが

今年はむしろ連休中にもドル円は上昇し、円高とならなかった。

おまけに米株もすこぶる堅調。フランス大統領選も無難に通過。

ということで、日経平均は450円高の19895.70円 1年5か月ぶり高値更新。

出来高も3兆円を超える大商い。

下落をヘッジしていた向きがヘッジを外してさらに倍返しで

買わざるを得なかったというようなイメージですが、

どうも今週12日㈮がSQであることも関係しているようです。

2万円つけに行く流れ、、、に見えるわね。

しかし、株がこれだけ高かった割には、ドル円が上値重いでしょ。

ま、昨日書いたように、一度押し目が欲しい局面ではありますけれど。

112.50円台で再ショートしたドル円、日経の強さを見て、こりゃもう一段高も

あるかな、とまたひっくり返してドテンロングにしたのですが、

欧州時間前に112.50円を割れて112.40円まで下落、、、

やっぱダメじゃん~111円台までの押し目くる~と思ってロング撤退。

それからドル円は休憩です(+_+)

先週のロング手仕舞いから売ったり買ったりバタバタやり過ぎて反省。

大きく負けてはいないものの、こうしたレンジで利益を削るダメパターンに

陥っていることに気が付き、頭を冷やすことに。

一度押し目がある、とは思っているのですがなかなか大きく下げません。

現在は112.80円台です。なんだ、ロング粘っても良かった・・・かも?!💦

私の苦手なレンジ相場を形成していると見えますので、

その高値、安値を見極めてから再参入したいと思います。。。

そしてユーロ。

一旦、ユーロ上昇の波は引くのかな、、、という印象。

ということで、今日の東京時間にユーロ円ロングすべて手仕舞いました。

123.50円台。(121.44円L)

IMMファンドポジションのユーロが売り越しから買い越へと

ゲームチェンジ的な転換を見せるという期待も拭えないのですが

やはり、フランス大統領選という大きなリスクイベントを無難に通過したことで

ショートの買戻しは一段落した可能性が。

ユーロが再上昇するには新しい材料が必要でしょうか。

マクロン氏勝利は足元ではリスク後退とされていますが、

議会掌握は難しくフランスの政治リスクは増したという見方も。

マクロン氏、大統領選には勝ったが議会掌握にこれだけの難題-Q&A

https://www.bloomberg.co.jp/news/articles/2017-05-08/OPM9GO6JTSE801

第1回投票後のマクロン氏勝利で大きく窓を開けて上昇したユーロドル相場ですが、

この窓を埋めるところまでの下落は覚悟しておいた方がいいかもしれません。

となると、1.0743ドルくらいまでの下値はある??

とか言いながらも、これまでのような自信がないので、こちらも休憩します。

やみくもにポジションとるべきではないですね(反省)

仏大統領選を通過したことで、市場の関心が6月8日のECB理事会にシフトすれば

新テーマが見いだせますので、ポジションとりやすくなるんですけどね。

前回4 月27日の理事会でECBは政策金利を長期にわたって

現行またはそれ以下の水準にとどめる方針を改めて表明。

量的緩和プログラムを少なくとも2017年末まで続ける方針も。

ドラギ総裁はユーロ圏経済の改善を認めつつ、

コアHICPなどでみる基調的な物価上昇圧力は依然として弱いとして、

金融緩和を早急に縮小する必要はないとの認識を強調しており、

市場の一部で期待されていたECBの出口論議はなかったのですが

足元のユーロ圏経済は堅調です。

4月ユーロ圏製造業購買担 当者景気指数(PMI)は56.8と2011年以来の高水準、

2月のユーロ圏の失業率 (19ヵ国)は9.5%と2009年以来の低水準。

こうした指標の強さから次回6/8会合では、出口戦略に向けた地ならしに入るのではないか

との見方がありますが、まだ現在のところ、マーケットの主軸のテーマとなっていませんね。

こうした期待が6/8に向けて強まればユーロ再上昇もあるでしょう。

*******************

ちょいと気になるのが上海総合指数

足元随分下がってきてません???

これが背景みたい。

中国レバレッジ解消の痛み、5000億ドル超える-株も債券も軒並み下落

https://www.bloomberg.co.jp/news/articles/2017-05-08/OPM7F46K50YK01

当局による金融レバレッジ抑制強化の影響で株式と債券の価値は4月中旬以降、

4530億ドル(約51兆円)相当失われた。

210億ドル相当の債券発行が見送られ、中国人民銀行は不安定な

短期金融市場に480億ドルを供給。

銀行と信託会社による資産運用商品の販売は30%余り急減。

中国本土の不動産取引は伸びが鈍化し、金属相場も下落。

こうした混乱はまだ危機的レベルに達しているわけではない

としながらも、記事では

中国の相場下落は加速度的に悪化する傾向があり

党幹部の入れ替えを行う共産党大会を今年後半に控え、

一層の混乱を予想する声も。

※上海総合指数長期5年チャート

5年チャートを見ると値動きはまだまだ小さいので、喫緊のリスクではないと思いますが

一応留意しておきたいですね。

というのも、中国の株価が弱いせいもあるんじゃないのかしら。

豪ドルが弱いですよね。

※豪ドルドル日足

銅や原油、ゴムなどコモディティ全般が弱いのも中国が背景にあったりするでしょうか。

コモディティ市況も軟調で、これがまた豪ドルの上値を抑えているものと思われます。

豪ドルは今魅力ないです・・・

なんか中国株に連動して見えないこともない。

とかなんとか書いているうちにドル円が112.90円台まで上昇。

今日途転ロングしたポジション切らなきゃよかった~とタラればですが💦

113円台には輸出の売りが随分あるみたいですので

高値を追わぬ決意。ドル円は「下がったら買い」です。

そうそう、ポンド円の139.88円L 140.32円Lは継続中。

145.50円を割り込んだら手仕舞いとします。。。

現在保有はポンド円ロングのみ。

【人気ブログランキングへ登録しています。応援ありがとうございます。】

2017年5月7日日曜日

GW中のマーケット波乱はなくて、米株もドルも堅調推移。

さて、週明けからこの基調は続くでしょうか。

まずはGW中のイベントを振り返り~

◆5/3㈬FOMC 政策金利据え置き

経済リスクバランスはおおよそ均衡、労働市場は引き続き力強さを増している

緩やかなペースでの利上げがなお正当化されるとの認識を示しました。

第1四半期の成長減速について「一過性」のものである可能性、

6月利上げの可能性を残すものでした。

FOMCを受けて、ドルは特にオセアニア通貨に対して大きく上昇しています。

◆5日㈮米4月雇用統計

NFP非農業部門雇用者数+21.1万人(予想18.5万人)

失業率4.4%(予想4.6%)10年ぶり低水準

4月分NFPと失業率だけを見れば申し分ない絶好調な数字ですが

3月分NFPが9.8万人→7.9万人へ下方修正されていたほか

(ただでさえ悪い数字だったのに)

平均賃金の伸び 前年比2.5%(予想2.7%)を下回る

前月分も2.7%→2.6%へ下方修正。

ということもあって、雇用統計を受けてドルは乱高下。

ドル高がどんどん進む!というような反応ではありませんでした。

こうしたイベントをこなして、金融政策としては

6月のFOMCでの利上げが濃厚なムードです。

CMEフェドウォッチでも6月利上げ織り込みは78.5%。

ということで、6月利上げ、そして年内あと2回の利上げ見通しに

大きな変更はないと思われる状況にあるなかで、

ドル円相場だけでみればドル高傾向ではあるのですが、

ドルインデックスを見ると、ドルは下落基調にあるんです。

というのは、ユーロが強いせいですが。

※ドルインデックス

どうもドルインデックスは2016年5月の安値から2017年12月の高値の

半年の上昇に対しての50%調整トライ局面に見えます。

となると、現在98.58のドルインデックスは97.87くらいまで下げる

可能性があるんじゃないか、、、ということで、

もうちょっとだけ、ユーロ高が続きそうな気がするんだけど、

そこで気になるのが、フランス大統領選決選投票ですね。

8日午前3時投票終了、東京時間には結果が出ていると思います。

https://www3.nhk.or.jp/news/special/frenchpresident2017/

EU離脱を主張している極右のルペン氏の最後のテレビ討論も不評で

マクロン氏の優勢は変わらず勝利が濃厚となっているようです。

これで、ユーロショートの最後の踏み上げが来るか??!

ってな感じかな。

IMM 通貨先物ポジションを見ると5/2時点のデーターで

ユーロは1653枚にまで売り越しが減少しています。

前週比で19242枚もの売り越し減で、かなりのユーロショートが踏み上げに

会って処分されたものと思われます。

これが買い越に転じるか否か、、、

今年はフランス大統領選が去っても秋口のドイツの選挙、

そしてイタリアの総選挙の前倒しの懸念が

指摘されています。イタリア総選挙は予定では来年の5月までに実施

されることとなっているのですが、前倒しとなるか。

波乱要因としては支持率トップ「五つ星運動」が、ユーロ離脱を

掲げている点。(EU離脱ではなくユーロ離脱らしい)

でも、それらが警戒されるのは今週ということではないので

足元ではユーロショート処分の流れが継続するかどうか、

という点にだけ注目しておけばOK。

もう少しだけ、ユーロが買われる流れが続きそうですので

ユーロ円ロングは継続しています。

ユーロドルも上値が軽くなっていますね。

あ、でもレジスタンスラインが近いので、ここからのユーロ上昇は短命か?

※ユーロドル

そして、先週の不安材料としては原油の急落がありました。

※WTI原油日足

アジア時間で1時43ドル台にまで下落。

米国シェール生産の増産が上値を抑えてしまっています。

OPECが減産しても米国が増産している現実と

5月25日がOPEC定例総会で6月までの減産合意を延長するか否かが

テーマとなりつつあることから、減産催促相場となっている感じ。

これが再び30ドル台へと崩れてしまうと米株も崩れる懸念となり

あまりよろしくはない。しかし、先週の米株は堅調そのもの。

※ダウ平均日足

コモディティ市況はゴールドも比較的大きな下落となっていることから

6月利上げを意識した展開を先に織り込み始めているようなムードですが

さすがにやり過ぎの感。トレンドラインを割り込んでいるので

強い相場ではないのですが、原油などは下ひげが長いチャートを形成。

一旦は反発しそうですね。

原油が反発基調となるなら、ドル高も一服するんじゃないかなぁ、、

ユーロ高も続きそうだし、、、

※COMEXゴールド日足

ということで、雇用統計を受けても上値を大きく伸ばしきれないドル円は

週明けから若干修正局面に入るのではないか、という気がしているのですが

どうでしょう。ユーロ円、ポンド円はロングのままですが

先週はドル円を112.60割れでロングを全て手仕舞い、途転ショートに。

雇用統計前に112.34円で買い戻して、雇用統計後の値動きをみて

再び112.53円でショートしてしまっています(;'∀')

※ドル円日足

短期的にレジスタンスラインで反落してきていることと、

一目の雲の上抜けに失敗したことで、一度調整がある、という見立て。

ただし、短期的な調整があった後は再上昇となると思っていますので

今回の上昇の111.90円前後、38.2%押しの111.22円あたりでは

買い戻してドテンロングにしたい、、、のですが(;^_^A

そんなにうまくいくかな・・・・このまま上がってしまうかもしれません。

その時はサッサと損切りして、買いなおします。

押してくれたほうがきれい、という理由で足元レンジをイメージして

いるのですが、なかなか思うようにはいかないでしょう。

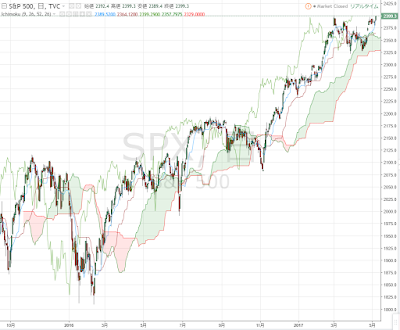

米株市場ではS&P500の個人の空売り比率が76%にも上っている、

という指摘があり、個人が踏み上げにあって米株が上昇を続けている

格好なのかもしれません。米株堅調が続くということは

週明けの日本株も期待していいでしょうし、

基本的にはドル円も堅調なんですよね。

だから、足元のショートメイクは、短期勝負、、、なんだけど・・・

S&P500チャートはめちゃめちゃ強い形だよね。

一旦調整があっても再上昇となれば新高値をつけそう・・・・。

今年はSellin Mayじゃなくて、夏から秋の下落なのかなぁ、、、

今週はスーパーサーズデー

英国の金融政策とインフレリポートなどが同時に発表されるため

ポンドが大きく動くと思います。

それまでにポンドをどうするか考えます。。。

今週の主なイベント。

FRB高官らの発言が相次ぎます。必ずしもドル高方向に

動くかどうかはわかりませんよ。。。(ポジショントーク

8日㈪ フランス大統領選挙決選投票明け

米)ブラード:セントルイス連銀総裁の発言 米国

米)メスター:クリーブランド連銀総裁の発言

9日㈫

米)カシュカリ:ミネアポリス連銀総裁の発言

米)ローゼングレン:ボストン連銀総裁の発言

米)カプラン:ダラス連銀総裁の発言

10日(水)

欧)ドラギECB総裁の発言

米)ローゼングレン:ボストン連銀総裁の発言

11日㈭

NZ)RBNZ政策金利&声明発表&ウィーラーRBNZ総裁の発言

英)貿易収支

英)鉱工業生産/製造業生産高

英)スーパーサーズデー

・BOE政策金利&声明&資産購入枠発表

・BOE議事録公表

・BOE四半期インフレ報告

米)ダドリー:NY連銀総裁の発言 米国

米)新規失業保険申請件数

米)生産者物価指数&【コア】

12日(金)

独)第1四半期GDP【速報値】

米)小売売上高&【除自動車】

米)消費者物価指数&【コア】

米)エバンス:シカゴ連銀総裁の発言

米)ミシガン大消費者信頼感指数【速報値】

米)ハーカー:フィラデルフィア連銀総裁の発言

【人気ブログランキングへ登録しています。応援ありがとうございます。】

※本レポートにて豊トラスティ証券株式会社が提供する投資情報は、あくまで情報提供を目的としたものです。したがって銘柄の選択、売買価格などの投資にかかる最終決定は、弊社の重要事項説明を十分にお読みいただき投資家ご自身の判断でなさるようにお願いします。

※また、本ブログ内にて提供される情報は豊トラスティ証券株式会社が信頼できると判断した情報源をもとに弊社が作成したものですが、その内容および情報の正確性、完全性または適時性について、豊トラスティ証券は保証せず、また、いかなる責任を持つものではありません。

※ブログ内容についてその表現や記述、データその他に関しましては、著作権法などの法令により保護されており、個人の方の私的使用目的以外での使用や他人への譲渡、販売コピーは認められていません(法律による例外規定は除きます。)。

以上の点をご了承の上、本ブログをご利用下さい。